Lợi nhuận sau thuế chưa phân phối là chỉ tiêu quan trọng trên báo cáo tài chính để theo dõi tình hình hoạt động sản xuất, kinh doanh của doanh nghiệp. Bài viết dưới đây MISA meInvoice sẽ tổng hợp các kiến thức liên quan đến chỉ tiêu này và cách tính lợi nhuận chưa phân phối chi tiết nhất.

1. Khái niệm lợi nhuận sau thuế chưa phân phối là gì?

Lợi nhuận sau thuế chưa phân phối là chỉ tiêu phản ánh số lãi (hoặc số lỗ) chưa được phân phối hoặc chưa được quyết toán tại thời điểm báo cáo. Chỉ số này được xác định bằng cách cộng số lãi (hoặc lỗ) sau thuế của năm báo cáo với số lãi (hoặc lỗ) sau thuế chưa phân phối của năm trước, sau khi đã trừ đi số lợi nhuận đã phân phối trong năm.

Lợi nhuận sau thuế chưa phân phối là chỉ tiêu quan trọng trên Bảng cân đối kế toán doanh nghiệp, được các cổ đông và người góp vốn đặc biệt quan tâm. Chỉ số này được sử dụng với các mục đích như:

- Chia lợi nhuận dưới dạng cổ tức cho các nhà đầu tư, chủ sở hữu doanh nghiệp.

- Chia lợi nhuận cho các cổ đông hoặc các thành viên.

- Thực hiện tái đầu tư vào hoạt động kinh doanh của doanh nghiệp.

- Dự phòng các khoản chi phí, rủi ro trong tương lai.

| Có thể bạn quan tâm?

|

2. Cách tính lợi nhuận sau thuế chưa phân phối như thế nào?

Công thức tính lợi nhuận sau thuế chưa phân phối được xác định như sau:

Trong đó:

- Lợi nhuận sau thuế: Là khoản tiền doanh nghiệp nhận được sau khi lấy tổng doanh thu trừ đi chi phí và các khoản thuế phải nộp cho Nhà nước.

- Các quỹ trích lập: Bao gồm quỹ phúc lợi, quỹ khen thưởng, quỹ đầu tư và phát triển. Mức trích lập các khoản quỹ này thường theo tỷ lệ nhất định được thể hiện trong điều lệ hoặc quy định quản lý tài chính doanh nghiệp.

- Cổ tức chi trả cho cổ đông: Là khoản tiền mà doanh nghiệp chi trả cho các cổ đông

Ví dụ tính lợi nhuận sau thuế:

Doanh nghiệp X có lợi nhuận sau thuế trong năm 2023 là 650.000 (triệu đồng). Đến 15/04/2024, Doanh nghiệp X tiến hành đại hội cổ đông với quyết định lập các quỹ với số liệu gồm:

- Quỹ đầu tư phát triển: 120.000 (triệu đồng)

- Quỹ khen thưởng: 30.000 (triệu đồng)

- Quỹ phúc lợi: 25.000 (triệu đồng)

- Chi trả cổ tức cho cổ đông: 150.000 (triệu đồng)

Trong ngày 01/01/2024: Chuyển lợi nhuận sau thuế chưa phân phối năm 2023 (TK 4212) thành lợi nhuận sau thuế chưa phân phối luỹ kế của các năm trước (TK 4211).

Ngày 16/04/2024: Lợi nhuận sau thuế chưa phân phối luỹ kế của doanh nghiệp X = 650.000 – 120.000 – 30.000 – 25.000 – 40.000= 325.000 (triệu đồng).

3. Hạch toán lợi nhuận sau thuế chưa phân phối theo thông tư 200

3.1. Kết cấu và nội dung phản ánh của tài khoản 421 – Lợi nhuận sau thuế chưa phân phối

Bên Nợ:

- Số lỗ về hoạt động kinh doanh của doanh nghiệp

- Trích lập các quỹ của doanh nghiệp

- Chia cổ tức, lợi nhuận cho các chủ sở hữu

- Bổ sung vốn đầu tư của chủ sở hữu

Bên Có:

- Số lợi nhuận thực tế của hoạt động kinh doanh của doanh nghiệp trong kỳ

- Số lỗ của cấp dưới được cấp trên cấp bù

- Xử lý các khoản lỗ về hoạt động kinh doanh.

Tài khoản 421 có thể có số dư Nợ hoặc số dư Có.

Số dư bên Nợ: Số lỗ hoạt động kinh doanh chưa xử lý.

Số dư bên Có: Số lợi nhuận sau thuế chưa phân phối hoặc chưa sử dụng.

Tài khoản 421- Lợi nhuận sau thuế chưa phân phối, có 2 tài khoản cấp 2:

- Tài khoản 4211 – Lợi nhuận sau thuế chưa phân phối năm trước: Phản ánh kết quả hoạt động kinh doanh, tình hình phân chia lợi nhuận hoặc xử lý lỗ thuộc các năm trước. Tài khoản 4211 còn dùng để phản ánh số điều chỉnh tăng hoặc giảm số dư đầu năm của TK 4211 khi áp dụng hồi tố do thay đổi chính sách kế toán và điều chỉnh hồi tố các sai sót trọng yếu của năm trước, năm nay mới phát hiện.

Đầu năm sau, kế toán kết chuyển số dư đầu năm từ TK 4212 “Lợi nhuận sau thuế chưa phân phối năm nay” sang TK 4211 “Lợi nhuận sau thuế chưa phân phối năm trước”.

- Tài khoản 4212 – Lợi nhuận sau thuế chưa phân phối năm nay: Phản ánh kết quả kinh doanh, tình hình phân chia lợi nhuận và xử lý lỗ của năm nay.

| Xem thêm: Cách hạch toán tài khoản 421 – Lợi nhuận sau thuế chưa phân phối (TT133) |

3.2. Phương pháp kế toán một số giao dịch kinh tế chủ yếu

a) Cuối kỳ kế toán, kết chuyển kết quả hoạt động kinh doanh:

- Trường hợp lãi, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 421- Lợi nhuận sau thuế chưa phân phối (4212).

- Trường hợp lỗ, ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối (4212)

Có TK 911 – Xác định kết quả kinh doanh.

b) Khi có quyết định hoặc thông báo trả cổ tức, lợi nhuận được chia cho các chủ sở hữu, ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 338 – Phải trả, phải nộp khác (3388).

Khi trả tiền cổ tức, lợi nhuận, ghi:

Nợ TK 338 – Phải trả, phải nộp khác (3388)

Có các TK 111, 112,… (số tiền thực trả).

c) Trường hợp Công ty cổ phần trả cổ tức bằng cổ phiếu (phát hành thêm cổ phiếu từ nguồn Lợi nhuận sau thuế chưa phân phối) ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 4111- Vốn góp của chủ sở hữu (mệnh giá)

Có TK 4112 – Thặng dư vốn cổ phần (số chênh lêch giữa giá phát hành cao hơn mệnh giá) (nếu có).

d) Các doanh nghiệp không phải là công ty cổ phần khi quyết định bổ sung vốn đầu tư của chủ sở hữu từ lợi nhuận hoạt động kinh doanh (phần lợi nhuận để lại của doanh nghiệp), ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 4111 – Vốn góp của chủ sở hữu.

đ) Khi trích quỹ từ kết quả hoạt động kinh doanh (phần lợi nhuận để lại của doanh nghiệp), ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 414 – Quỹ đầu tư phát triển.

Có TK 418 – Các quỹ khác thuộc vốn chủ sở hữu.

Có TK 353 – Quỹ khen thưởng, phúc lợi (3531, 3532, 3534).

e) Đầu năm tài chính, kết chuyển lợi nhuận sau thuế chưa phân phối năm nay sang lợi nhuận sau thuế chưa phân phối năm trước, ghi:

- Trường hợp TK 4212 có số dư Có (lãi), ghi:

Nợ TK 4212 – Lợi nhuận sau thuế chưa phân phối năm nay

Có TK 4211 – Lợi nhuận sau thuế chưa phân phối năm trước.

- Trường hợp TK 4212 có số dư Nợ (lỗ), ghi:

Nợ TK 4211 – Lợi nhuận sau thuế chưa phân phối năm trước

Có TK 4212 – Lợi nhuận sau thuế chưa phân phối năm nay.

g) Kế toán xử lý lợi nhuận sau thuế chưa phân phối trước khi chuyển doanh nghiệp 100% vốn Nhà nước thành công ty cổ phần.

- Kế toán xử lý các khoản nợ phải trả trước khi chuyển thành công ty cổ phần

Đối với các khoản nợ vay Ngân hàng thương mại Nhà nước và Ngân hàng Phát triển Việt Nam đã quá hạn nhưng do doanh nghiệp bị lỗ, không còn vốn nhà nước, không thanh toán được, doanh nghiệp phải làm các thủ tục, hồ sơ đề nghị khoanh nợ, giãn nợ, xoá nợ lãi vay ngân hàng theo quy định của pháp luật hiện hành. Khi có quyết định xoá nợ lãi vay, ghi:

Nợ TK 335 – Chi phí phải trả (lãi vay được xóa)

Có TK 421 – Lợi nhuận sau thuế chưa phân phối (phần lãi vay đã hạch toán vào chi phí các kỳ trước nay được xóa)

Có TK 635 – Chi phí tài chính (phần lãi vay đã hạch toán vào chi phí tài chính trong kỳ này).

- Kế toán khoản chênh lệch giữa giá trị thực tế phần vốn Nhà nước tại thời điểm doanh nghiệp 100% Vốn Nhà nước chuyển sang Công ty cổ phần so với giá trị thực tế phần vốn Nhà nước tại thời điểm xác định giá trị doanh nghiệp.

+ Trường hợp giá trị thực tế phần vốn Nhà nước tại thời điểm doanh nghiệp chuyển thành Công ty cổ phần lớn hơn giá trị thực tế phần vốn Nhà nước tại thời điểm xác định giá trị doanh nghiệp thì số chênh lệch tăng (lãi) phải nộp vào quỹ hỗ trợ sắp xếp doanh nghiệp theo quy định của pháp luật (như tại Tập đoàn, Tổng công ty, công ty mẹ hoặc quỹ hỗ trợ sắp xếp doanh nghiệp tại Tổng Công ty đầu tư và kinh doanh vốn Nhà nước), ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 3385 – Phải trả về cổ phần hoá.

+ Trường hợp giá trị thực tế phần vốn nhà nước tại thời điểm doanh nghiệp chuyển sang Công ty cổ phần nhỏ hơn giá trị thực tế phần vốn Nhà nước tại thời điểm xác định giá trị doanh nghiệp thì phản ánh số chênh lệch giảm (lỗ), ghi:

Nợ TK 138 – Phải thu khác (1388)

Có TK 421 – Lợi nhuận sau thuế chưa phân phối.

+ Trường hợp chênh lệch giảm do nguyên nhân khách quan, hoặc chủ quan nhưng vì lý do bất khả kháng mà người có trách nhiệm bồi thường không có khả năng thực hiện việc bồi thường và đã được cơ quan có thẩm quyền xem xét, quyết định sử dụng số tiền thu từ bán cổ phần này để bù đắp tổn thất sau khi trừ đi phần được bảo hiểm bồi thường (nếu có) ghi:

Nợ TK 3385 – Phải trả về cổ phần hóa

Có TK 421 – Lợi nhuận sau thuế chưa phân phối.

- Kế toán chuyển lợi nhuận sau thuế chưa phân phối thành vốn nhà nước tại doanh nghiệp tại thời điểm chính thức chuyển sang công ty cổ phần: Tại thời điểm doanh nghiệp chính thức chuyển thành công ty cổ phần, kế toán chuyển toàn bộ số dư Có Lợi nhuận sau thuế chưa phân phối sang Vốn đầu tư của chủ sở hữu, ghi:

Nợ TK 421 – Lợi nhuận sau thuế chưa phân phối

Có TK 411 – Vốn đầu tư của chủ sở hữu.

|

MISA meInvoice – Phần mềm hóa đơn điện tử đứng đầu danh sách được Tổng cục Thuế lựa chọn |

4. Giải đáp một số thắc mắc về lợi nhuận sau thuế chưa phân phối

Câu 1: Lợi nhuận chưa phân phối là tài sản hay nguồn vốn

Mọi nghiệp vụ theo dõi và hạch toán về lợi nhuận sau thuế chưa phân phối được thể hiện ở tài khoản 421 – nhóm tài khoản đầu 4 – nhóm tài khoản vốn chủ sở hữu.

Bên cạnh đó, số liệu về lợi nhuận chưa phân phối trên bảng cân đối kế toán được trình bày tại chỉ tiêu lợi nhuận sau thuế chưa phân phối thuộc nhóm D – Vốn chủ sở hữu.

Do đó, lợi nhuận sau thuế chưa phân phối được xem là nguồn vốn của doanh nghiệp.

Câu 2: Sử dụng lợi nhuận sau thuế chưa phân phối trả cổ tức cho người góp vốn, cổ đông có phải nộp thuế không?

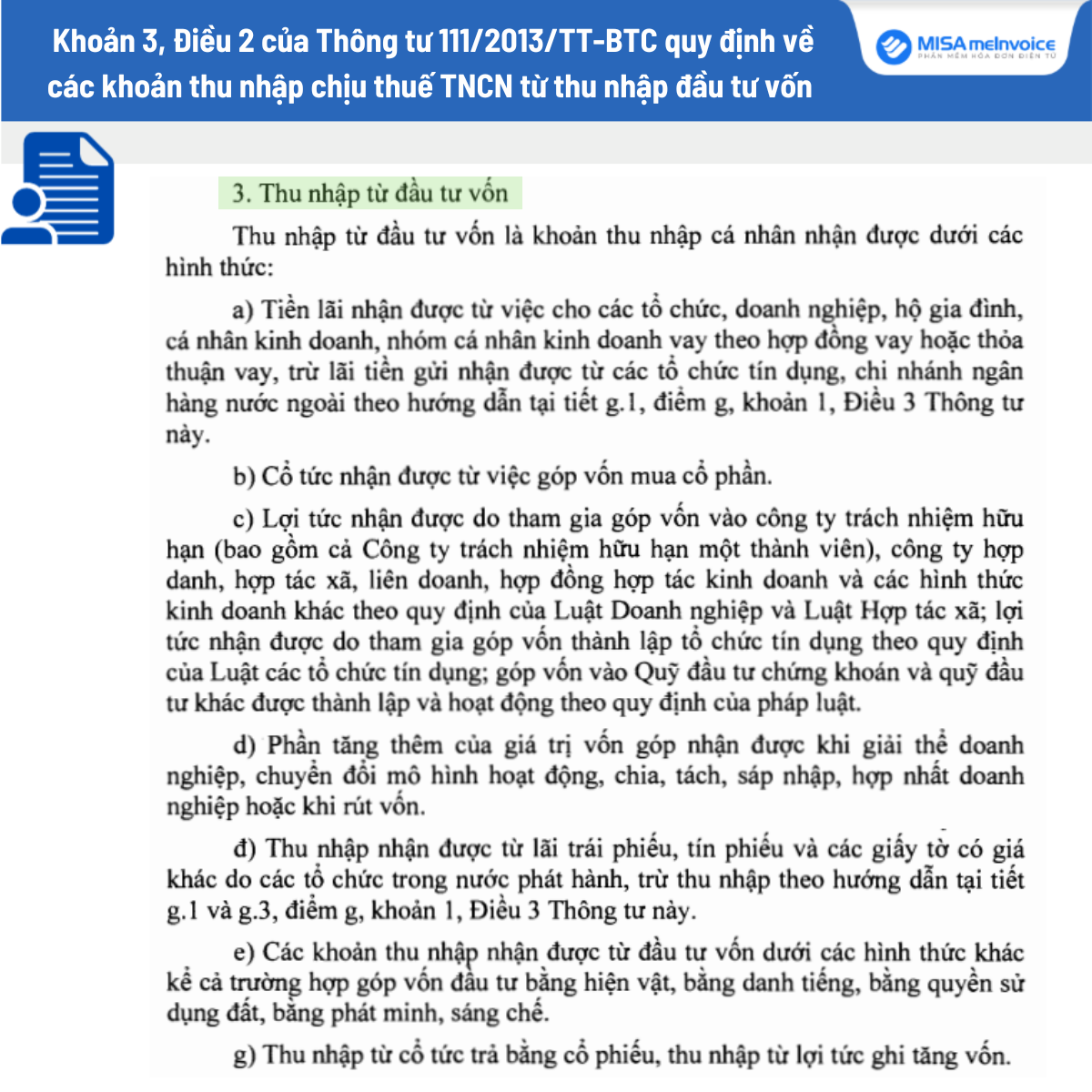

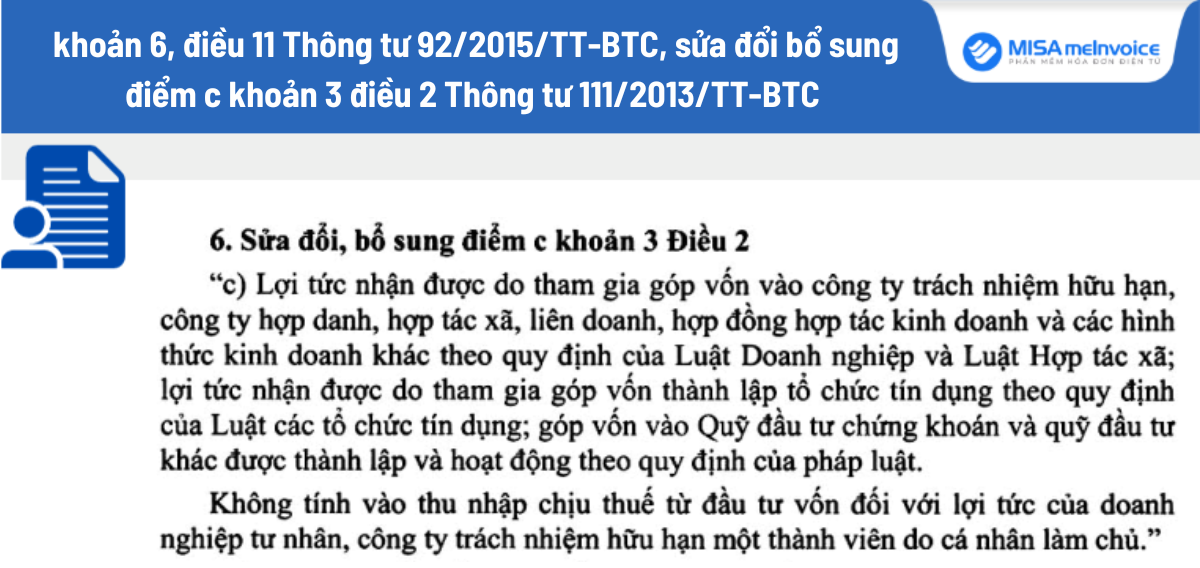

Căn cứ theo Khoản 3, Điều 2 của Thông tư 111/2013/TT-BTC quy định về các khoản thu nhập chịu thuế như sau:

Và căn cứ theo khoản 6, điều 11 Thông tư 92/2015/TT-BTC, sửa đổi bổ sung điểm c khoản 3 điều 2 Thông tư 111/2013/TT-BTC quy định:

Do vậy, khi sử dụng lợi nhuận sau thuế chưa phân phối trả cổ tức cho người góp vốn, cổ đông thì vẫn tính thuế TNCN ngoại trừ phần lợi tức của doanh nghiệp tư nhân và công ty TNHH một thành viên do cá nhân làm chủ.

Câu 3: Sử dụng lợi nhuận sau thuế chưa phân phối thực hiện dự án đầu tư có phải điều chỉnh giấy chứng nhận đăng ký đầu tư không?

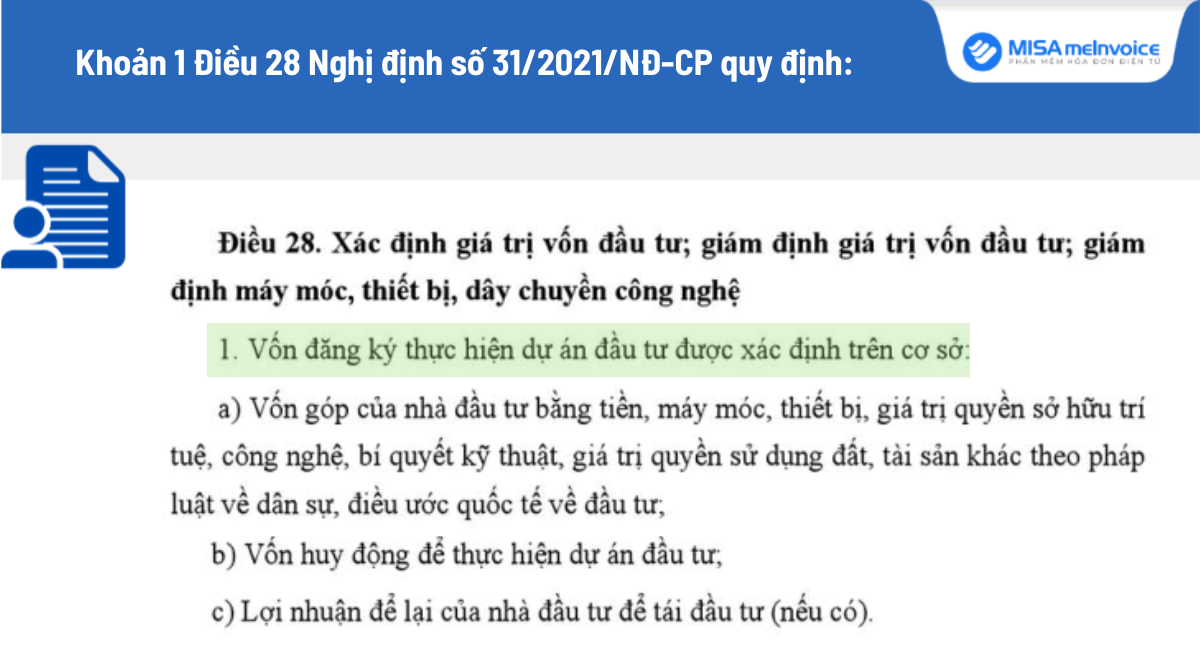

Khoản 1 Điều 28 Nghị định số 31/2021/NĐ-CP quy định về cơ sở xác định vốn đăng ký thực hiện dự án đầu tư như sau:

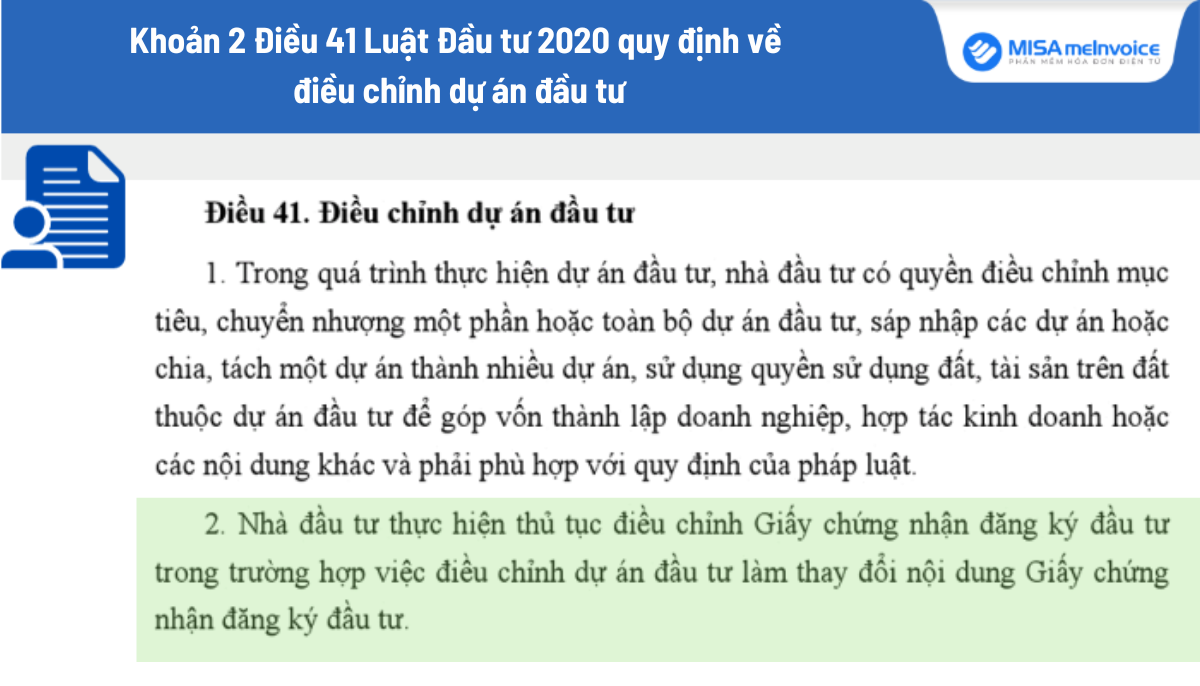

Ngoài ra, căn cứ theo khoản 2 Điều 41 Luật Đầu tư 2020 quy định về điều chỉnh dự án đầu tư như sau:

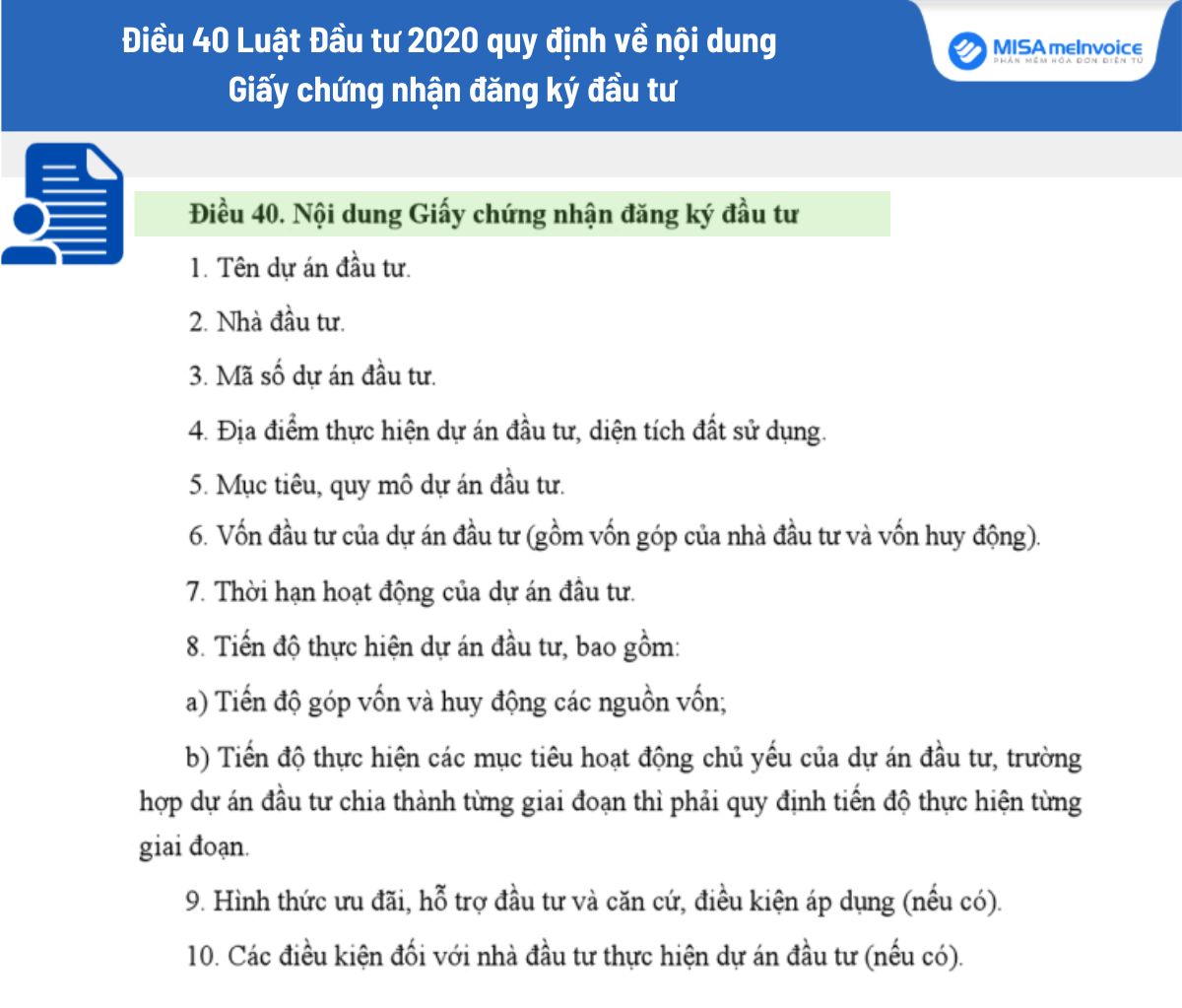

Theo Điều 40 Luật Đầu tư 2020 quy định về nội dung Giấy chứng nhận đăng ký đầu tư như sau:

Như vậy, căn cứ quy định tại Điều 40, Điều 41 Luật Đầu tư, nhà đầu tư thực hiện thủ tục điều chỉnh Giấy chứng nhận đăng ký đầu tư trong trường hợp việc điều chỉnh dự án đầu tư làm thay đổi nội dung Giấy chứng nhận đăng ký đầu tư, bao gồm vốn đầu tư của dự án đầu tư (vốn góp của nhà đầu tư và vốn huy động).

Do đó, việc sử dụng lợi nhuận sau thuế chưa phân phối thực hiện dự án đầu tư cần phải thực hiện điều chỉnh giấy chứng nhận đăng ký đầu tư.

Phần mềm hóa đơn điện tử MISA MeInvoice – Tự động hóa 80% nghiệp vụ xử lý & quản lý hóa đơn đầu vào giúp công việc của kế toán dễ dàng, nhanh chóng, không lo sai sót.

Phần mềm mang đến nhiều tiện ích nổi bật như:

- Tự động ĐỒNG BỘ 100% HÓA ĐƠN từ hàng loạt nhà cung cấp

- Tự động PHÂN TÍCH, KIỂM TRA & CẢNH BÁO tính chính xác, hợp pháp, hợp lệ của: Thông tin hóa đơn, thông tin chữ ký số, trạng thái hoạt động của người bán; cảnh báo nhà cung cấp nào nằm trong đối tượng rủi ro về thuế

- Tự động ĐỒNG BỘ HÓA ĐƠN lên phần mềm kế toán

- Quản lý, lưu trữ hóa đơn tập trung trên 1 nền tảng duy nhất, tránh thất lạc

Quý doanh nghiệp có nhu cầu tìm hiểu và tư vấn cùng chuyên gia về giải pháp hóa đơn điện tử MISA meInvoice, vui lòng đăng ký tại đây:

![[HOT] MISA Ưu đãi cực hấp dẫn: Hóa đơn xăng dầu chỉ từ 30đ + Tặng kèm chữ ký số](/wp-content/uploads/2024/03/uu-dai-hoa-don-dien-tu-xang-dau-misa-218x150.png)

![[Giải đáp] Bán hàng shopee có phải đóng thuế không? bán hàng shopee có phải đóng thuế không](/wp-content/uploads/2024/12/ban-hang-shopee-co-phai-dong-thue-khong-218x150.png)

![[Mới] Đăng ký thuế là gì? Hướng dẫn thủ tục đăng ký thuế đăng ký thuế là gì Thủ tục đăng ký thuế](/wp-content/uploads/2022/12/dang-ky-thue-la-gi-Thu-tuc-dang-ky-thue-218x150.jpg)