Luật thuế thu nhập cá nhân được chính thức ban hành ngày 21 tháng 11 năm 2007 mang một ý nghĩa lớn với người lao động. Hiểu và nắm rõ những chỉnh sửa, bổ sung của Luật thuế thu nhập cá nhân có vai trò quan trọng với người lao động. Hãy cùng hóa đơn điện tử MISA MeInvoice tìm hiểu những thay đổi trong bài viết này.

Luật thuế thu nhập cá nhân (TNCN) được hoàn thiện vào ngày 21/11/2007 Quốc hội khoá XII và có hiệu lực thi hành từ ngày 01 tháng 01 năm 2009.

>> Xem thêm: Thuế thu nhập cá nhân là gì?

1. Luật thuế thu nhập cá nhân mới nhất và những nội dung đáng lưu ý

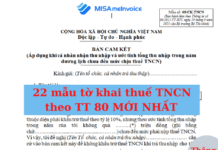

Luật thuế thu nhập cá nhân mới nhất là Luật Thuế thu nhập cá nhân 2007 gồm có 04 chương và 35 điều luật. Cụ thể:

- Chương I: Những quy định chung

- Chương II: Căn cứ tính thuế và thu nhập tính thuế

- Mục 1: Xác định thu nhập chịu thuế và thu nhập tính thuế

- Mục 2: Biểu thuế

- Chương III: Căn cứ tính thuế đối với cá nhân không cư trú

- Chương IV: Điều khoản thi hành

Một số văn bản sửa đổi bổ sung Luật thuế thu nhập cá nhân:

- Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân, số 26/2012/QH13 có hiệu lực từ ngày 01/07/2013

- Luật sửa đổi, bổ sung một số điều của các Luật về thuế, số 71/2014/QH13 có hiệu lực từ ngày 01/01/2015

Nhằm đáp ứng nhu cầu chuyển đổi sử dụng chứng từ khấu trừ thuế TNCN điện tử MISA tiên phong phát triển và ra mắt AMIS Thuế TNCN đáp ứng Nghị định 123/2020/NĐ-CP, Thông tư số 78/TT-BTC.

Xem thêm:

- Quy định thời hạn nộp thuế thu nhập cá nhân

- Hướng dẫn cá nhân tự quyết toán thuế TNCN

- [Mới] 16 Trường hợp miễn thuế thu nhập cá nhân theo quy định

2. Tổng hợp các văn bản hướng dẫn Luật thuế thu nhập cá nhân mới nhất

Dưới đây là bảng tổng hợp các thông tư, chỉ thị, công văn, nghị định hướng dẫn Luật thuế thu nhập cá nhân hiện hành bạn có thể tham khảo.

| STT | Tên văn bản | Nội dung chính |

| THÔNG TƯ, THÔNG TƯ LIÊN TỊCH | ||

| 1 | Thông tư 92/2015/TT-BTC | Hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh; hướng dẫn thực hiện một số nội dung sửa đổi, bổ sung về thuế thu nhập cá nhân quy định tại luật sửa đổi, bổ sung một số điều của các luật về thuế năm 2014 và Nghị định 12/2015/NĐ-CP. |

| 2 | Thông tư 151/2014/TT-BTC | Hướng dẫn thi hành Nghị định 91/2014/NĐ-CP |

| 3 | Thông tư 119/2014/TT-BTC | Sửa đổi Thông tư 111/2013/TT-BTC, 219/2013/TT-BTC và 78/2014/TT-BTC để cải cách, đơn giản thủ tục hành chính về thuế do bộ trưởng bộ tài chính ban hành |

| 4 | Thông tư 111/2013/TT-BTC | Hướng dẫn Luật Thuế thu nhập cá nhân và Nghị định 65/2013/NĐ-CP do bộ trưởng bộ tài chính ban hành. |

| 5 | Thông tư liên tịch 206/2013/TTLT-BTC-BCA | hướng dẫn về việc thu, nộp thuế thu nhập cá nhân đối với sỹ quan, hạ sỹ quan, công chức, viên chức và nhân viên hưởng lương trong Công an nhân dân |

| 6 | Thông tư liên tịch 212/2013/TTLT-BTC-BQP | hướng dẫn về việc thu nộp thuế thu nhập cá nhân đối với sỹ quan, quân nhân chuyên nghiệp, cán bộ, công chức, viên chức và nhân viên hưởng lương thuộc Bộ Quốc phòng |

| 7 | Thông tư 20/2010/TT-BTC | Hướng dẫn sửa đổi, bổ sung một số thủ tục hành chính về thuế thu nhập cá nhân. |

| NGHỊ ĐỊNH | ||

| 1 | Nghị định 12/2015/NĐ-CP | Quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các nghị định về thuế |

| 2 | Nghị định 91/2014/NĐ-CP | Sửa đổi, bổ sung một số điều tại các nghị định về thuế |

| 3 | Nghị định 65/2013/NĐ-CP | quy định chi tiết một số điều của Luật Thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân |

| CHỈ THỊ | ||

| 1 | Chỉ thị 22/2008/CT-TTg | Hướng dẫn triển khai thực hiện Luật Thuế thu nhập cá nhân do Thủ tướng chính phủ ban hành. |

| CÔNG VĂN | ||

| 1 | Công văn 388/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chứng từ điện tử khấu trừ thuế thu nhập cá nhân có hiệu lực từ ngày 04/01/2023 |

| 2 | Công văn 3469/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Thuế thu nhập cá nhân đối với quà tặng và thưởng cho nhân viên có hiệu lực từ ngày 04/01/2023 |

| 3 | Công văn 4418/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Kê khai, phân bổ thuế thu nhập cá nhân theo Thông tư 80/2021/TT-BTC có hiệu lực từ ngày 01/02/2023 |

| 4 | Công văn 4418/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về việc kê khai, phân bổ thuế thu nhập cá nhân theo Thông tư 80/2021/TT-BTC có hiệu lực từ ngày 09/02/2023 |

| 5 | Công văn 6097/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Quy định về quyết toán thuế thu nhập cá nhân có hiệu lực từ ngày 16/02/2023 |

| 6 | Công văn 8205/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chính sách thuế thu nhập cá nhân có hiệu lực từ ngày 28/02/2023 |

| 7 | Công văn 11000/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chính sách thuế thu nhập cá nhân đối với người nước ngoài có hiệu lực từ ngày 13/3/2023 |

| 8 | Công văn 12764/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Xác định thu nhập chịu thuế thu nhập cá nhân có hiệu lực từ ngày 20/3/2023 |

| 9 | Công văn 12771/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chính sách thuế thu nhập cá nhân có hiệu lực từ ngày 20/3/2023 |

| 10 | Công văn 13762/CTHN-HKDCN của Cục Thuế Thành phố Hà Nội | Về việc quyết toán thuế thu nhập cá nhân năm 2022 có hiệu lực từ ngày 22/3/2023 |

| 11 | Công văn 13510/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | chính sách thuế thu nhập cá nhân đối với khoản trợ cấp mất việc có hiệu lực từ ngày 22/3/2023 |

| 12 | Công văn 19297/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Thuế thu nhập cá nhân đối với lệ phí thi chứng chỉ có hiệu lực từ ngày 06/4/2023 |

| 13 | Công văn 20479/CT-TTHT của Cục Thuế Thành phố Hà Nội | Tính thuế thu nhập cá nhân đối với hoạt động cho thuê lại lao động có hiệu lực từ ngày 10/4/2023 |

| 14 | Công văn 24601/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Thuế thu nhập cá nhân từ trúng thưởng cho nhân viên có hiệu lực từ ngày 19/4/2023 |

| 15 | Công văn 26215/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chính sách thuế thu nhập cá nhân có hiệu lực từ ngày 21/4/2023 |

| 16 | Công văn 33037/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chính sách thuế thu nhập cá nhân có hiệu lực từ ngày 15/5/2023 |

| 17 | Công văn 40818/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Chính sách thuế thu nhập cá nhân, thu nhập doanh nghiệp có hiệu lực từ ngày 12/6/2023 |

| 18 | Công văn 41573/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về quyết toán thuế thu nhập cá nhân có hiệu lực từ ngày 14/6/2023 |

| 19 | Công văn 45192/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về khấu trừ thuế thu nhập cá nhân đối với tiền nhuận bút, tiền bản quyền có hiệu lực từ ngày 30/6/2023 |

| 20 | Công văn 45194/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về kê khai thuế thu nhập cá nhân cho người lao động có hiệu lực từ ngày 30/6/2023 |

| 21 | Công văn 3177/TCT-DNNCN của Tổng cục Thuế | Về chính sách thuế thu nhập cá nhân đối với tiền được hưởng từ Quỹ hưu trí bổ sung tự nguyện có hiệu lực từ ngày 27/7/2023 |

| 22 | Công văn 61175/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về thuế thu nhập cá nhân từ việc trúng thưởng của người lao động có hiệu lực từ ngày 21/8/2023 |

| 23 | Công văn 61182/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về thuế thu nhập cá nhân đối với thu nhập của lao động nước ngoài có hiệu lực từ ngày 21/8/2023 |

| 24 | Công văn 63646/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về việc miễn giảm thuế thu nhập cá nhân theo Hiệp định vận chuyển hàng không có hiệu lực từ ngày 30/8/2023 |

| 25 | Công văn 4172/TCT-DNNCN của Tổng cục Thuế | Về việc đẩy mạnh xử lý hồ sơ hoàn thuế thu nhập cá nhân có hiệu lực từ ngày 20/9/2023 |

| 26 | Công văn 74364/CTHN-TTHT của Cục Thuế Thành phố Hà Nội | Về chi phí được trừ khi xác định thuế thu nhập doanh nghiệp và khấu trừ thuế thu nhập cá nhân có hiệu lực từ ngày 18/10/2023 |

| 27 | Công văn 4888/TCT-DNNCN của Tổng cục Thuế | Về chính sách thuế thu nhập cá nhân có hiệu lực từ ngày 02/11/2023 |

| 28 | Công văn 5001/TCT-DNNCN của Tổng cục Thuế | Về xác định căn cứ tính thuế thu nhập cá nhân đối với thu nhập từ thừa kế có hiệu lực từ ngày 08/11/2023 |

Chuyển đổi chứng từ khấu trừ giấy sang chứng từ khấu trừ thuế TNCN điện tử?

- Quyết toán thuế TNCN hàng năm;

- Kê khai thuế TNCN hàng tháng/quý/lần phát sinh;

- Chứng từ khấu trừ thuế TNCN điện tử.

3. Ai phải nội thuế thu nhập cá nhân?

Căn cứ theo Điều 1 Thông tư 111/2013/TT-BTC của Bộ Tài chính được sửa đổi bổ sung bởi Điều 2 Thông tư 119/2014/TT-BTC thì đối tượng phải nội thuế thu nhập cá nhân bao gồm:

- Cá nhân cư trú:

- Có mặt tại Việt Nam từ 183 ngày trở lên trong 01 năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

- Có nơi ở thường xuyên tại Việt Nam;

- Có các khoản thu nhập chịu thuế.

- Cá nhân không cư trú nhưng có thu nhập chịu thuế.

Trên đây là toàn bộ các văn bản Luật thuế thu nhập cá nhân mới nhất cùng các văn bản hướng dẫn sử dụng hy vọng đã giúp bạn hiểu rõ các quy định pháp luật về thuế TNCN chi tiết nhất.

Trên đây là toàn bộ các thông tin về bảng giá chứng từ khấu trừ thuế TNCN điện tử – Misa Amis Thuế TNCN. Nếu doanh nghiệp quan tâm đến phấn mềm và có nhu cầu nhận tư vấn miễn phí hãy nhanh tay đăng ký tại Form dưới đây.