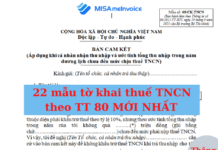

Điều kiện khấu trừ thuế giá trị gia tăng đầu vào là một trong những vấn đề được quan tâm hàng đầu khi tính thuế phải nộp theo phương pháp khấu trừ. Qua bài chia sẻ này, MISA meInvoice xin được trình bày tới bạn đọc các điều kiện khấu trừ thuế giá trị gia tăng đầu vào đối với hàng hóa, dịch vụ nội địa, xuất khẩu và được coi như xuất khẩu. Mời các bạn cùng theo dõi…

1. Điều kiện khấu trừ thuế giá trị gia tăng đầu vào

Để một chi phí mua vào được khấu trừ thuế giá trị gia tăng đầu vào, cần thỏa mãn đồng thời các điều kiện sau:

① – Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào;

hoặc – Chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu;

hoặc – Chứng từ nộp thuế GTGT thay cho phía nước ngoài đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

Như vậy, cần lưu ý, chi phí mua vào từ nhà cung cấp nộp thuế GTGT theo phương pháp trực tiếp không được khấu trừ.

② – Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên (giá đã có thuế GTGT);

– Trường hợp giá trị hàng hóa, dịch vụ mua vào hoặc nhập khẩu từng lần có giá trị dưới hai mươi triệu đồng (giá đã có thuế GTGT) và trường hợp cơ sở kinh doanh nhập khẩu hàng hóa là quà biếu, quà tặng của tổ chức, cá nhân ở nước ngoài thì không bắt buộc cần chứng từ thanh toán không dùng tiền mặt.

→ Xem thêm: Điều kiện về chứng từ thanh toán không dùng tiền mặt

2. Điều kiện khấu trừ đầu vào của hàng hóa, dịch vụ xuất khẩu

Để hàng hóa, dịch vụ xuất khẩu được khấu trừ thuế giá trị gia tăng đầu vào, cần thỏa mãn đồng thời các điều kiện sau:

① Có hợp đồng bán hàng hóa, gia công hàng hóa (đối với trường hợp gia công hàng hóa), cung ứng dịch vụ cho tổ chức, cá nhân nước ngoài.

– Với trường hợp ủy thác xuất khẩu: có hợp đồng ủy thác xuất khẩu và biên bản thanh lý hợp đồng ủy thác xuất khẩu (trường hợp đã kết thúc hợp đồng) hoặc biên bản đối chiếu công nợ định kỳ giữa bên ủy thác xuất khẩu và bên nhận ủy thác xuất khẩu.

Trong đó, bộ chứng từ cần có đầy đủ, rõ ràng các thông tin:

+ Số lượng, chủng loại sản phẩm, giá trị hàng ủy thác đã xuất khẩu;

+ Số, ngày hợp đồng xuất khẩu của bên nhận ủy thác xuất khẩu ký với nước ngoài;

+ Số, ngày, số tiền ghi trên chứng từ thanh toán qua ngân hàng với nước ngoài của bên nhận ủy thác xuất khẩu;

+ Số, ngày, số tiền ghi trên chứng từ thanh toán của bên nhận ủy thác xuất khẩu thanh toán cho bên ủy thác xuất khẩu;

+ Số, ngày tờ khai hải quan hàng hóa xuất khẩu của bên nhận ủy thác xuất khẩu.

② Tờ khai hải quan đối với hàng hóa xuất khẩu đã làm xong thủ tục hải quan

– Cơ sở kinh doanh xuất khẩu sản phẩm phần mềm dưới các hình thức tài liệu, hồ sơ, cơ sở dữ liệu đóng gói cứng cần đảm bảo thủ tục về tờ khai hải quan như đối với hàng hóa thông thường để được khấu trừ thuế GTGT đầu vào.

– Một số trường hợp không cần tờ khai hải quan, bao gồm:

+ Hoạt động xuất khẩu dịch vụ, phần mềm qua phương tiện điện tử (thay vào đó cơ sở kinh doanh phải thực hiện đầy đủ các quy định về thủ tục xác nhận bên mua đã nhận; được dịch vụ, phần mềm xuất khẩu qua phương tiện điện tử theo quy định hiện hành về thương mại điện tử);

+ Hoạt động xây dựng, lắp đặt công trình ở nước ngoài hoặc ở trong khu phi thuế quan;

+ Hoạt động cung cấp điện, nước, văn phòng phẩm và hàng hóa phục vụ sinh hoạt hàng ngày của doanh nghiệp chế xuất gồm: lương thực, thực phẩm, hàng tiêu dùng (bao gồm cả bảo hộ lao động: quần, áo, mũ, giầy, ủng, găng tay).

③ Hóa đơn thương mại

Lưu ý: Ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan.

④ Thanh toán qua ngân hàng

– Chứng từ thanh toán tiền là giấy báo Có của ngân hàng bên xuất khẩu về số tiền đã nhận được từ tài khoản của ngân hàng bên nhập khẩu;

– Trường hợp thanh toán chậm trả: có thỏa thuận ghi trong hợp đồng xuất khẩu, đến thời hạn thanh toán cơ sở kinh doanh phải có chứng từ thanh toán qua ngân hang;

– Trường hợp ủy thác xuất khẩu: có chứng từ thanh toán qua ngân hàng của phía nước ngoài cho bên nhận ủy thác và bên nhận ủy thác phải thanh toán tiền hàng xuất khẩu qua ngân hàng cho bên ủy thác. Nếu bên nước ngoài thanh toán trực tiếp cho bên ủy thác xuất khẩu thì việc thanh toán trực tiếp này phải được quy định trong hợp đồng, đồng thời, bên ủy thác phải có chứng từ thanh toán qua ngân hàng.

– Một số trường hợp khác sau đây được coi là thanh toán qua ngân hàng:

+ Tiền thanh toán cho hàng hóa, dịch vụ xuất khẩu được thanh toán cấn trừ vào khoản tiền vay nợ nước ngoài. Để đủ điều kiện khấu trừ đầu vào, cần có đủ điều kiện, thủ tục, hồ sơ như sau:

- Hợp đồng vay nợ (với những khoản vay thời hạn dưới 01 năm) hoặc giấy xác nhận đăng ký khoản vay của Ngân hàng Nhà nước Việt Nam (với những khoản vay trên 01 năm);

- Chứng từ chuyển tiền của phía nước ngoài vào Việt Nam qua ngân hang;

- Phương thức thanh toán bằng hình thức cấn trừ vào khoản nợ vay phải được quy định trong hợp đồng xuất khẩu;

- Bản xác nhận của phía nước ngoài về cấn trừ khoản nợ vay;

- Nếu giá trị hàng hóa, dịch vụ xuất khẩu lớn hơn khoản nợ vay của nước ngoài, thì số tiền chênh lệch phải thực hiện thanh toán qua ngân hàng.

+ Cơ sở kinh doanh xuất khẩu sử dụng tiền thanh toán hàng hóa, dịch vụ xuất khẩu để góp vốn với cơ sở nhập khẩu ở nước ngoài. Để đủ điều kiện khấu trừ đầu vào, cần có đủ điều kiện, thủ tục, hồ sơ như sau:

- Hợp đồng góp vốn;

- Việc sử dụng tiền thanh toán hàng hóa, dịch vụ xuất khẩu để góp vốn vào cơ sở nhập khẩu ở nước ngoài phải được quy định trong hợp đồng xuất khẩu;

- Nếu doanh thu hàng hóa xuất khẩu lớn hơn số tiền góp vốn thì số tiền chênh lệch phải thực hiện thanh toán qua ngân hàng.

+ Phía nước ngoài ủy quyền cho bên thứ ba là tổ chức, cá nhân ở nước ngoài thanh toán thì việc thanh toán theo ủy quyền phải được quy định trong hợp đồng xuất khẩu;

+ Phía nước ngoài yêu cầu bên thứ ba là một tổ chức ở Việt Nam thanh toán bù trừ công nợ với phía nước ngoài bằng việc thực hiện thanh toán qua ngân hàng số tiền phía nước ngoài phải thanh toán cho cơ sở kinh doanh xuất khẩu.

Để đủ điều kiện khấu trừ đầu vào, cơ sở kinh doanh xuất khẩu cần có đủ điều kiện, thủ tục, hồ sơ như sau:

- Việc yêu cầu thanh toán bù trừ công nợ cần được quy định trong hợp đồng xuất khẩu;

- Có giấy báo có của ngân hàng bên xuất khẩu về số tiền đã nhận được từ tài khoản của bên thứ ba;

- Có biên bản đối chiếu công nợ có xác nhận của bên nước ngoài và bên thứ ba.

+ Phía nước ngoài (khách hàng) ủy quyền cho bên thứ ba là tổ chức, cá nhân ở nước ngoài thực hiện thanh toán; bên thứ ba yêu cầu tổ chức ở Việt Nam (bên thứ tư) thanh toán bù trừ công nợ với bên thứ ba bằng việc thực hiện thanh toán qua ngân hàng số tiền khách hàng phải thanh toán cho cơ sở kinh doanh xuất khẩu:

Cơ sở kinh doanh xuất khẩu ở Việt Nam phải có đủ các điều kiện, hồ sơ như sau:

- Việc ủy quyền thanh toán, bù trừ công nợ giữa các bên được quy định rõ trong hợp đồng xuất khẩu;

- Giấy báo có của ngân hàng về số tiền cơ sở kinh doanh Việt Nam xuất khẩu nhận được từ tài khoản của bên thứ tư;

- Bản đối chiếu công nợ có xác nhận của các bên liên quan (giữa cơ sở kinh doanh xuất khẩu ở Việt Nam với khách hàng, giữa bên thứ ba ở nước ngoài với bên thứ tư là tổ chức ở Việt Nam).

+ Phía nước ngoài ủy quyền cho Văn phòng đại diện tại Việt Nam thực hiện thanh toán vào tài khoản của bên xuất khẩu thì việc ủy quyền thanh toán cần nêu rõ trong hợp đồng xuất khẩu.

+ Phía nước ngoài là cơ sở kinh doanh thanh toán từ tài khoản tiền gửi vãng lai mở tại các tổ chức tín dụng tại Việt Nam thì việc thanh toán này phải được quy định trong hợp đồng xuất khẩu và phải có giấy báo Có của ngân hàng bên xuất khẩu thể hiện số tiền đã nhận được từ tài khoản vãng lai của người mua phía nước ngoài đã ký hợp đồng.

+ Trường hợp cơ sở kinh doanh xuất khẩu hàng hóa để bán tại hội chợ, triển lãm ở nước ngoài, thu và chuyển về nước bằng tiền mặt ngoại tệ thì cơ sở kinh doanh phải có chứng từ kê khai với cơ quan Hải quan về tiền ngoại tệ thu được do bán hàng hóa chuyển về nước và chứng từ nộp tiền vào ngân hàng tại Việt Nam.

+ Đối với hoạt động xuất khẩu lao động mà cơ sở kinh doanh xuất khẩu lao động thu tiền trực tiếp của người lao động thì phải có chứng từ thu tiền của người lao động.

+ Trường hợp hàng hóa, dịch vụ xuất khẩu (kể cả gia công hàng hóa xuất khẩu) thanh toán bằng hình thức bù trừ với giá trị hàng hóa, dịch vụ mua của phía nước ngoài thì phải có thêm thủ tục, hồ sơ như sau:

- Phương thức thanh toán đối với hàng xuất khẩu bằng hàng phải được quy định trong hợp đồng xuất khẩu;

- Có hợp đồng mua hàng hóa, dịch vụ của phía nước ngoài;

- Tờ khai hải quan về hàng hóa nhập khẩu;

- Văn bản xác nhận với phía nước ngoài về việc thanh toán bù trừ giữa hàng hóa, dịch vụ xuất khẩu với hàng hóa nhập khẩu, dịch vụ mua của phía nước ngoài;

- Trường hợp sau khi thanh toán bù trừ giữa giá trị hàng hóa, dịch vụ xuất khẩu và giá trị hàng hóa, dịch vụ nhập khẩu có chênh lệch, số tiền chênh lệch phải thực hiện thanh toán qua Ngân hàng.

– Một số trường hợp thường gặp về thanh toán:

+ Số tiền thanh toán trên chứng từ không phù hợp với số tiền phải thanh toán như đã thỏa thuận trong hợp đồng:

- Nếu số tiền thanh toán trên chứng từ thanh toán qua ngân hàng nhỏ hơn số tiền phải thanh toán như đã thỏa thuận trong hợp đồng thì cơ sở kinh doanh phải giải trình rõ lý do. Ví dụ như phí chuyển tiền của ngân hàng, điều chỉnh giảm giá do hàng kém chất lượng hoặc thiếu hụt (kèm văn bản thỏa thuận giảm giá giữa bên mua và bán)…

- Nếu số tiền thanh toán trên chứng từ thanh toán qua ngân hàng lớn hơn số tiền phải thanh toán như đã thỏa thuận trong hợp đồng thì cơ sở kinh doanh phải giải trình rõ lý do như: thanh toán một lần cho nhiều hợp đồng, ứng trước tiền hàng…

+ Chứng từ thanh toán qua ngân hàng không đúng tên ngân hàng phải thanh toán như đã thỏa thuận trong hợp đồng: nếu nội dung chứng từ thể hiện rõ tên người thanh toán, tên người thụ hưởng, số hợp đồng xuất khẩu, giá trị thanh toán phù hợp với hợp đồng xuất khẩu thì được việc thanh toán được coi là hợp lệ.

+ Trường hợp cơ sở kinh doanh xuất khẩu hàng hóa, dịch vụ cho khách hàng (bên thứ hai), đồng thời mua hàng hóa, dịch vụ với nhà cung cấp (bên thứ ba) và cơ sở kinh doanh xuất khẩu có thỏa thuận với hai bên về việc bên thứ hai thực hiện thanh toán qua ngân hàng cho bên thứ ba số tiền mà cơ sở kinh doanh còn phải thanh toán cho bên thứ ba:

- Việc bù trừ thanh toán giữa các bên phải được quy định trong hợp đồng xuất khẩu giữa cơ sở kinh doanh và khách hàng, hợp đồng mua hàng giữa hai bên còn lại.

- Cơ sở kinh doanh phải xuất trình bản đối chiếu công nợ có xác nhận của các bên liên quan (giữa cơ sở kinh doanh với bên thứ hai, giữa cơ sở kinh doanh với bên thứ ba).

– Một số trường hợp xuất khẩu không có chứng từ thanh toán qua ngân hàng vẫn được khấu trừ

+ Trường hợp khách hàng nước ngoài mất khả năng thanh toán:

Cơ sở xuất khẩu hàng hóa phải có văn bản giải trình rõ lý do với cơ quan thuế trực tiếp quản lý. Bên cạnh đó, cần sử dụng bản sao của một trong các chứng từ dưới đây để thay thế cho chứng từ thanh toán qua ngân hàng:

- Tờ khai hải quan hàng hóa nhập khẩu từ Việt Nam đã đăng ký với cơ quan hải quan tại nước nhập khẩu hàng hóa, hoặc

- Đơn khởi kiện đến tòa án hoặc cơ quan có thẩm quyền tại nước nơi người mua cư trú kèm giấy thông báo hoặc kèm giấy tờ có tính chất xác nhận của cơ quan này về việc thụ lý đơn khởi kiện, hoặc

- Phán quyết thắng kiện của tòa án nước ngoài cho cơ sở kinh doanh, hoặc

- Giấy tờ của tổ chức có thẩm quyền nước ngoài xác nhận hoặc thông báo bên mua nước ngoài phá sản hoặc mất khả năng thanh toán.

+ Trường hợp hàng hóa xuất khẩu không đảm bảo chất lượng phải tiêu hủy, cơ sở xuất khẩu hàng hóa phải gửi văn bản giải trình rõ lý do tới cơ quan thuế trực tiếp quản lý.

Cơ sở xuất khẩu cần có các chứng từ tài liệu dưới đây:

- Bản sao của biên bản, giấy tờ xác nhận việc tiêu hủy hàng hóa ở nước ngoài của cơ quan thực hiện tiêu hủy (Trường hợp khách hàng (người nhập khẩu hàng hóa) đứng ra làm thủ tục tiêu hủy tại nước ngoài thì biên bản hoặc giấy tờ xác nhận việc tiêu hủy ghi tên khách hàng);

- Chứng từ thanh toán qua ngân hàng đối với chi phí tiêu hủy mà cơ sở xuất khẩu hàng hóa phải chi trả hoặc bản sao giấy tờ chứng minh chi phí tiêu hủy thuộc trách nhiệm của người mua hoặc bên thứ ba.

+ Trường hợp hàng hóa xuất khẩu bị tổn thất:

Cơ sở xuất khẩu hàng hóa phải có văn bản giải trình rõ lý do với cơ quan thuế. Cơ sở xuất khẩu được sử dụng bảo sao của một trong số các giấy tờ sau để thay thế cho chứng từ thanh toán qua ngân hàng:

- Giấy xác nhận việc tổn thất ngoài biên giới Việt Nam của cơ quan có thẩm quyền liên quan, hoặc

- Biên bản xác định tổn thất hàng hóa trong quá trình vận chuyển ngoài biên giới Việt Nam nêu rõ nguyên nhân tổn thất, hoặc

- Chứng từ thanh toán qua ngân hàng về số tiền nhận được nếu cơ sở xuất khẩu hàng hóa đã nhận được tiền bồi thường.

Lưu ý: Đối với các trường hợp xuất khẩu không có chứng từ thanh toán qua ngân hàng vẫn được khấu trừ mà ngôn ngữ sử dụng trong các chứng từ, giấy tờ xác nhận của bên thứ ba thay thế cho chứng từ thanh toán qua ngân hàng không phải là tiếng Anh thì phải có bản dịch công chứng gửi kèm. Trường hợp các bên liên quan phát hành, sử dụng và lưu trữ chứng từ dưới dạng điện tử thì phải có bản in bằng giấy.

Lưu ý về chứng từ thanh toán đối với dịch vụ xuất khẩu:

Trường hợp cơ sở kinh doanh không đáp ứng điều kiện về thanh toán qua ngân hàng hoặc được coi như thanh toán qua ngân hàng thì không được áp dụng thuế suất GTGT 0%, không phải tính thuế GTGT đầu ra nhưng không được khấu trừ thuế đầu vào.

3. Điều kiện khấu trừ thuế GTGT đầu vào đối với một số trường hợp hàng hóa được coi như xuất khẩu

3.1 Trường hợp hàng hóa gia công chuyển tiếp với nước ngoài

Hồ sơ với trường hợp hàng hóa gia công chuyển tiếp với nước ngoài đủ điều kiện được khấu trừ thuế GTGT đầu vào bao gồm:

- Hợp đồng gia công xuất khẩu và các phụ kiện hợp đồng (nếu có), trong đó ghi rõ cơ sở nhận hàng tại Việt Nam;

- Hóa đơn GTGT ghi rõ giá gia công và số lượng hàng gia công (thống nhất với giá quy định trong hợp đồng) và tên cơ sở nhận hàng theo chỉ định của phía nước ngoài;

- Phiếu chuyển giao sản phẩm gia công chuyển tiếp có đủ xác nhận của bên giao, bên nhận sản phẩm gia công chuyển tiếp và xác nhận của Hải quan;

- Chứng từ thanh toán qua Ngân hàng.

3.2 Trường hợp hàng hóa xuất khẩu tại chỗ

Hồ sơ với trường hợp hàng hóa xuất khẩu tại chỗ đủ điều kiện được khấu trừ thuế GTGT đầu vào bao gồm:

- Hợp đồng mua bán hàng hóa hoặc hợp đồng gia công có chỉ định giao hàng tại Việt Nam;

Lưu ý: Đối với doanh nghiệp có vốn đầu tư nước ngoài, hàng hóa xuất khẩu tại chỗ của phải phù hợp với quy định tại giấy phép đầu tư.

- Tờ khai hải quan hàng hóa xuất khẩu – nhập khẩu tại chỗ đã làm xong thủ tục hải quan;

- Hóa đơn giá trị gia tăng hoặc hóa đơn xuất khẩu ghi rõ tên người mua phía nước ngoài, tên doanh nghiệp nhận hàng và địa điểm giao hàng tại Việt Nam;

- Chứng từ thanh toán qua ngân hàng bằng ngoại tệ tự do chuyển đổi.

Trường hợp hàng hóa gia công chuyển tiếp (mục 3.1) và hàng hóa xuất khẩu tại chỗ (mục 3.2), nếu cơ sở kinh doanh bán hàng không đáp ứng đủ hồ sơ như trên thì phải tính và nộp thuế GTGT như hàng hóa tiêu thụ nội địa.

3.3 Hàng hóa, vật tư do DN Việt Nam xuất khẩu để thực hiện công trình xây dựng ở nước ngoài

Hồ sơ với trường hợp hàng hóa, vật tư do doanh nghiệp Việt Nam xuất khẩu để thực hiện công trình xây dựng ở nước ngoài đủ điều kiện được khấu trừ thuế GTGT đầu vào bao gồm:

- Tờ khai hải quan;

- Hợp đồng ủy thác xuất khẩu (trường hợp ủy thác xuất khẩu);

Lưu ý: Hàng hóa, vật tư xuất khẩu phải phù hợp với Danh mục hàng hóa xuất khẩu để thực hiện công trình xây dựng ở nước ngoài được Giám đốc doanh nghiệp Việt Nam phê duyệt.

3.4 Hàng hóa, vật tư do cơ sở kinh doanh trong nước bán cho doanh nghiệp Việt Nam để thực hiện công trình xây dựng ở nước ngoài và thực hiện giao hàng hóa tại nước ngoài

Hồ sơ để cơ sở kinh doanh trong nước bán hàng thực hiện khấu trừ thuế GTGT đầu vào đối với hàng hóa xuất khẩu bao gồm:

- Tờ khai hải quan;

- Hợp đồng mua bán ký giữa cơ sở kinh doanh trong nước và doanh nghiệp Việt Nam thực hiện công trình xây dựng ở nước ngoài, trong đó có ghi rõ về điều kiện giao hàng, số lượng, chủng loại và trị giá hàng hóa;

- Hợp đồng ủy thác (trường hợp ủy thác xuất khẩu);

- Chứng từ thanh toán qua ngân hàng;

- Hóa đơn GTGT.

Lưu ý: Hàng hóa, vật tư xuất khẩu phải phù hợp với Danh mục hàng hóa xuất khẩu để thực hiện công trình xây dựng ở nước ngoài được Giám đốc doanh nghiệp Việt Nam phê duyệt.

Các trường hợp cơ sở kinh doanh có hàng hóa xuất khẩu hoặc hàng hóa được coi như xuất khẩu (như mục 2 và mục 3), đã có xác nhận của cơ quan Hải quan đối với hàng hóa xuất khẩu nhưng không có đủ các thủ tục, hồ sơ khác như trình bày chi tiết cho từng trường hợp trên đây thì không phải tính thuế GTGT đầu ra và không được khấu trừ thuế GTGT đầu vào.

→ Xem thêm:

Bài viết trên đây có tham khảo và căn cứ các cơ sở pháp lý sau:

| Căn cứ pháp lý | Vấn đề đề cập | Thời điểm có hiệu lực |

| Thông tư 219/2013/TT-BTC | Hướng dẫn thi hành luật và nghị định 209/2013/NĐ-CP về thuế Giá trị gia tăng | 01/01/2014 |

| Thông tư 119/2014/TT-BTC | Sửa đổi, bổ sung một số quy định về thuế | 01/09/2014 |

| Thông tư 26/2015/TT-BTC | Hướng dẫn về thuế Giá trị gia tăng và quản lý thuế | 01/01/2015 |

MISA meInvoice hy vọng những trình bày trên đây sẽ giúp bạn đọc thực sự tự tin khi xử lý hồ sơ, chứng từ thuế, tối đa hóa số thuế giá trị gia tăng đầu vào được khấu trừ cho doanh nghiệp. Chúc các bạn thành công!

Bên cạnh đó, doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây:

![[Giải đáp] Có tài khoản định danh mức 3 không? Tài khoản định danh mức 3](/wp-content/uploads/2025/01/dinh-danh-muc-3-218x150.png)