Việc xác định đúng số thuế giá trị gia tăng (VAT) phải nộp và kê khai thuế giá trị gia tăng đúng hạn theo quy định của Pháp luật là trách nhiệm của doanh nghiệp đối với Cơ quan quản lý Nhà nước khi tham gia vào nền kinh tế.

Nhằm giúp doanh nghiệp, kế toán và các đơn vị cung cấp dịch vụ thuế có thể nắm được chi tiết hơn về cách tính, kê khai thuế giá trị gia tăng, MISA meInvoice xin tổng hợp và trình bày tới bạn đọc tất cả những điều cần biết về khai thuế, tính thuế giá trị gia tăng trong bài viết dưới đây. Mời bạn đọc cùng theo dõi.

1. Nguyên tắc khai thuế, tính thuế giá trị gia tăng

Nguyên tắc khai thuế, tính thuế giá trị gia tăng

1.1 Nguyên tắc chung

- Nguyên tắc 1: Người nộp thuế (NNT) có trách nhiệm khai chính xác, trung thực, đầy đủ các nội dung trong tờ khai thuế theo đúng mẫu quy định và nộp đủ bộ hồ sơ khai thuế với cơ quan quản lý thuế.

- Nguyên tắc 2: NNT tự xác định số tiền thuế phải nộp. Trừ các trường hợp sau:

Cơ quan quản lý thuế ấn định số tiền thuế phải nộp và trường hợp cơ quan thuế tính, thông báo số tiền thuế GTGT phải nộp đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế GTGT theo phương pháp khoán dựa trên hồ sơ khai thuế của NNT.

- Nguyên tắc 3: Nơi khai thuế:

Trường hợp 1: NNT thực hiện khai thuế, tính thuế tại cơ quan thuế địa phương có thẩm quyền nơi có trụ sở.

Trường hợp 2: Trường hợp NNT hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại tỉnh thành khác nơi có trụ sở chính thì khai thuế tại trụ sở chính; đồng thời tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước.

>> Chi tiết về phân bổ nghĩa vụ thuế mời bạn đọc tìm hiểu ở bài viết Phân bổ nghĩa vụ thuế.

Trường hợp 3:Đối với hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ tương tự khác được thực hiện bởi nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam thì nhà cung cấp đó có nghĩa vụ thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam. Việc đăng ký, khai, nộp thuế có thể do nhà cung cấp trực tiếp thực hiện hoặc thông qua ủy quyền.

1.2 Nguyên tắc áp dụng đối với một số trường hợp cụ thể

- Nguyên tắc 4: Đối với giao dịch liên kết

– Giao dịch độc lập là giao dịch được thực hiện bởi các bên không có quan hệ liên kết, như giao dịch được thực hiện bởi một người mua tự nguyện và một người bán tự nguyện, mỗi bên hành động vì lợi ích riêng.

– Giao dịch liên kết là giao dịch phát sinh giữa các bên có quan hệ liên kết trong quá trình sản xuất, kinh doanh, bao gồm:

+ Các giao dịch mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng hàng hóa, cung cấp dịch vụ;

+ Vay, cho vay, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính khác;

+ Mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng tài sản hữu hình, tài sản vô hình và thỏa thuận mua, bán, sử dụng chung nguồn lực như tài sản, vốn, lao động, chia sẻ chi phí giữa các bên có quan hệ liên kết

(Trừ các giao dịch kinh doanh đối với hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước thực hiện theo quy định của pháp luật về giá).

(Theo khoản 2 điều 1 Nghị định số 132/2020/NĐ-CP)

– Nguyên tắc khai thuế, tính thuế GTGT với giao dịch liên kết:

+ Giá giao dịch liên kết được dùng để kê khai, tính nghĩa vụ thuế phải nộp cần được xác định đảm bảo nguyên tắc phân tích, so sánh với các giao dịch độc lập và nguyên tắc bản chất hoạt động, giao dịch quyết định nghĩa vụ thuế như trong điều kiện giao dịch giữa các bên độc lập.

+ Khi kê khai, xác định số tiền thuế phải nộp, giá giao dịch liên kết cần được điều chỉnh theo giao dịch độc lập đảm bảo không làm giảm thu nhập chịu thuế.

+ NNT có quy mô nhỏ, rủi ro về thuế thấp được áp dụng cơ chế đơn giản hóa trong kê khai, xác định giá giao dịch liên kết.

- Nguyên tắc 5: Đối với cơ chế thỏa thuận trước về phương pháp xác định giá tính thuế

– Khi NNT đề nghị, có thể thực hiện cơ chế thỏa thuận trước về phương pháp xác định giá tính thuế; trường hợp này cần có sự thống nhất giữa các bên có liên quan tùy trường hợp (có thể là thỏa thuận đơn phương, song phương và đa phương giữa cơ quan thuế, NNT và cơ quan thuế nước ngoài có liên quan).

– Việc áp dụng cơ chế thỏa thuận trước phải dựa trên thông tin của NNT, các thông tin về các giao dịch hoặc dựa trên cơ sở dữ liệu thương mại nhưng đã được kiểm chứng để bảo đảm tính pháp lý. (Cổng thông tin cơ sở dữ liệu thương mại Việt Nam VNTR do Bộ Công Thương xây dựng chính thức vận hành từ tháng 03/2022 tại trang web https://vntr.moit.gov.vn/)

– Việc áp dụng cơ chế thỏa thuận trước phải được Bộ trưởng Bộ Tài chính phê duyệt trước khi thực hiện; đối với các thỏa thuận song phương, đa phương có sự tham gia của cơ quan thuế nước ngoài thì được thực hiện theo quy định của pháp luật về điều ước quốc tế, thỏa thuận quốc tế.

2. Hồ sơ khai thuế giá trị gia tăng

2.1 Hồ sơ khai thuế GTGT cho từng trường hợp cụ thể

– Hồ sơ khai thuế là tờ khai thuế, bảng kê, phụ lục (nếu có) theo đúng mẫu quy định và các chứng từ, tài liệu liên quan làm căn cứ để xác định nghĩa vụ thuế của NNT với ngân sách nhà nước do người nộp thuế lập và gửi đến cơ quan quản lý thuế. (Theo Khoản 1 Điều 7 Nghị định 126/2020/NĐ-CP).

– NNT cần chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ các nội dung trong hồ sơ khai thuế.

– NNT căn cứ hồ sơ khai thuế và hồ sơ khai bổ sung để tự tính số tiền thuế phải nộp, số tiền thuế phải nộp bổ sung, tiền chậm nộp (nếu có) và nộp tiền vào ngân sách nhà nước theo quy định. Trừ trường hợp đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế GTGT theo phương pháp khoán thì cơ quan thuế tính, thông báo số tiền thuế GTGT phải nộp dựa trên hồ sơ khai thuế của NNT.

– Ngoài ra, cơ quan quản lý thuế thực hiện ấn định thuế trong trường hợp phát hiện người nộp thuế khai không đầy đủ, không chính xác về căn cứ tính thuế, số tiền thuế phải nộp trong hồ sơ khai thuế.

- Hồ sơ khai thuế đối với từng trường hợp chi tiết như dưới đây:

| Trường hợp | Hồ sơ khai thuế bao gồm: |

| Khai và nộp theo tháng | Tờ khai thuế tháng |

| Khai và nộp theo quý | Tờ khai thuế quý |

| Khai và nộp theo từng lần phát sinh | – Tờ khai thuế

– Hóa đơn, hợp đồng và chứng từ khác có liên quan đến nghĩa vụ thuế |

| Hàng hóa xuất khẩu, nhập khẩu | Hồ sơ hải quan theo quy định của Luật Hải quan |

| Chấm dứt hoạt động, chấm dứt hợp đồng, chuyển đổi loại hình doanh nghiệp, tổ chức lại doanh nghiệp | – Tờ khai quyết toán thuế

– Báo cáo tài chính đến thời điểm chấm dứt hoạt động hoặc chấm dứt hợp đồng hoặc chuyển đổi loại hình doanh nghiệp hoặc tổ chức lại doanh nghiệp – Tài liệu khác có liên quan |

2.2 Khai thuế GTGT khi NNT có nhiều hoạt động kinh doanh

Trường hợp NNT có nhiều hoạt động kinh doanh phát sinh thuế GTGT phải nộp thì thực hiện khai chung trên một hồ sơ khai thuế, ngoại trừ các trường hợp sau:

| Các trường hợp không khai chung thuế GTGT trên cùng một hồ sơ | |

| NNT có nhiều hoạt động kinh doanh trong đó có hoạt động xổ số kiến thiết, xổ số điện toán | Lập hồ sơ khai thuế GTGT riêng cho hoạt động xổ số kiến thiết, xổ số điện toán |

| NNT có nhiều hoạt động kinh doanh trong đó có hoạt động mua bán, chế tác vàng, bạc, đá quý | Lập hồ sơ khai thuế GTGT riêng cho hoạt động mua bán, chế tác vàng, bạc, đá quý |

| NNT có khoản thu hộ do cơ quan nhà nước có thẩm quyền giao | Lập hồ sơ khai thuế GTGT riêng cho hoạt động thu hộ |

| NNT đang hoạt động có dự án đầu tư thuộc diện được hoàn thuế GTGT | – Lập hồ sơ khai thuế GTGT riêng cho từng dự án đầu tư

– Bù trừ số thuế GTGT của hàng hóa, dịch vụ mua vào sử dụng cho từng dự án đầu tư với số thuế GTGT phải nộp (nếu có) của hoạt động, kinh doanh đang thực hiện cùng kỳ tính thuế. |

| NNT được giao quản lý hợp đồng hợp tác kinh doanh với tổ chức nhưng không thành lập pháp nhân riêng | Khai thuế riêng đối với hợp đồng hợp tác kinh doanh theo thỏa thuận tại hợp đồng hợp tác kinh doanh. |

2.3. Trường hợp không phải nộp hồ sơ khai thuế GTGT

Các trường hợp không phải nộp hồ sơ khai thuế GTGT:

- NNT chỉ có hoạt động, kinh doanh thuộc đối tượng không chịu thuế GTGT

- Doanh nghiệp chế xuất chỉ có hoạt động xuất khẩu

- NNT nộp hồ sơ chấm dứt hiệu lực mã số thuế, trừ trường hợp chấm dứt hoạt động, chấm dứt hợp đồng, tổ chức lại doanh nghiệp.

2.4 Nộp hồ sơ khai thuế GTGT bổ sung

- NNT được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế có sai, sót.

- Tuy nhiên, trong các trường hợp dưới đây, NNT cần khai thuế GTGT trên hồ sơ riêng, khác với hồ sơ khai thuế ban đầu:

| Các trường hợp không khai chung thuế GTGT trên cùng một hồ sơ | |

| Khai bổ sung không làm thay đổi nghĩa vụ thuế | Nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung |

| Khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được ngân sách nhà nước hoàn trả | Nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước |

| Khai bổ sung chỉ làm tăng hoặc giảm số thuế giá trị gia tăng còn được khấu trừ chuyển kỳ sau | – Kê khai vào kỳ tính thuế hiện tại

|

2.5 Các trường hợp khai, nộp thuế thay

Tổ chức, cá nhân thực hiện khai thuế thay, nộp thuế thay cho NNT phải có trách nhiệm thực hiện đầy đủ các quy định về khai thuế, nộp thuế như quy định đối với NNT, như các trường hợp dưới đây:

- Tổ chức, cá nhân thực hiện khai thuế thay, nộp thuế thay cho người nộp thuế theo quy định của pháp luật về thuế.

- Tổ chức tín dụng (hoặc bên thứ ba được tổ chức tín dụng ủy quyền) khai thác tài sản bảo đảm thì cần thực hiện khai thuế GTGT đối với hoạt động khai thác tải sản bảo đảm trong thời gian chờ xử lý thay cho người nộp thuế có tài sản đảm bảo.

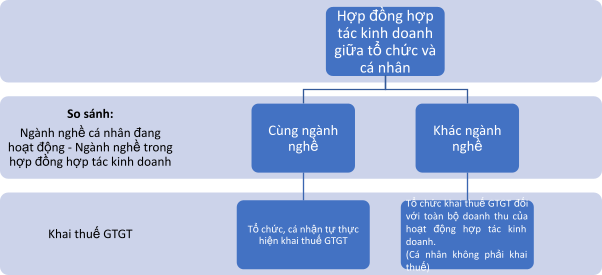

- Tổ chức hợp tác kinh doanh với cá nhân thì cá nhân không trực tiếp khai thuế. Tổ chức có trách nhiệm khai thuế GTGT đối với toàn bộ doanh thu của hoạt động hợp tác kinh doanh.

Nếu cá nhân có ngành nghề đang hoạt động cùng với ngành nghề thực hiện trong hợp đồng hợp tác kinh doanh với tổ chức thì tổ chức và cá nhân tự thực hiện khai thuế tương ứng với kết quả thực tế hợp tác kinh doanh.

2.6 Thay đổi cơ quan quản lý thuế trực tiếp

NNT phải nộp hồ sơ khai thuế cho cơ quan thuế nơi chuyển đi trong trường hợp đến thời hạn nộp hồ sơ khai thuế nhưng chưa hoàn thành thủ tục thay đổi địa chỉ trụ sở với cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã hoặc cơ quan thuế nơi chuyển đến.

3. Kỳ khai thuế GTGT

- Thông thường, kỳ khai thuế GTGT là theo tháng.

- NNT được lựa chọn khai thuế GTGT theo quý nếu đáp ứng đầy đủ các tiêu chí dưới đây:

Tiêu chí khai thuế GTGT theo quý

- Lưu ý về trường hợp có đơn vị phụ thuộc, địa điểm kinh doanh và trường hợp mới bắt đầu hoạt động:

– Trường hợp NNT thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

– Trường hợp NNT mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế theo quý. Từ năm dương lịch liền kề tiếp năm kinh doanh đủ 12 tháng, thì sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế GTGT theo kỳ tính thuế tháng hoặc quý.

*Ví dụ: Dưới đây minh họa cách xác định kỳ khai thuế đối với trường hợp bắt đầu hoạt động kinh doanh:

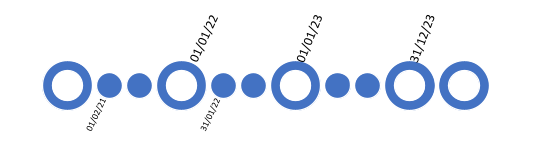

Doanh nghiệp A bắt đầu kinh doanh ngày 01/02/2021:

Phân tích xác định kỳ khai thuế đối với từng giai đoạn như sau:

| Thời điểm | Kỳ khai thuế đối với từng giai đoạn |

| Từ 01/02/21 tới 31/01/22 | Khai theo quý |

| Từ 01/02/22 tới 31/12/22 | Khai theo quý |

| Từ 01/01/23 tới 31/12/23

(năm dương lịch liền kế tiếp theo năm đã đủ 12 tháng) |

Căn cứ trên mức doanh thu của năm dương lịch trước liền kề (từ 01/01/22 tới 31/12/22) – Nếu doanh thu từ 50 tỷ đồng trở xuống: Khai theo quý – Nếu doanh thu lớn hơn 50 tỷ đồng: Khai theo tháng |

- NNT có trách nhiệm tự xác định thuộc đối tượng khai thuế theo quý.

Bên cạnh đó, NNT cần lưu ý về việc duy trì kỳ khai thuế ổn định trọn năm dương lịch và các trường hợp thay đổi kỳ khai thuế:

– NNT đáp ứng tiêu chí khai thuế theo quý được lựa chọn khai thuế theo tháng hoặc quý, nhưng kỳ khai thuế cần duy trì ổn định trọn năm dương lịch.

– Trường hợp đang thực hiện khai thuế theo tháng, nhưng đã đủ điều kiện khai thuế theo quý và lựa chọn chuyển sang khai thuế theo quý thì NNT gửi văn bản đề nghị đề nghị thay đổi kỳ tính thuế đến cơ quan thuế quản lý trực tiếp chậm nhất là 31 tháng 01 của năm bắt đầu khai thuế theo quý. Nếu sau thời hạn này NNT không gửi văn bản đến cơ quan thuế thì tiếp tục thực hiện khai thuế theo tháng ổn định trọn năm dương lịch.

– Trường hợp NNT tự phát hiện không đủ điều kiện khai thuế theo quý thì phải thực hiện khai thuế theo tháng kể từ tháng đầu của quý tiếp theo. NNT không phải nộp lại hồ sơ khai thuế theo tháng của các quý trước đó nhưng phải nộp Bản xác định số tiền thuế phải nộp theo tháng tăng thêm so với số đã kê khai theo quý và tính tiền chậm nộp theo quy định.

– Trường hợp cơ quan thuế phát hiện NNT không đủ điều kiện khai thuế theo quý thì cơ quan thuế xác định lại số tiền thuế phải nộp theo tháng tăng thêm so với số NNT đã kê khai và tính tiền chậm nộp theo quy định. Kể từ thời điểm nhận được văn bản của cơ quan thuế, NNT phải thực hiện khai thuế theo tháng.

- Kỳ khai thuế GTGT của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán, cá nhân cho thuê tài sản lựa chọn khai thuế theo năm là năm dương lịch, chi tiết mời bạn đọc tham khảo tại bài viết Phương pháp tính thuế giá trị gia tăng trực tiếp.

- Một số trường hợp thuế GTGT cần phải khai theo từng lần phát sinh:

– Thuế GTGT của NNT thuộc các trường hợp nêu tại mục B.3;

– NNT thực hiện khai thuế theo phương pháp trực tiếp trên GTGT nhưng có phát sinh nghĩa vụ thuế GTGT đối với hoạt động chuyển nhượng bất động sản

– Thuế đối với hàng hóa xuất khẩu, nhập khẩu;

– Thuế GTGT không phát sinh thường xuyên của NNT áp dụng theo phương pháp trực tiếp trên giá GTGT trừ trường hợp NNT trong tháng phát sinh nhiều lần thì được khai theo tháng;

– Thuế GTGT của tổ chức, cá nhân nước ngoài kinh doanh hoặc có thu nhập tại Việt Nam (nhà thầu nước ngoài) áp dụng theo phương pháp trực tiếp.

Trường hợp bên Việt Nam thanh toán tiền cho nhà thầu nước ngoài nhiều lần trong tháng thì được khai theo tháng thay cho việc khai theo từng lần phát sinh;

– Thuế GTGT theo phương pháp trực tiếp của nhà thầu nước ngoài quyết toán khi kết thúc hợp đồng nhà thầu.

4. Thời hạn nộp hồ sơ khai thuế GTGT

Thời hạn nộp hồ sơ khai thuế đối với từng trường hợp được quy định như sau:

| Trường hợp | Thời hạn nộp hồ sơ khai thuế | |

| Khai và nộp theo tháng | chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế | |

| Khai và nộp theo quý | chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế | |

| Kỳ tính thuế theo năm | ||

| – | Hồ sơ quyết toán thuế năm | chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính |

| – | Hồ sơ khai thuế năm | chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính |

| – | Hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán | chậm nhất là ngày 15 tháng 12 của năm trước liền kề |

| – | Hộ kinh doanh, cá nhân kinh doanh mới kinh doanh | chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh |

| Khai và nộp theo từng lần phát sinh | chậm nhất là ngày thứ 10 kể từ ngày phát sinh nghĩa vụ thuế | |

| Chấm dứt hoạt động, chấm dứt hợp đồng hoặc tổ chức lại doanh nghiệp | chậm nhất là ngày thứ 45 kể từ ngày xảy ra sự kiện | |

| Hàng hóa xuất khẩu, nhập khẩu | theo quy định của Luật Hải quan | |

| NNT khai thuế thông qua giao dịch điện tử trong ngày cuối cùng của thời hạn nộp hồ sơ khai thuế mà cổng thông tin điện tử của cơ quan thuế gặp sự cố | NNT nộp hồ sơ khai thuế, chứng từ nộp thuế điện tử trong ngày tiếp theo sau khi cổng thông tin điện tử của cơ quan thuế tiếp tục hoạt động | |

Bài viết trên đây có tham khảo và căn cứ các cơ sở pháp lý sau:

| Văn bản pháp luật | Điều | Nội dung |

| Luật Quản lý thuế số 38/2019/QH14 | Điều 42 | Nguyên tắc khai thuế, tính thuế |

| Điều 43 | Hồ sơ khai thuế | |

| Điều 44 | Thời hạn nộp hồ sơ khai thuế | |

| Điều 45 | Địa điểm nộp hồ sơ khai thuế | |

| Điều 46 | Gia hạn nộp hồ sơ khai thuế | |

| Điều 47 | Khai bổ sung hồ sơ khai thuế | |

| Nghị định số 126/2020/NĐ-CP quy định chi tiết một số điều của Luật Quản lý thuế | Điều 7 | Hồ sơ khai thuế |

| Điều 8 | Kỳ khai thuế | |

| Điều 9 | Tiêu chí khai thuế theo quý | |

| Điều 10 | Thời hạn nộp hồ sơ khai thuế | |

| Điều 11 | Địa điểm nộp hồ sơ khai thuế | |

| Điều 13 | Các trường hợp cơ quan quản lý thuế tính thuế, thông báo nộp thuế |

Qua bài viết MISA meInvoice đã trình bày tới bạn đọc các quy định về nguyên tắc, hồ sơ, kỳ khai và thời hạn nộp hồ sơ khai thuế GTGT. Các vấn đề tiếp theo về khai thuế, tính thuế GTGT được tiếp tục trình bày tại phần 2 bài viết. Mời bạn cùng theo dõi.

Bên cạnh đó, doanh nghiệp quan tâm phần mềm hóa đơn điện tử MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA trong 7 ngày, vui lòng liên hệ Hotline: 090 488 5833 hoặc ĐĂNG KÝ tại đây: