Khấu hao tài sản cố định là một quá trình quan trọng trong quản lý tài chính doanh nghiệp. Vậy khấu hao tài sản cố định là gì? Cách tính khấu hao tài sản cố định như thế nào? Xem ngay bài viết sau để biết chi tiết.

| Có thể bạn quan tâm?

|

1. Khấu hao tài sản cố định là gì?

Khấu hao tài sản cố định là việc định giá, phân bổ một cách có hệ thống giá trị của tài sản cố định, khi giá trị của tài sản đó bị giảm dần bởi sự hao mòn tự nhiên hoặc do sự tiến bộ về công nghệ sau khoảng thời gian sử dụng. Khấu hao tài sản cố định được đưa vào chi phí sản xuất kinh doanh trong suốt quá trình doanh nghiệp sử dụng tài sản đó.

Công tác trích khấu hao tài sản giúp cho các doanh nghiệp đảm bảo nguyên tắc phù hợp và thu hồi lại chi phí mà doanh nghiệp đã phải bỏ ra để đầu tư vào tài sản cố định. Đồng thời, số liệu khấu hao này sẽ là căn cứ để doanh nghiệp tính toán các chi phí cho hoạt động tái đầu tư vào sản xuất.

2. Quy định về khấu hao tài sản cố định

Thời gian khấu hao tài sản cố định

Trường hợp 1: Thời gian trích khấu hao của TSCĐ hữu hình

- Đối với tài sản cố định chưa qua sử dụng: Áp dụng khung khấu thời gian trích hao tài sản cố định được quy định chi tiết tại Phụ lục I, Thông tư số 45/2013/TT-BTC ngày 25/ 04/2013 của Bộ Tài chính.

- Đối với tài sản đã qua sử dụng được xác định bằng công thức:

| Thời gian trích khấu hao của TSCĐ | = | Giá trị hợp lý của TSCĐ

Giá bán của TSCĐ cùng loại mới 100% (hoặc của TSCĐ tương đương trên thị trường) |

x | Thời gian trích khấu hao của TSCĐ mới cùng loại xác định theo Phụ lục 1 (ban hành kèm theo Thông tư 45/2013/TT-BTC) |

Trong đó giá trị hợp lý của TSCĐ là:

- Giá mua hoặc trao đổi thực tế: Đối với trường hợp mua bán hoặc trao đổi

- Giá trị còn lại của TSCĐ hoặc giá trị được đánh giá bởi tổ chức có chức năng: Đối với trường hợp được nhận, biếu, tặng, cấp, hoặc chuyển nhượng và các trường hợp khác.

Trường hợp 2: Thời gian trích khấu hao của TSCĐ vô hình

- Không quá 20 năm: Trường hợp doanh nghiệp tự xác định thời gian trích khấu hao

- TSCĐ vô hình là quyền sử dụng đất có thời hạn, quyền thuê đất: Là thời gian doanh nghiệp được phép sử dụng đất.

- TSCĐ vô hình là quyền tác giả, quyền sở hữu trí tuệ, quyền đối với giống cây trồng: Là thời hạn bảo hộ được ghi trên văn bằng bảo hộ theo quy định (không tính thời hạn bảo hộ được gia hạn thêm).

8 loại tài sản cố định không phải khấu hao

Theo quy định của Thông tư 45/2013/TT-BTC, tất cả tài sản cố định hiện có của doanh nghiệp đều phải trích khấu hao, trừ những tài sản cố định sau đây:

- Tài sản cố định đã khấu hao hết giá trị nhưng vẫn đang sử dụng vào hoạt động sản xuất kinh doanh.

- Tài sản cố định khấu hao chưa hết bị mất.

- Tài sản cố định khác do doanh nghiệp quản lý mà không thuộc quyền sở hữu của doanh nghiệp (trừ Tài sản cố định thuê tài chính).

- Tài sản cố định không được quản lý, theo dõi, hạch toán trong sổ sách kế toán của doanh nghiệp.

- Tài sản cố định sử dụng trong các hoạt động phúc lợi phục vụ người lao động của doanh nghiệp (trừ các Tài sản cố định phục vụ cho người lao động làm việc tại doanh nghiệp như: nhà nghỉ giữa ca, nhà ăn giữa ca, nhà thay quần áo, nhà vệ sinh, bể chứa nước sạch, nhà để xe, phòng hoặc trạm y tế để khám chữa bệnh, xe đưa đón người lao động, cơ sở đào tạo, dạy nghề, nhà ở cho người lao động do doanh nghiệp đầu tư xây dựng).

- Tài sản cố định từ nguồn viện trợ không hoàn lại sau khi được cơ quan có thẩm quyền bàn giao cho doanh nghiệp để phục vụ công tác nghiên cứu khoa học.

- Tài sản cố định vô hình là quyền sử dụng đất lâu dài có thu tiền sử dụng đất hoặc nhận chuyển nhượng quyền sử dụng đất lâu dài hợp pháp.

- Các tài sản cố định loại 6 được quy định tại Khoản 2 Điều 1 Thông tư 45/2013/TT-BTC không phải trích khấu hao, chỉ mở sổ chi tiết theo dõi giá trị hao mòn hàng năm của từng tài sản và không được ghi giảm nguồn vốn hình thành tài sản.

Doanh nghiệp, kế toán viên quan tâm phần mềm MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ phần mềm với đầy đủ tính năng trong 7 ngày, vui lòng ĐĂNG KÝ tại đây:

3. Cách tính khấu hao tài sản cố định

Tùy thuộc vào lĩnh vực kinh doanh cụ thể của doanh nghiệp mà bạn có thể lựa chọn phương pháp tính khấu hao tài sản cố định phù hợp với tình hình.

Cách 1: Phương pháp tính khấu hao tài sản cố định theo đường thẳng

Đây là phương pháp khấu hao theo mức tính ổn định hàng năm trong suốt quá trình sử dụng tài sản cố định. Phương pháp tính này sẽ phù hợp với mọi lĩnh vực kinh doanh.

Công thức tính khấu hao tài sản cố định theo đường thẳng được chia thành hàng tháng và hàng năm, cụ thể:

- Hàng tháng:

| Mức trích khấu hao hàng tháng | = | Mức trích khấu hao hàng năm

12 |

- Hàng năm:

| Mức trích khấu hao hàng năm | = | Nguyên giá của Tài sản cố định

Thời gian trích khấu hao |

Trong đó: Thời gian trích khấu hao cần dựa vào khung thời gian theo Thông tư 45/2013/TT-BTC

Khi doanh nghiệp mua tài sản cố định về sử dụng ngay trong tháng thì sẽ tính theo công thức dưới đây:

| Mức trích khấu hao theo tháng phát sinh | = | Mức trích khấu hao theo tháng

Tổng số ngày của tháng phát sinh |

Số ngày sử dụng trong tháng |

Trong đó: Số ngày sử dụng trong tháng = tổng số ngày của tháng phát sinh – ngày bắt đầu sử dụng + 1

Ví dụ: Ngày 10/10/2023, doanh nghiệp A mua 01 máy photocopy có:

- Giá trị 120.000.000 đồng, chưa bao gồm thuế VAT và được chiết khấu 2.000.000 đồng.

- Chi phí vận chuyển là 2.000.000 đồng.

Máy được mua về và sử dụng ngay ngày hôm đó. Cách tính khấu hao tài sản cố định theo đường thẳng như sau:

- Xác định thời gian trích khấu hao: Máy photocopy có thời gian sử dụng từ 7 – 15 năm. Vậy trích khấu hao trong vòng 10 năm.

- Nguyên giá : 120.000.000 – 2.000.000 + 2.000.000 = 120.000.000 đồng.

- Mức khấu hao hàng năm: 120.000.000/10 = 12.000.000 đồng/năm.

- Mức khấu hao hàng tháng: 12.000.000/12 = 1.000.000 đồng/tháng.

- Mức khấu hao trong tháng 10: (1.000.000/29ngày ) x 20 ngày = 689.655 đồng.

- Như vậy trong tháng 10 được trích 689.655 đồng vào chi phí, từ T11/2023 được trích 500.000 đồng và hàng năm được trích 12.000.000 đồng.

Cách 2: Phương pháp tính khấu hao theo số dư giảm dần có điều chỉnh

Phương pháp này sẽ phù hợp với những doanh nghiệp hoạt động kinh doanh trong lĩnh vực công nghệ có thay đổi nhanh chóng, phát triển và hoạt động có hiệu quả. Đồng thời, phải thỏa mãn 2 điều kiện sau:

- Thứ nhất: Tài sản cố định mới và chưa qua sử dụng.

- Thứ hai: Tài sản cố định là những loại máy móc hoặc thiết bị, dụng cụ để thực hiện công tác đo lường thí nghiệm.

Theo đó, công thức tính khấu hao hàng năm được xác định như sau:

| Mức trích khấu hao hàng năm | = | Giá trị còn lại của tài sản cố định | x | Tỷ lệ khấu hao nhanh |

Trong đó tỷ lệ khấu hao nhanh anh chị cần thực hiện xác định theo công thức dưới đây:

| Tỷ lệ khấu hao nhanh (%) | = | Tỷ lệ khấu hao tài sản cố định theo phương pháp đường thẳng | x | Hệ số điều chỉnh |

| Tỷ lệ khấu hao Tài sản cố định theo phương pháp đường thẳng (%) | = | 1

Thời gian trích khấu hao của tài sản cố định |

x | 100% |

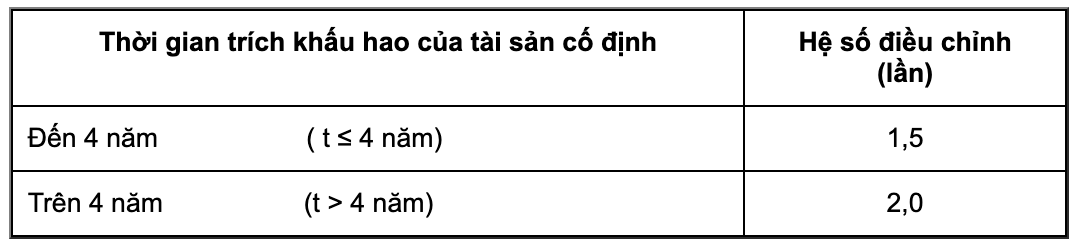

Hệ số điều chỉnh xác định theo thời gian trích khấu hao của tài sản cố định quy định tại bảng dưới đây (Quy định tại Phụ lục 2 Thông tư 45/2013/TT-BTC ban hành ngày 25/4/2013)

- Đối với những năm cuối, khi mức khấu hao bằng hay thấp hơn mức khấu hao tính bình quân giữa giá trị còn lại tài sản cố định, trường hợp này kể từ những năm đó thì mức khấu hao sẽ được tính bằng giá trị còn lại của tài sản cố định chia cho số năm sử dụng còn lại của tài sản cố định.

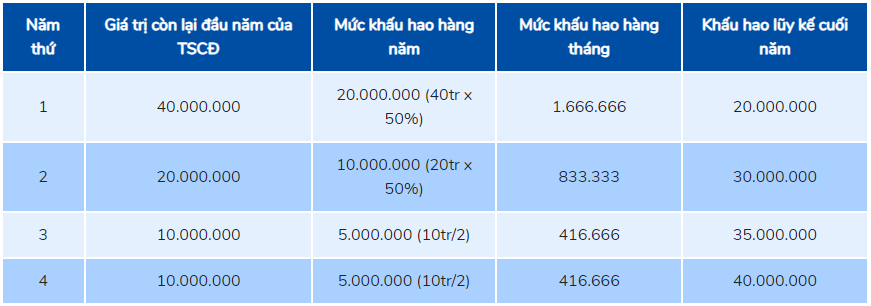

Ví dụ: Công ty A mua một thiết bị phục vụ sản xuất với nguyên giá là 40.000.000. Thời gian trích khấu hao của tài sản cố định là 4 năm.

Tính mức khấu hao hàng năm như sau:

- Tỷ lệ khấu hao khấu hao tài sản cố định theo phương pháp đường thẳng = (1/4)x100 = 25%

- Thời gian trích khấu hao của TSCĐ là T = 4 năm do vậy Hệ số điều chỉnh =2

- Tỷ lê khấu hao nhanh = 25% x2 =50%

Mức khấu hao hàng năm của tài sản cố định tính theo phương pháp khấu hao theo số dư giảm dần có điều chỉnh được tính như sau:

Doanh nghiệp, kế toán viên quan tâm phần mềm MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ phần mềm với đầy đủ tính năng trong 7 ngày, vui lòng ĐĂNG KÝ tại đây:

Cách 3: Phương pháp khấu hao theo số lượng, khối lượng sản phẩm

Để có thể áp dụng phương pháp này, thì tài sản cố định cần phải đảm bảo 3 điều kiện như sau:

- Có liên quan trực tiếp đến hoạt động sản xuất sản phẩm.

- Cần xác định được tổng khối lượng và số lượng sản phẩm được tạo ra bởi tài sản cố định đó.

- Công suất sử dụng thực tế bình quân tháng trong năm sẽ không được thấp hơn 100% công suất thiết kế.

Theo đó, cách tính khấu hao tài sản cố định theo số lượng, khối lượng sản phẩm được xác định theo công thức sau:

| Mức trích khấu hao hàng tháng / năm | = | Số lượng sản phẩm sản xuất trong tháng năm | x | Mức trích khấu hao bình quân tính cho 1 đơn vị sản phẩm |

Trong đó:

| Mức trích khấu hao bình quân tính cho một đơn vị sản phẩm | = | Nguyên giá tài sản cố định

Số lượng theo công suất thiết kế |

Nếu công suất hoặc nguyên giá của tài sản cố định có thay đổi, bạn cần xác định lại mức khấu hao của tài sản cố định.

4. Lưu ý khi tính khấu hao tài sản cố định

Doanh nghiệp tự quyết định phương pháp trích khấu hao, thời gian trích khấu hao tài sản cố định theo quy định tại Thông tư 45/2013/TT-BTC của Bộ Tài chính và thông báo với cơ quan thuế trực tiếp quản lý trước khi bắt đầu thực hiện.

Phương pháp trích khấu hao áp dụng cho từng TSCĐ mà doanh nghiệp đã lựa chọn và thông báo cho cơ quan thuế trực tiếp quản lý phải được thực hiện nhất quán trong suốt quá trình sử dụng TSCĐ.

Trường hợp đặc biệt cần thay đổi phương pháp trích khấu hao, doanh nghiệp phải giải trình rõ sự thay đổi về cách thức sử dụng TSCĐ để đem lại lợi ích kinh tế cho doanh nghiệp. – Mỗi tài sản cố định chỉ được phép thay đổi một lần phương pháp trích khấu hao trong quá trình sử dụng và phải thông báo bằng văn bản cho cơ quan thuế quản lý trực tiếp.

5. Giải đáp thắc mắc về khấu hao tài sản cố định

Câu 1: Khấu hao tài sản cố định là tài khoản nào?

Khấu hao tài sản cố định là tài khoản 214 – Hao mòn tài sản cố định. Dùng để phản ánh tình hình tăng, giảm giá trị hao mòn và giá trị hao mòn luỹ kế của các loại tài sản cố định và bất động sản đầu tư (BĐSĐT) trong quá trình sử dụng do trích khấu hao TSCĐ, BĐSĐT và những khoản tăng, giảm hao mòn khác của TSCĐ, BĐSĐT. Cụ thể:

- Tài khoản 2141 – Hao mòn TSCĐ hữu hình

- Tài khoản 2142 – Hao mòn TSCĐ thuê tài chính

- Tài khoản 2143 – Hao mòn TSCĐ vô hình

- Tài khoản 2147 – Hao mòn BĐSĐT

Câu 2: Chi phí khấu hao tài sản cố định được tính vào đâu?

Căn cứ theo Khoản 2 Điều 9 Thông tư số 45/2013/TT-BTC có quy định các chi phí khấu hao tài sản cố định được tính vào chi phí hợp lý khi tính thuế TNDN thực hiện theo quy định tại các văn bản pháp luật về thuế TNDN.

Câu 3: Doanh nghiệp trích khấu hao tài sản cố định nhằm mục đích gì?

Doanh nghiệp trích khấu hao tài sản cố định nhằm mục đích tích lũy vốn để tái sản xuất giản đơn hoặc tái sản xuất mở rộng TSCĐ. Bởi số tiền khấu hao là một phần của chi phí sản xuất kinh doanh, do đó nó cũng là một phần của giá thành sản phẩm, dịch vụ (bao gồm cả giá thành sản xuất và giá thành toàn bộ). Khi sản phẩm, dịch vụ được tiêu thụ, số tiền khấu hao được tích lũy để hình thành quỹ khấu hao.

Quỹ khấu hao bao gồm hai phần chính là:

- Khấu hao cơ bản: Dùng để tái tạo toàn bộ TSCĐ, bao gồm việc thay thế hoặc mua mới các tài sản cố định.

- Khấu hao sửa chữa lớn: Dùng để sửa chữa hoặc thay thế các bộ phận của TSCĐ để duy trì và nâng cấp năng lực sản xuất của chúng.

Như vậy, khấu hao tài sản cố đinh đóng vai trò quan trọng trong việc tạo ra một nguồn vốn cho doanh nghiệp để đầu tư vào việc mua sắm tài sản mới hoặc mở rộng phát triển doanh nghiệp.

Hy vọng với những thông tin bài viết cung cấp đã giúp bạn hiểu rõ khấu hao tài sản cố định là gì, các quy định liên quan cũng như cách tính khấu hao tài sản cố định chi tiết nhất. Nếu có bất cứ thắc mắc nào hãy liên hệ ngay Meinvoice để được giải đáp.

Bên cạnh đó, để giúp kế toán tổng hợp, kế toán trưởng theo dõi, quản lý tình hình sử dụng hóa đơn một cách nhanh chóng, chính xác thông qua các báo cáo, biểu đồ trực quan, MISA tiên phong ra mắt phần mềm hóa đơn điện tử MeInvoice.

MeInvoice đáp ứng đầy đủ các tiêu chí, yêu cầu theo Thông tư số 78/2021/TT-BTC và có thể kết nối trực tiếp với Tổng Cục Thuế. Qua đó, giúp quá trình thông báo phát hành hóa đơn của khách hàng diễn ra nhanh chóng, tiện lợi hơn và tăng độ tin cậy, tính pháp lý cho hóa đơn của doanh nghiệp.

Doanh nghiệp, kế toán viên quan tâm phần mềm MISA meInvoice & có nhu cầu dùng thử MIỄN PHÍ phần mềm với đầy đủ tính năng trong 7 ngày, vui lòng ĐĂNG KÝ tại đây:

![[Mới] Hướng dẫn xử lý hóa đơn sai sót theo thông tư 78 và Nghị định 123](/wp-content/uploads/2022/01/xu-ly-hoa-don-dien-tu-co-sai-sot-nd123-tt78-218x150.png)

![[Giải đáp] Có tài khoản định danh điện tử mức 3 không? Tài khoản định danh mức 3](/wp-content/uploads/2025/01/dinh-danh-muc-3-218x150.png)