3 cách tra cứu thuế thu nhập cá nhân đã nộp, tra cứu chứng từ khấu trừ thuế TNCN cực chi tiết giúp nắm rõ tình trạng thuế TNCN cũng như xử lý kịp thời những sai sót có thể xảy ra.

Lưu ý: Trước khi tìm hiểu bài viết này, bạn có thể tìm hiểu rõ thuế thu nhập cá nhân là gì để có thể thực hiện tra cứu một cách chính xác nhất

1. Lợi ích của việc tra cứu thuế TNCN đã nộp

Việc tra cứu thuế TNCN đã nộp mang lại cho người lao động những lợi ích có thể kể đến như sau:

- Tra cứu thuế thu nhập cá nhân đã nộp giúp kiểm tra được việc nộp thuế có bị sai sót hay nhầm lẫn không.

- Tra cứu thuế TNCN đã nộp giúp người lao động biết được thời gian cần thực hiện nộp thuế tránh trường hợp nộp thuế trễ.

- Việc tra cứu thuế TNCN đã nộp sẽ hạn chế được những trường hợp sai phạm mà người lao động có thể gặp phải trong quá trình nộp thuế.

Xem thêm:

- Hướng dẫn hạch toán thuế TNCN chi tiết nhất

- Tra cứu thông tin người nộp thuế chi tiết

- Phần mềm hỗ trợ kê khai thuế (HTKK) mới nhất hiện nay

- Hoàn thuế TNCN là gì? Hướng dẫn thủ tục hoàn thuế TNCN nhanh nhất

2. Mục đích của việc tra cứu thuế thu nhập cá nhân đã nộp

Mục đích của việc tra cứu thuế TNCN đã nộp để chắc chắn rằng thông tin của bản thân không bị sai sót, thông tin bị nhầm lẫn. Bởi việc nộp thiếu hay thừa số thuế thu nhập cá nhân cần nộp sau khi thực hiện kê khai và quyết toán thuế TNCN là điều hoàn toàn có thể xảy ra. Cụ thể:

- Đối với cá nhân người nộp thuế, tra cứu thuế TNCN đã nộp sẽ đảm bảo được những quyền lợi của bản thân, xem xét lại số thuế đã nộp cho ngân sách Nhà nước đã phù hợp với thu nhập của bản thân hay chưa?

- Đối với tổ chức, doanh nghiệp, việc tra cứu thuế TNCN đã nộp có tác dụng kiểm tra, kê khai những khoản thuế của nhân viên, bên cạnh đó góp phần hiệu chỉnh hệ thống thu nhập hàng năm của toàn bộ nhân viên trong tổ chức, doanh nghiệp.

3. Cách tra cứu thuế thu nhập cá nhân đã nộp, nợ thuế chi tiết

Để có thể tra cứu thuế thu nhập cá nhân đã nộp, bạn có thể tiến hành tra cứu bằng những cách được liệt kê dưới đây.

Cách 1. Tra cứu bằng hóa đơn đã nộp thuế TNCN

Sau khi người lao động kiểm tra thông tin và thực hiện nộp thuế thu nhập cá nhân tại cơ quan thuế sẽ nhận được một biên lai xác nhận đã đóng thuế TNCN. Người lao động có thể tra lại những thông tin có trên hóa đơn và đối chiếu khi xảy ra sai sót.

Có thể bạn muốn biết: Cách tính thuế thu nhập cá nhân online

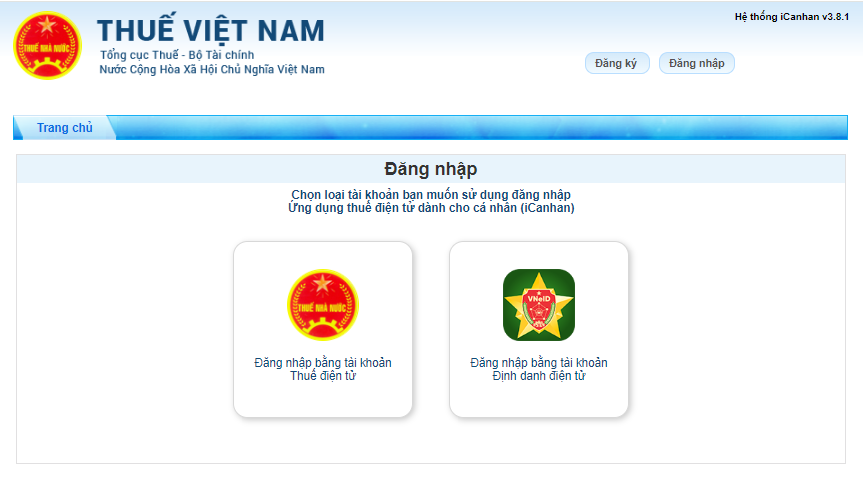

Cách 2. Tra cứu trên địa chỉ website của Tổng cục thuế

Với trang Tổng cục thuế cá nhân/tổ chức dễ dàng thực hiện tra cứu thuế TNCN đã nộp theo 5 bước sau:

- Bước 1: Truy cập vào đường link: https://thuedientu.gdt.gov.vn/ >> chọn “Cá nhân”

- Bước 2: Chọn đăng nhập bằng 1 trong 2 cách sau:

- Cách 1: Đăng nhập bằng tài khoản thuế điện tử

- Cách 2: Đăng nhập bằng tài khoản định danh điện tử

- Bước 3: Chọn mục “Tra cứu” >> Chọn “Tra cứu nghĩa vụ thuế”

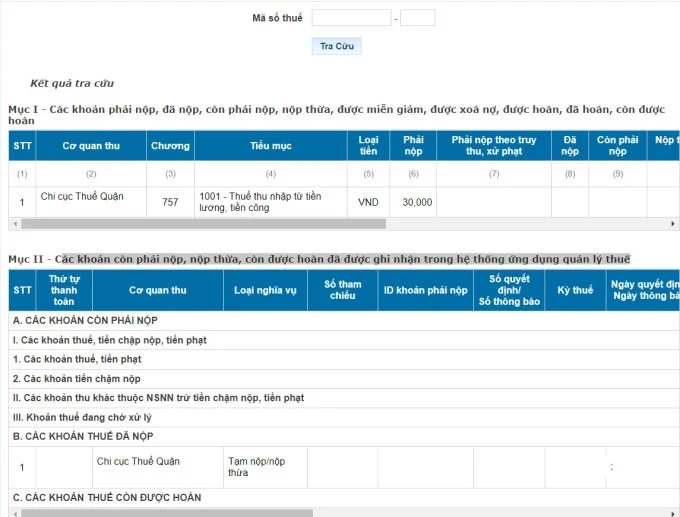

- Bước 4: Hệ thống trả kết quả tra cứu bao gồm:

- Mục I – Các khoản thuế phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, được xóa nợ, được hoàn, đã hoàn, còn được hoàn.

- Mục II – Các khoản thuế còn phải nộp, nộp thừa, còn được hoàn đã được ghi nhận trong hệ thống ứng dụng quản lý thuế.

Lưu ý: Người tra cứu thuế TNCN đã nộp cần phải có tài khoản tại Cổng thông tin Tổng cục thuế mới tiến hành tra cứu được.

Phần mềm MISA AMIS Thuế TNCN cung cấp đầy đủ mẫu chứng từ khấu trừ thuế TNCN điện tử, tờ khai, bảng kê; In, lưu trữ nội bộ.

Cách 3. Tra cứu thuế thu nhập cá nhân đã nộp trên ứng dụng eTax Mobile V1.0

eTax Mobile là ứng dụng được cho ra mắt bởi Tổng cục thuế theo chủ trương lãnh đạo của Bộ Tài chính. Ứng dụng này cho phép tổ chức, doanh nghiệp, cá nhân người lao động tra cứu tờ khai đăng ký thuế bất cứ khi nào cần kiểm tra thông tin. Người dùng sẽ dễ dàng tra cứu thuế thu nhập cá nhân đã nộp khi sử dụng ứng dụng eTax Mobile V1.0.

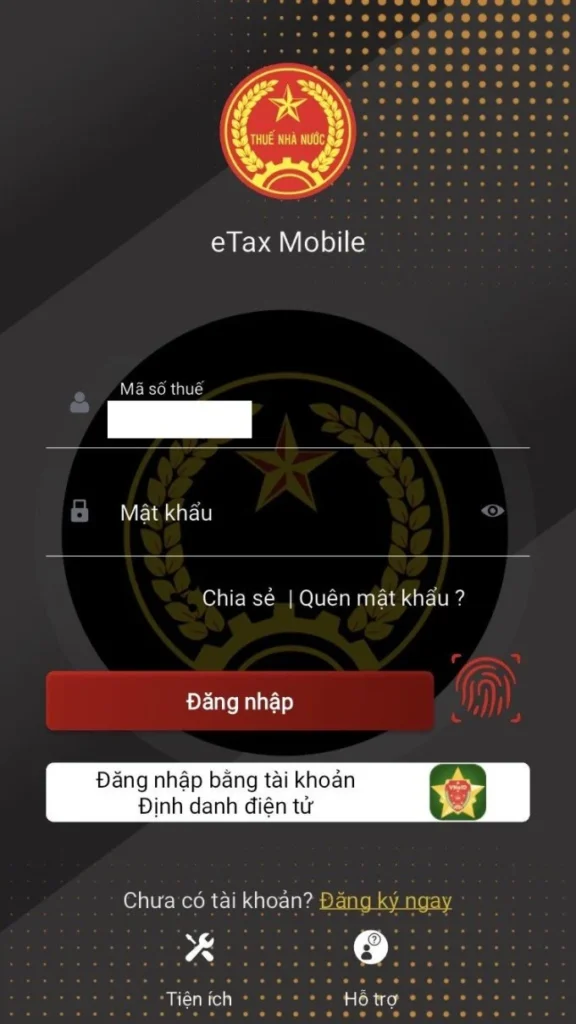

- Bước 1: Download ứng dụng eTax Mobile tại CH Play hoặc AppStore trên thiết bị di động của bạn.

- Bước 2: Đăng nhập vào tài khoản bằng cách nhập mã số thuế và mật khẩu của bạn.

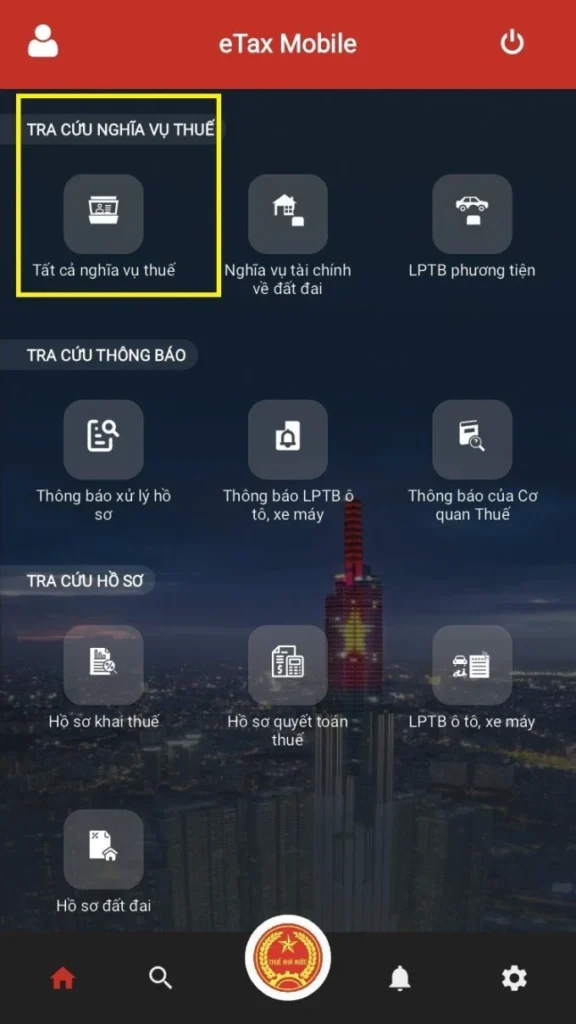

- Bước 3: Chọn “Tra cứu nghĩa vụ thuế” >> Chọn “Tất cả nghĩa vụ thuế” và thực hiện Tra cứu

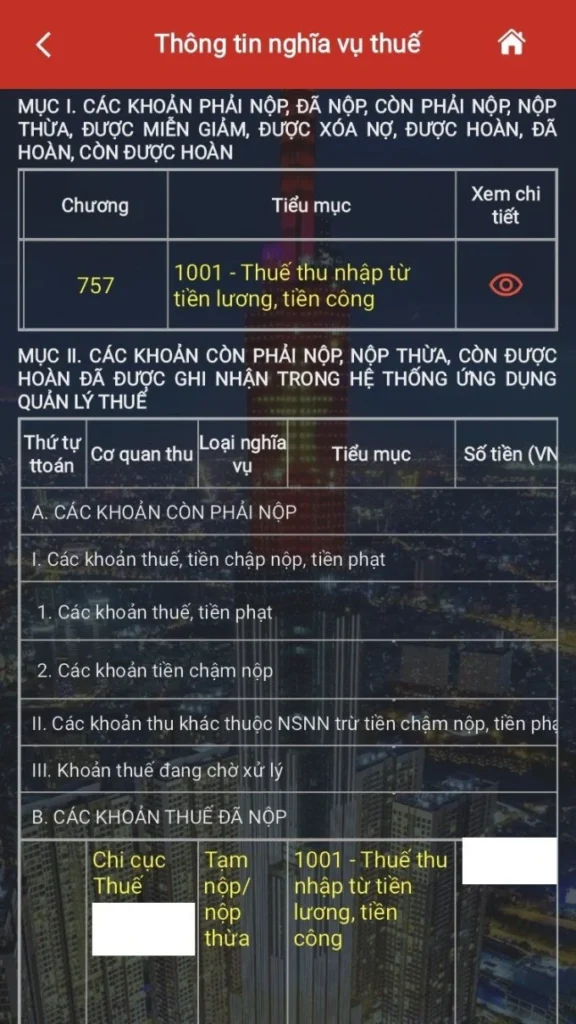

- Bước 4: Hệ thống trả kết quả tra cứu thuế TNCN đã nộp và tình trạng các khoản thuế

- Mục I: Các khoản phải nộp, đã nộp, còn phải nộp, nộp thừa, được miễn giảm, được xóa nợ, được hoàn, đã hoàn, còn được hoàn.

- Mục II: Các khoản còn phải nộp, nộp thừa, còn được hoàn đã được ghi nhận trong hệ thống ứng dụng quản lý thuế.

| Tìm hiểu thêm:

|

4. Tra cứu chứng từ khấu trừ thuế TNCN

Cách 1: Tra cứu chứng từ khấu trừ thuế TNCN trên trang thuế Việt Nam

- Bước 1: Đăng nhập trang thuế Việt Nam bằng mã số thuế tại đây

- Bước 2: Chọn “Chứng từ khấu trừ thuế TNCN/ Tra cứu chứng từ” và nhập các thông tin cần thiết như:

- Loại chứng từ

- Số chứng từ

- Ngày lập chứng từ

- Mã số thuế người nộp thuế

- Số CMND/CCCD/Hộ chiếu

- Bước 3: Bấm chọn “Tra cứu” hệ thống sẽ hiển thị kết quả tra cứu chứng từ khấu trừ thuế TNCN theo điều kiện đã nhập và người dùng có thể thực hiện:

- In chứng từ

- Tải chứng từ dưới dạng xml

- Gửi lại chứng từ qua email

Cách 2: Tra cứu chứng từ khấu trừ thuế TNCN trên trang AMIS Thuế TNCN

- Bước 1: Truy cập trang tra cứu AMIS Thuế TNCN

- Bước 2: Nhập “Mã tra cứu” và nhấn tìm kiếm

- Bước 3: Hệ thống hiển kết quả tra cứu với chi tiết thông tin chứng từ và cho phép:

- Xem chứng từ khấu trừ thuế TNCN dưới dạng PDF

- In, tải khấu trừ thuế TNCN dưới dạng PDF, XML

- Xem được chứng thư số của đơn vị trả thu nhập

- Tra cứu MST trên trang của TCT

Xem video tra cứu chứng từ khấu trừ thuế TNCN dưới đây để giúp bạn dễ hình dung hơn.

5. 3 trường hợp được xóa nợ thuế thu nhập cá nhân

Căn cứ theo khoản 2, 3, 4 Điều 85 Luật Quản lý thuế 2019 thì có 3 trường hợp được xóa nợ tiền thuế, tiền chậm nộp, tiền phạt như sau:

Điều 85. Trường hợp được xóa nợ tiền thuế, tiền chậm nộp, tiền phạt

………………

2. Cá nhân đã chết hoặc bị Tòa án tuyên bố là đã chết, mất năng lực hành vi dân sự mà không có tài sản, bao gồm cả tài sản được thừa kế để nộp tiền thuế, tiền chậm nộp, tiền phạt còn nợ.

3. Các khoản nợ tiền thuế, tiền chậm nộp, tiền phạt của người nộp thuế không thuộc trường hợp quy định tại khoản 1 và khoản 2 Điều này mà cơ quan quản lý thuế đã áp dụng biện pháp cưỡng chế quy định tại điểm g khoản 1 Điều 125 của Luật này và các khoản nợ tiền thuế, tiền chậm nộp, tiền phạt này đã quá 10 năm kể từ ngày hết thời hạn nộp thuế nhưng không có khả năng thu hồi.

Người nộp thuế là cá nhân, cá nhân kinh doanh, chủ hộ gia đình, chủ hộ kinh doanh, chủ doanh nghiệp tư nhân và công ty trách nhiệm hữu hạn một thành viên đã được xóa nợ tiền thuế, tiền chậm nộp, tiền phạt quy định tại khoản này trước khi quay lại sản xuất, kinh doanh hoặc thành lập cơ sở sản xuất, kinh doanh mới thì phải hoàn trả cho Nhà nước khoản nợ tiền thuế, tiền chậm nộp, tiền phạt đã được xóa.

4. Tiền thuế, tiền chậm nộp, tiền phạt đối với các trường hợp bị ảnh hưởng do thiên tai, thảm họa, dịch bệnh có phạm vi rộng đã được xem xét miễn tiền chậm nộp theo quy định tại khoản 8 Điều 59 của Luật này và đã được gia hạn nộp thuế theo quy định tại điểm a khoản 1 Điều 62 của Luật này mà vẫn còn thiệt hại, không có khả năng phục hồi được sản xuất, kinh doanh và không có khả năng nộp tiền thuế, tiền chậm nộp, tiền phạt.

Và để xóa nợ thuế thì cá nhân cần nộp các giấy tờ sau đến cơ quan thuế:

- Văn bản đề nghị xóa nợ tiền thuế, tiền chậm nộp, tiền phạt của cơ quan quản lý thuế quản lý trực tiếp người nộp thuế thuộc diện được xóa nợ tiền thuế, tiền chậm nộp, tiền phạt;

- Quyết định tuyên bố phá sản đối với trường hợp doanh nghiệp, hợp tác xã bị tuyên bố phá sản;

- Các tài liệu liên quan đến việc đề nghị xóa nợ tiền thuế, tiền chậm nộp, tiền phạt.

Những cách tra cứu thuế thu nhập cá nhân đã nộp mà MISA MeInvoice vừa chia sẻ đến bạn đọc là những cách tra cứu mới nhất và phổ biến nhất. Hy vọng những thông tin trên sẽ giúp ích cho bạn trong việc tra cứu thuế TNCN. Nếu thấy bài viết này hữu ích, hãy chia sẻ thêm tới những người khác nhé.

Ngoài ra, nhằm đáp ứng kịp thời nhu cầu chuyển đổi và sử dụng chứng từ điện tử khấu trừ thuế TNCN theo Nghị định 123, Thông tư 78, Công ty cổ phần MISA đã phát hành phần mềm MISA AMIS Thuế TNCN đáp ứng đầy đủ các nghiệp vụ chứng từ điện tử mới nhất, cùng với nhiều lợi ích tuyệt vời như:

- Cung cấp bộ hồ sơ đăng ký mẫu theo Thông tư 78, đơn vị sử dụng mẫu này nộp đăng ký với Cơ quan thuế.

- Đáp ứng thiết lập mẫu, lập và ký điện tử mẫu chứng từ khấu trừ theo Nghị định 123, Thông tư 78.

- Xử lý các chứng từ đã lập khi có sai sót.

- Lập và nộp bảng kê sử dụng chứng từ khấu trừ thuế TNCN điện tử gửi Cơ quan thuế.

-

Giao diện module “Chứng từ khấu trừ thuế” trên phần mềm MISA AMIS Thuế TNCN

Video giới thiệu phần mềm MISA Amis Thuế TNCN

Nếu Quý doanh nghiệp quan tâm và có nhu cầu tư vấn miễn phí về phần mềm MISA AMIS Thuế TNCN, hãy nhanh tay đăng ký tại đây, chúng tôi sẽ liên hệ lại trong thời gian sớm nhất:

![[Giải đáp] Có tài khoản định danh mức 3 không? Tài khoản định danh mức 3](/wp-content/uploads/2025/01/dinh-danh-muc-3-218x150.png)