Hiện nay có rất nhiều câu hỏi và vướng mắc liên quan đến các khoản tài trợ, từ thiện, ủng hộ khắc phục thiên tai có được đưa vào chi phí tính thuế cho doanh nghiệp hay không?

Bài viết dưới đây MISA meInvoice xin được lưu ý một số điều quan trọng sau để đảm bảo các chi phí khoản tài trợ, từ thiện, cứu trợ khó khăn được tính vào chi phí hợp lý theo quy định của pháp luật.

1. Chi phí ủng hộ từ thiện có được trừ khi tính thuế TNDN không?

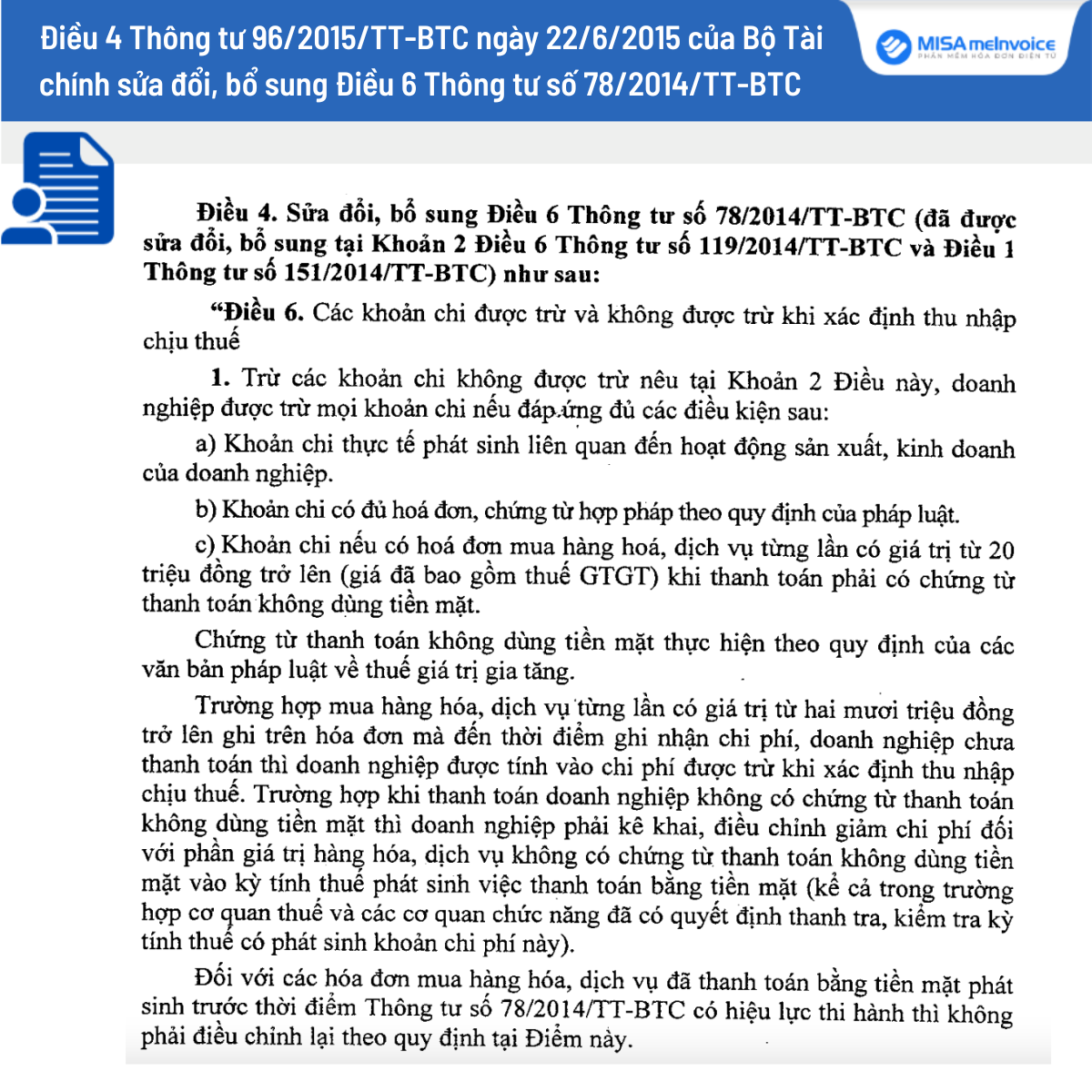

Căn cứ Điều 4 Thông tư 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính sửa đổi, bổ sung Điều 6 Thông tư số 78/2014/TT-BTC quy định như sau:

Văn bản Thông tư số 96/2015/TT-BTC ngày 22/06/2015 của Bộ Tài chính hướng dẫn về thuế thu nhập doanh nghiệp tại Nghị định số 12/2015/NĐ-CP ngày 12/2/2015 của Chính phủ (Tải xem công văn đầy đủ)

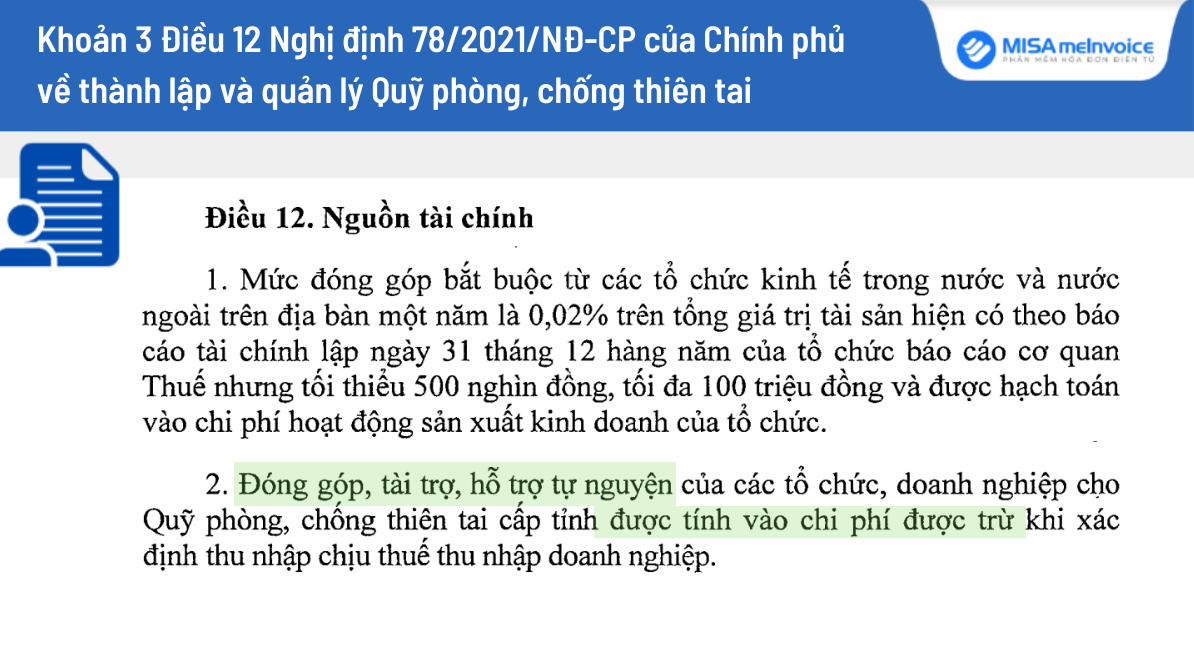

Đồng thời, theo khoản 3 Điều 12 Nghị định 78/2021/NĐ-CP của Chính phủ có nêu:

Văn bản Nghị định số 78/2021/NĐ-CP ban hành ngày 01/08/2021 của Chính phủ về thành lập và quản lý Quỹ phòng, chống thiên tai (Tải xem công văn đầy đủ)

Như vậy, theo các quy định trên, chi phí khi doanh nghiệp đóng góp, tài trợ, chi ủng hộ từ thiện bằng các hình thức quyên góp tiền mặt hoặc mua hàng hóa, hiện vật từ thiện sẽ được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp (thuế TNDN) trong trường hợp đảm bảo các quy định sau:

- Tổ chức, doanh nghiệp ủng hộ, từ thiện trên tinh thần tự nguyện

- Đáp ứng các điều kiện thuộc khoản chi được khấu trừ thuế TNDN được quy định tại Điều 6 Thông tư số 78/2014/TT-BTC và khoản 1 Điều 4 Thông tư 96/2015/TT-BTC nêu trên.

Cụ thể:

– Là khoản chi phát sinh thực tế

– Có đầy đủ hóa đơn chứng từ hợp pháp chứng minh khoản chi đã phát sinh thực (Chẳng hạn như ủy nhiệm chi, sao kê tài khoản ngân hàng, hóa đơn mua hàng, phiếu xuất kho…)

– Với các khoản chi hàng hóa, vật tư để ủng hộ từ thiện có giá trị > 20 triệu đồng thì cần có chứng từ thanh toán không dùng tiền mặt.

- Là khoản tài trợ cho việc khắc phục hậu quả thiên tai, từ thiện đúng đối tượng theo quy định. Cụ thể như sau:

Các khoản chi từ thiện, chi ủng hộ khắc phục hậu quả thiên tai, bão lũ; làm nhà cho người nghèo, nhà tình nghĩa; tài trợ cho nghiên cứu khoa học… phải thuộc đối tượng chính sách theo quy định của pháp luật, tài trợ theo chương trình của Nhà nước dành cho các địa phương thuộc địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn thông qua các cơ quan, tổ chức có chức năng huy động tài trợ theo quy định của pháp luật (quy định chi tiết tại điểm 2.22, 2.23, 2.24, 2.25, 2.26 Khoản 2 Điều Điều 4 Thông tư 96/2015/TT-BTC).

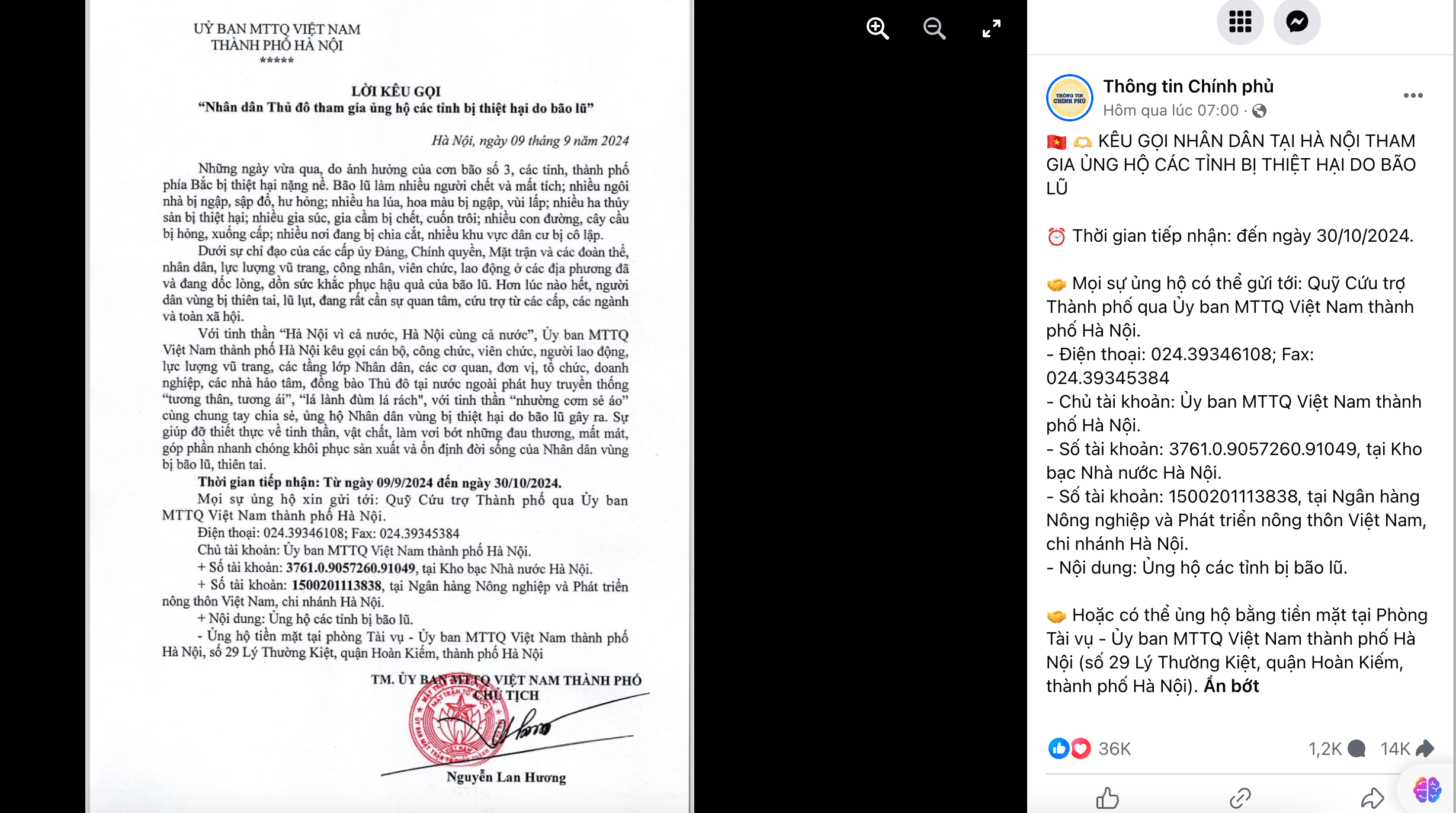

Như vậy, trường hợp các khoản ủng hộ đồng bào khắc phục thiên tai sau cơn bão Yagi để được tính vào chi phí của DN thì cần được thực hiện thông qua các tổ chức Nhà nước được cấp phép, có thẩm quyền và được thành lập, hoạt động về từ thiện cứu trợ dưới sự xác nhận của Nhà nước như: Ủy ban Mặt trận Tổ quốc Việt Nam, Ban cứu trợ Trung ương, Hội Chữ thập đỏ Việt Nam… Đồng thời khoản chi phí từ thiện này cần gửi tới đúng các địa phương, tỉnh thành nằm trong danh sách công bố của Nhà nước đang chịu ảnh hưởng bởi thiên tai.

Các trường hợp từ thiện, ủng hộ tự phát khác không thông qua các cơ quan, tổ chức có chức năng huy động tài trợ theo quy định của pháp luật thì sẽ không được tính là chi phí hợp lý, không được trừ khi tính thuế TNDN.

- Không thuộc trường hợp các khoản chi không được trừ khi tính thuế TNDN được quy định tại khoản 2 Điều 6 Thông tư 78/2014/TT-BTC, khoản 2 Điều 4 Thông tư 96/2015/TT-BTC.

Trong đó, các chi phí từ thiện, tài trợ thuộc các trường hợp dưới đây sẽ không được trừ khi:

– Chi tài trợ, ủng hộ cho việc khắc phục hậu quả thiên tai không đúng đối tượng (quy định chi tiết tại tiết a điểm 2.24 khoản 2 Điều 4 Thông tư 96/2015/TT-BTC)

– Không có hồ sơ xác định khoản tài trợ, ủng hộ từ thiện (quy định chi tiết tại tiết b điểm 2.24 khoản 2 Điều 4 Thông tư 96/2015/TT-BTC)

– Chi phí làm nhà tài trợ cho người nghèo không đúng đối tượng (quy định tại tiết a điểm 2.25 khoản 2 Điều 4 Thông tư 96/2015/TT-BTC)

– Chi phí tài trợ làm nhà tình nghĩa, làm nhà cho người nghèo không có hồ sơ xác định khoản tài trợ (quy định tại tiết b điểm 2.25 khoản 2 Điều 4 Thông tư 96/2015/TT-BTC)

2. Hồ sơ chứng từ hợp lệ xác định khoản tài trợ, từ thiện

Để khoản ủng hộ cứu trợ đồng bào đang gặp khó khăn được xem là chi phí hợp lệ và được trừ khi tính thuế TNDN, các doanh nghiệp, tổ chức cần đáp ứng các quy định hiện hành và chuẩn bị đầy đủ các chứng từ sau:

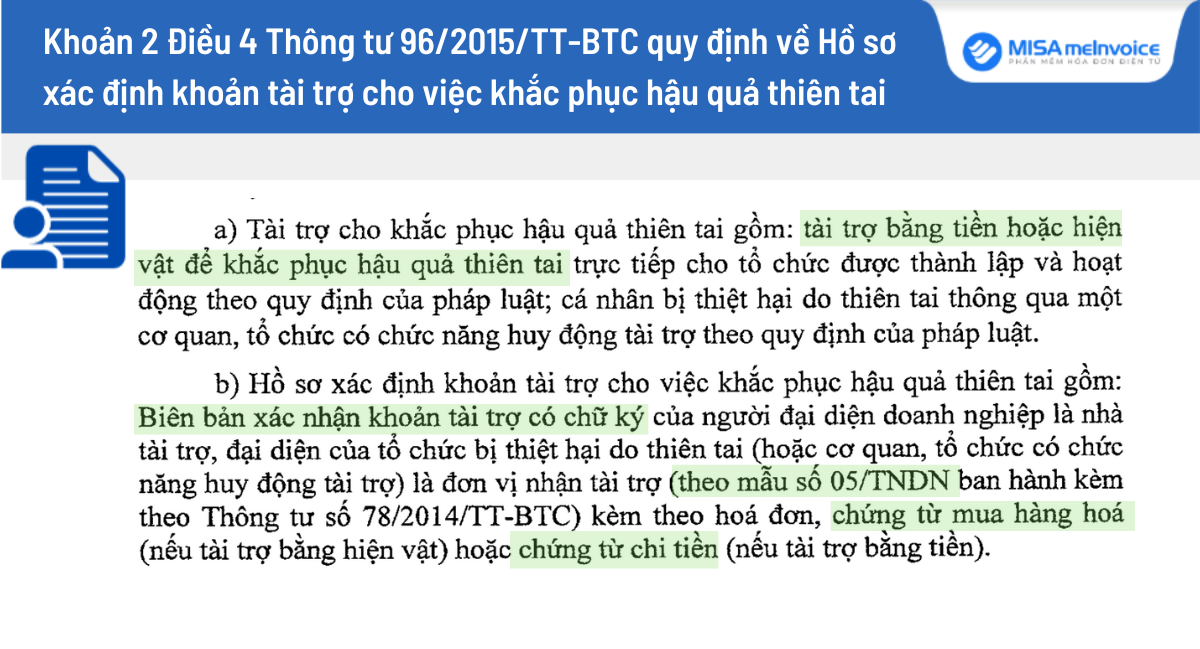

Căn cứ pháp lý: Theo quy định tại điểm 2.24, khoản 2 Điều 6 Thông tư 78/2014/TT-BTC và theo khoản 2 Điều 4 Thông tư 96/2015/TT-BTC quy định về chi phí được trừ khi xác định thu nhập chịu thuế:

-

Tài trợ khắc phục hậu quả thiên tai bao gồm:

- Hình thức: Tài trợ bằng tiền hoặc bằng hiện vật

- Mục đích: Khắc phục hậu quả thiên tai

- Đối tượng tiếp nhận khoản tài trợ: Là tổ chức được thành lập, hoạt động theo quy định và có chức năng huy động tài trợ theo quy định của pháp luật hoặc là đơn vị đại diện của cá nhân/tổ chức trực tiếp bị thiệt hại do thiên tai.

- Đối tượng được nhận và sử dụng khoản tài trợ: Cá nhân, đơn vị bị thiệt hại do thiên tai

-

Hồ sơ xác định khoản tài trợ cho việc khắc phục hậu quả thiên tai gồm:

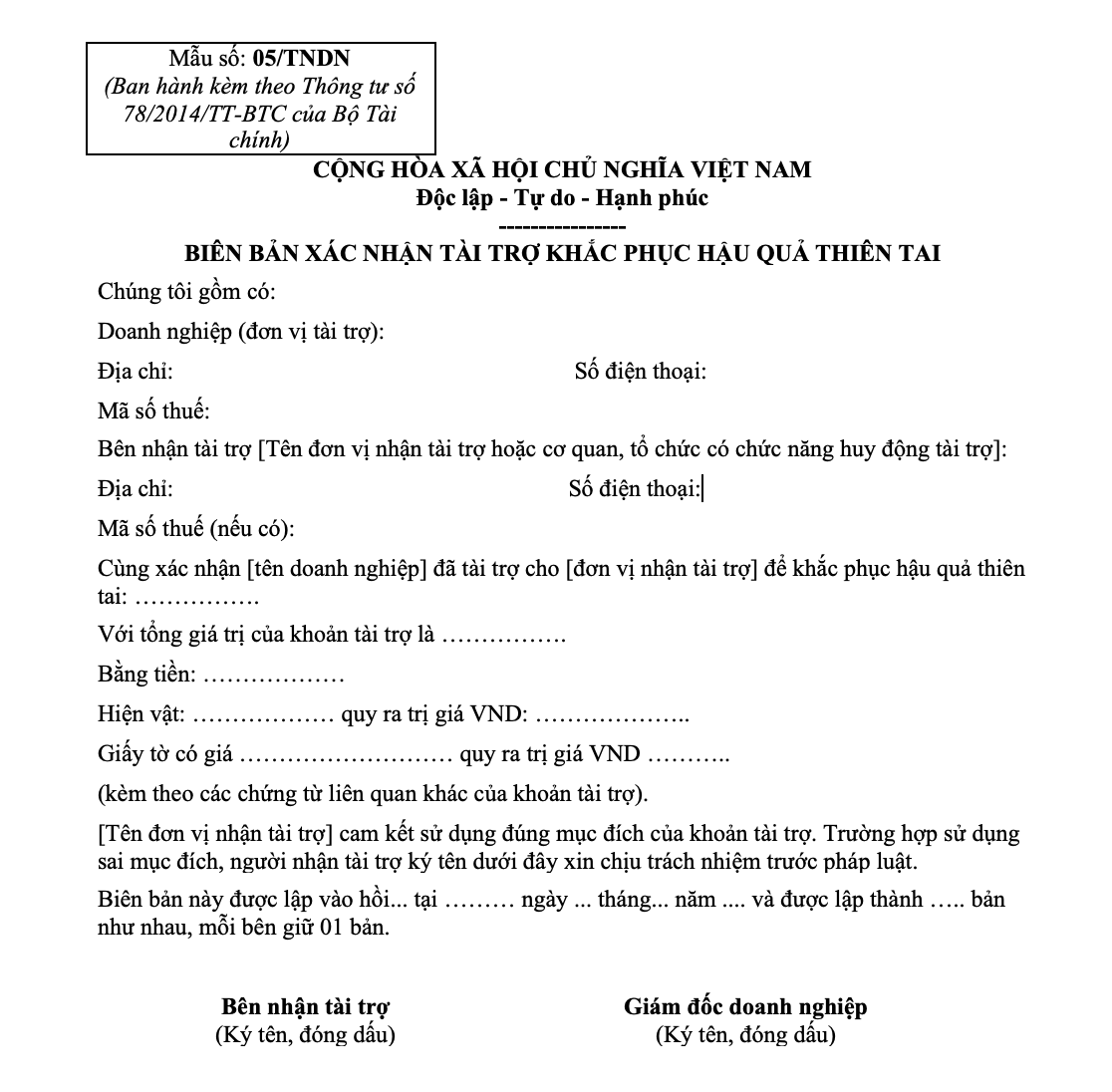

- Biên bản xác nhận khoản tài trợ:

Đây là chứng từ quan trọng để xác minh và thống nhất giữa cơ quan, tổ chức có chức năng huy động tài trợ theo quy định (Chẳng hạn: Ủy ban Mặt trận Tổ quốc Việt Nam, Ban cứu trợ Trung ương,… và bên doanh nghiệp thực hiện các khoản chi từ thiện, tài trợ.

– Biên bản cần đầy đủ thông tin về bên tài trợ, bên nhận tài trợ, số tiền/giá trị hiện vật tài trợ, chữ ký hoặc con dấu hợp pháp của đại diện 2 bên

– Mẫu biên bản xác nhận khoản tài trợ, từ thiện: Theo mẫu số 05/TNDN ban hành kèm theo Thông tư 78/2014/TT-BTC

Tải mẫu biên bản xác nhận tài trợ khắc phục hậu quả thiên tai (Mẫu số 05/TNDN)

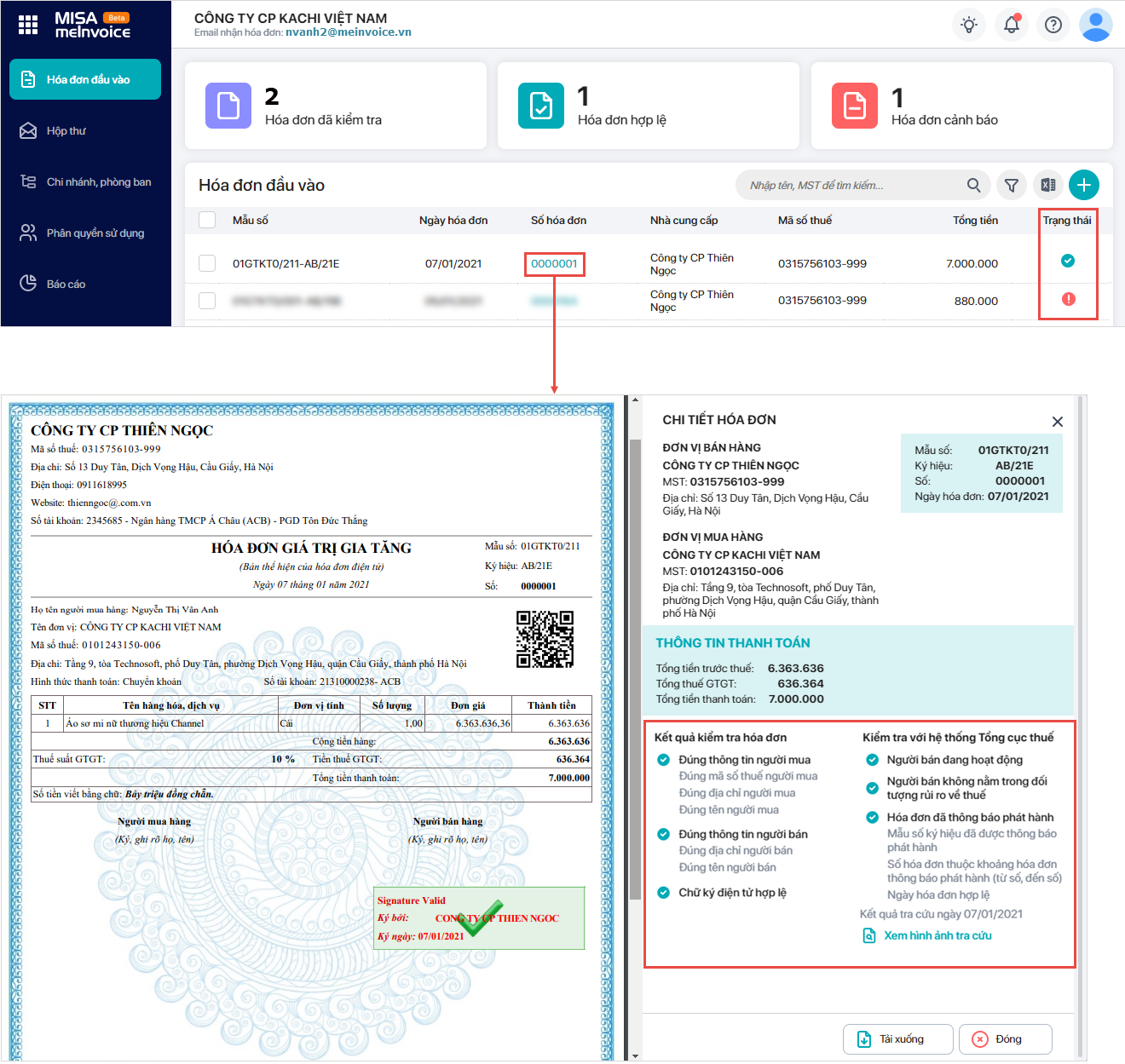

- Hóa đơn, chứng từ xác minh giao dịch:

Đây là bằng chứng chứng minh các khoản chi mà doanh nghiệp dùng cho việc từ thiện, tài trợ, ủng hộ khắc phục thiên tai là có thật và hợp lệ, hợp pháp:

– Chứng từ chi tiền (Ủy nhiệm chi, chứng từ chuyển khoản) cho cơ quan, tổ chức có chức năng huy động tài trợ theo quy định của pháp luật (Ủy ban Mặt trận Tổ quốc Việt Nam, Ban cứu trợ Trung ương,…): Nếu tài trợ bằng tiền mặt.

– Hóa đơn, chứng từ mua hàng: Nếu tài trợ bằng hiện vật.

* Lưu ý bổ sung để tăng tính thuyết phục cho hồ sơ khai thuế DN:

– Nếu có thể, doanh nghiệp nên yêu cầu cơ quan nhận tài trợ có thẩm quyền cấp giấy xác nhận có dấu/chữ ký hợp pháp về việc đã nhận khoản ủng hộ của DN.

– Cần lưu trữ đầy đủ, cẩn thận các chứng từ liên quan để dùng trong trường hợp cơ quan thuế kiểm tra, thanh tra.

MISA meInvoice – Giải pháp quản lý và xử lý hóa đơn đầu vào

Giúp doanh nghiệp rút gọn 80% tác vụ xử lý, quản lý và lưu trữ hóa đơn thủ công

3. Khoản ủng hộ từ thiện hạch toán vào tài khoản nào?

Căn cứ theo quy định tại Điều 94 Thông tư 200/2014/TT-BTC do Bộ Tài Chính ban hành ngày 22/12/2024 hướng dẫn chế độ kế toán doanh nghiệp, việc hạch toán các khoản chi tài trợ và ủng hộ từ thiện vào Tài khoản 811 – Chi phí khác là cần thiết để ghi nhận các chi phí phát sinh không liên quan trực tiếp đến hoạt động kinh doanh chính của doanh nghiệp.

Hạch toán chi phí ủng hộ từ thiện được ghi nhận như sau:

3.1 Hạch toán chi phí từ thiện, tài trợ bằng tiền mặt

| Nợ TK 811 – Chi phí khác

Có TK 111, TK 112 – Tiền mặt hoặc tài khoản ngân hàng (nếu chuyển khoản) |

3.2 Hạch toán chi phí từ thiện, tài trợ bằng hàng hóa

| Nợ TK 811 – Chi phí khác (theo giá trị thực tế của hiện vật)

Có TK 156 – Hàng hóa tồn kho Hoặc: Có TK 152 – Nguyên liệu, vật liệu. |

3.3 Hạch toán chi phí từ thiện, tài trợ bằng dịch vụ

| Nợ TK 811 – Chi phí khác (theo giá trị dịch vụ cung cấp miễn phí)

Có TK 338 – Phải trả, phải nộp khác Hoặc: Có TK 3381 – Các khoản thu hộ, chi hộ. |

Kết luận:

Như vậy, căn cứ vào tình hình thực tế của các khoản chi với mục đích từ thiện, ủng hộ tự nguyện, các doanh nghiệp cần đối chiếu với nguyên tắc xác định các khoản chi được khấu trừ hợp lệ theo các quy định của pháp luật. Đồng thời đảm bảo lưu trữ đầy đủ, cẩn thận các chứng từ liên quan để dùng trong trường hợp cơ quan thuế kiểm tra, thanh tra.