Lương tháng 13 có tính thuế TNCN không? Lương tháng 13 là khoản thưởng cuối năm doanh nghiệp chi trả thêm cho người lao động, tuy nhiên nhiều doanh nghiệp và người lao động cũng thắc mắc là khoản thưởng này có tính thuế TNCN hay không. Hãy cùng MISA meInvoice tìm hiểu bài viết dưới đây để có đáp án cho câu hỏi trên.

1. Lương tháng 13 có tính thuế TNCN không?

Căn cứ theo quy định tại khoản 2 điều 3 Luật thuế TNCN 2007, được sửa đổi bổ sung tại Khoản 1 Điều 1 Luật thuế thu nhập cá nhân sửa đổi 2012 quy định thu nhập từ tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công thuộc khoản thu nhập chịu thuế.

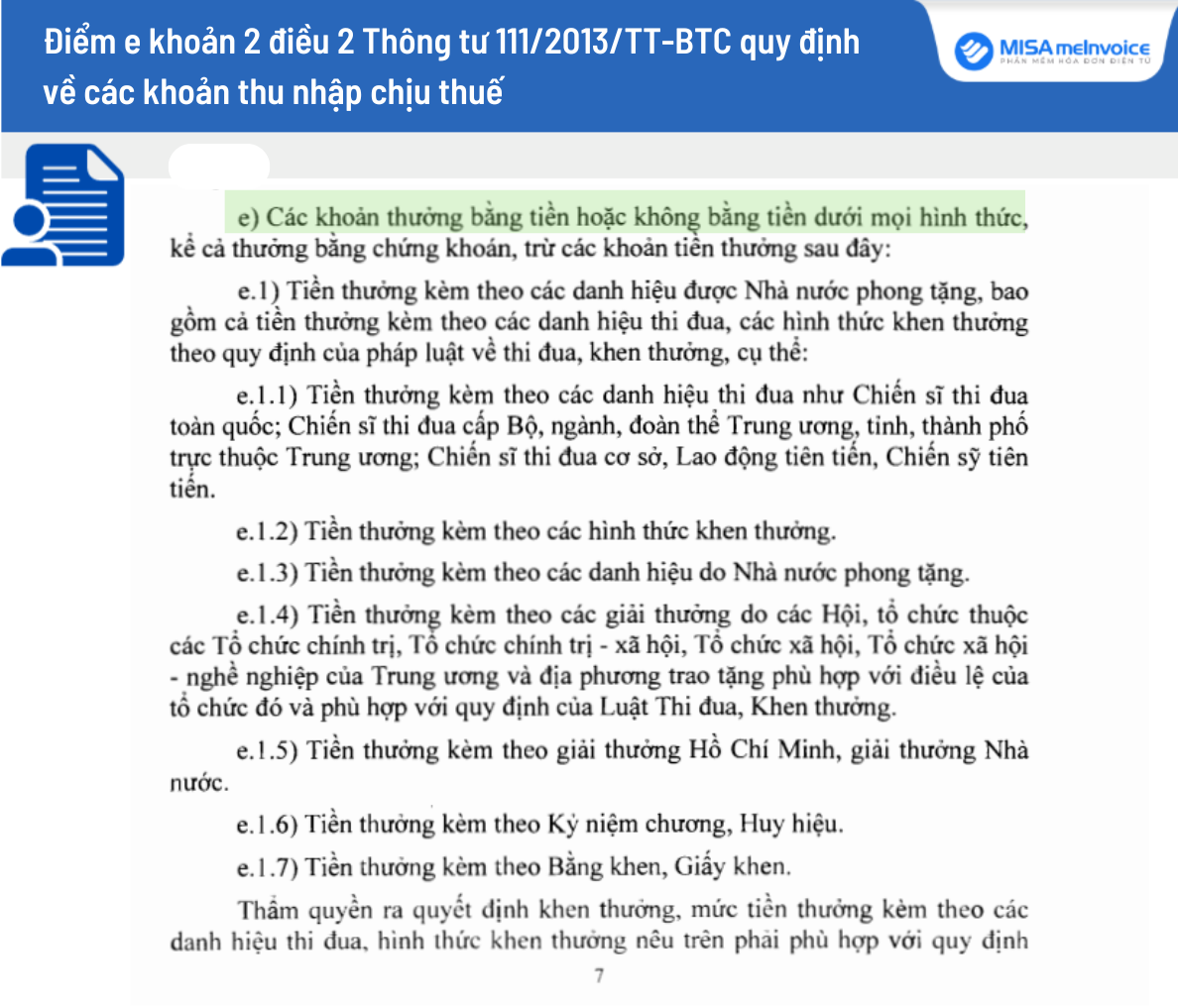

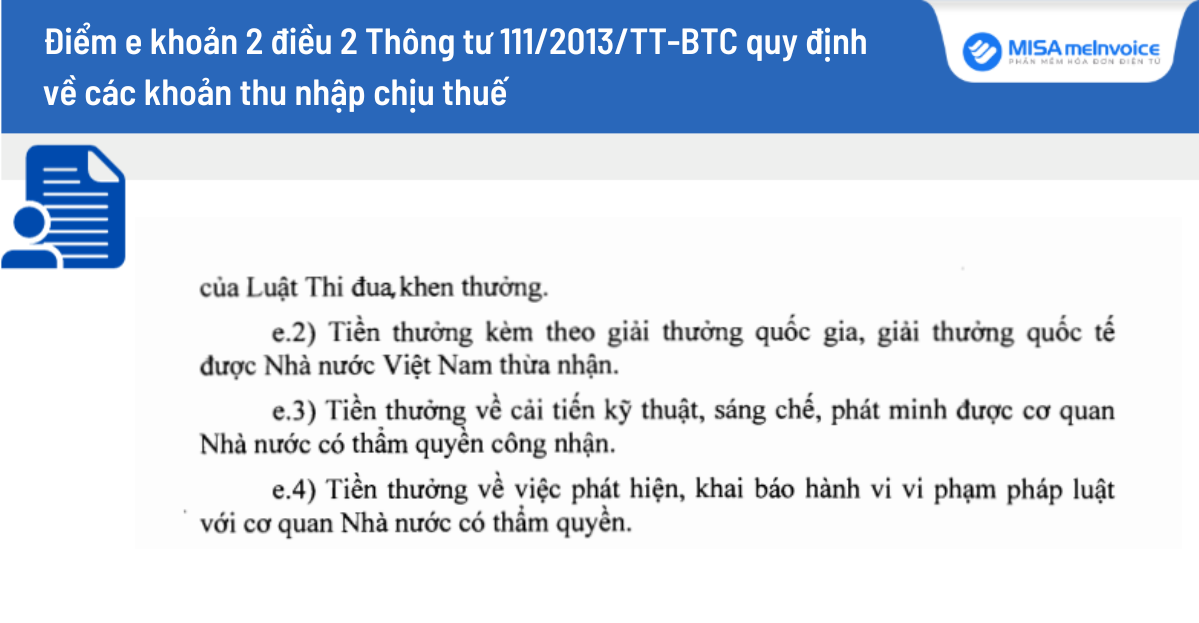

Ngoài ra căn cứ theo điểm e khoản 2 điều 2 Thông tư 111/2013/TT-BTC thì các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức đều phải đóng thuế TNCN trừ các khoản thưởng kèm theo các danh hiệu được Nhà nước phong tặng, kèm theo các danh hiệu thi đua hoạc các hình thức khen thưởng theo quy định của pháp luật về thi đua, khen thưởng.

Đọc thêm: Mức đóng và cách tính thuế thu nhập cá nhân chi tiết

2. Cách tính thuế TNCN khi có lương tháng 13

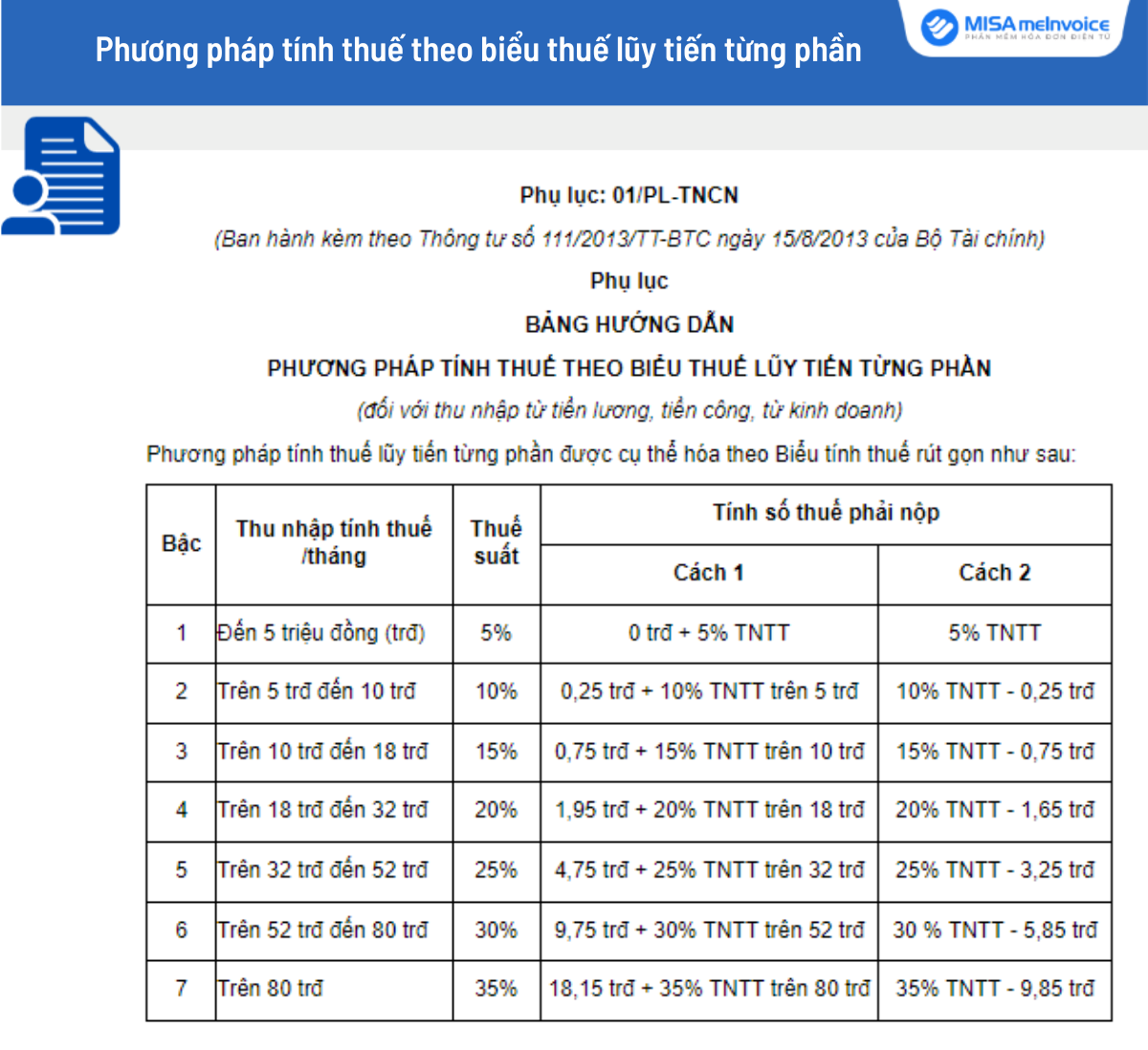

Theo nguyên tắc, tiền lương tháng 13 sẽ được cộng vào tiền lương lương tháng để tính thuế vào thời điểm chi trả khoản này. Công ty có trách nhiệm tổng hợp toàn bộ thu nhập trong tháng để tính và khấu trừ thuế TNCN theo biểu thuế lũy tiến từng phần dưới đây:

|

Bậc |

Phần thu nhập tính thuế/năm |

Phần thu nhập tính thuế/tháng |

Thuế suất |

|

1 |

Đến 60 triệu đồng |

Đến 5 triệu đồng |

5% |

|

2 |

Trên 60 – 120 triệu đồng |

Trên 05 – 10 triệu đồng |

10% |

|

3 |

Trên 120 – 216 triệu đồng |

Trên 10 – 18 triệu đồng |

15% |

|

4 |

Trên 216 – 384 triệu đồng |

Trên 18 – 32 triệu đồng |

20% |

|

5 |

Trên 384 – 624 triệu đồng |

Trên 32 – 52 triệu đồng |

25% |

|

6 |

Trên 624 – 960 triệu đồng |

Trên 52 – 80 triệu đồng |

30% |

|

7 |

Trên 960 triệu đồng |

Trên 80 triệu đồng |

35% |

Lương tháng 13 được xác định theo công thức:

Thuế TNCN = Thu nhập tính thuế x thuế suất

Trong đó:

Thu nhập tính thuế = (Tổng thu nhập – các khoản được miễn) – các khoản giảm trừ

Thuế suất được tính theo phương pháp lũy tiến từng phần nêu trên.

Ngoài ra, để thuận tiện cho việc tính thuế, có thể áp dụng phương pháp tính rút gọn theo bảng dưới đây:

Ví dụ: Ông X có thu nhập 30 triệu vào tháng 01/2024, tiền lương tháng 13 là 30 triệu. Ông X nuôi 1 người con dưới 18 tuổi và các khoản BHXH: 8%, bảo hiểm thất nghiệp 1%, BH y tế 1,5%. (Lưu ý: thưởng không tính tiền bảo hiểm, tiền bảo hiểm chỉ tính trên số tiền lương)

Như vậy:

- Thu nhập chịu thuế của ông X = 30 + 30 = 60 triệu đồng

- Các khoản giảm trừ của ông X bao gồm:

+ Giảm trừ gia cảnh cho bản thân: 11 triệu đồng

+ Giảm trừ gia cảnh cho 1 người phụ thuộc: 4,4 triệu đồng

+ Bảo hiểm xã hội, bảo hiểm thất nghiệp, bảo hiểm y tế: = 30 x (8%+1,5%+1%) = 3,15 triệu đồng

- Tổng các khoản giảm trừ = 11 + 4,4 + 3,15 = 18,55 triệu đồng

- Thu nhập tính thuế = 60 – 18,55 = 41,45 triệu đồng

- Số thuế phải nộp với mức thu nhập tính thuế 41,45 sẽ là 4,75 trđ + 25% TNTT trên 32 trđ hoặc 25% TNTT – 3,25 trđ

- Số thuế phải nộp = 41,55 * 25% – 3,25 = 7,1125

3. Lương tháng 13 có được trừ khi tính thuế TNDN không?

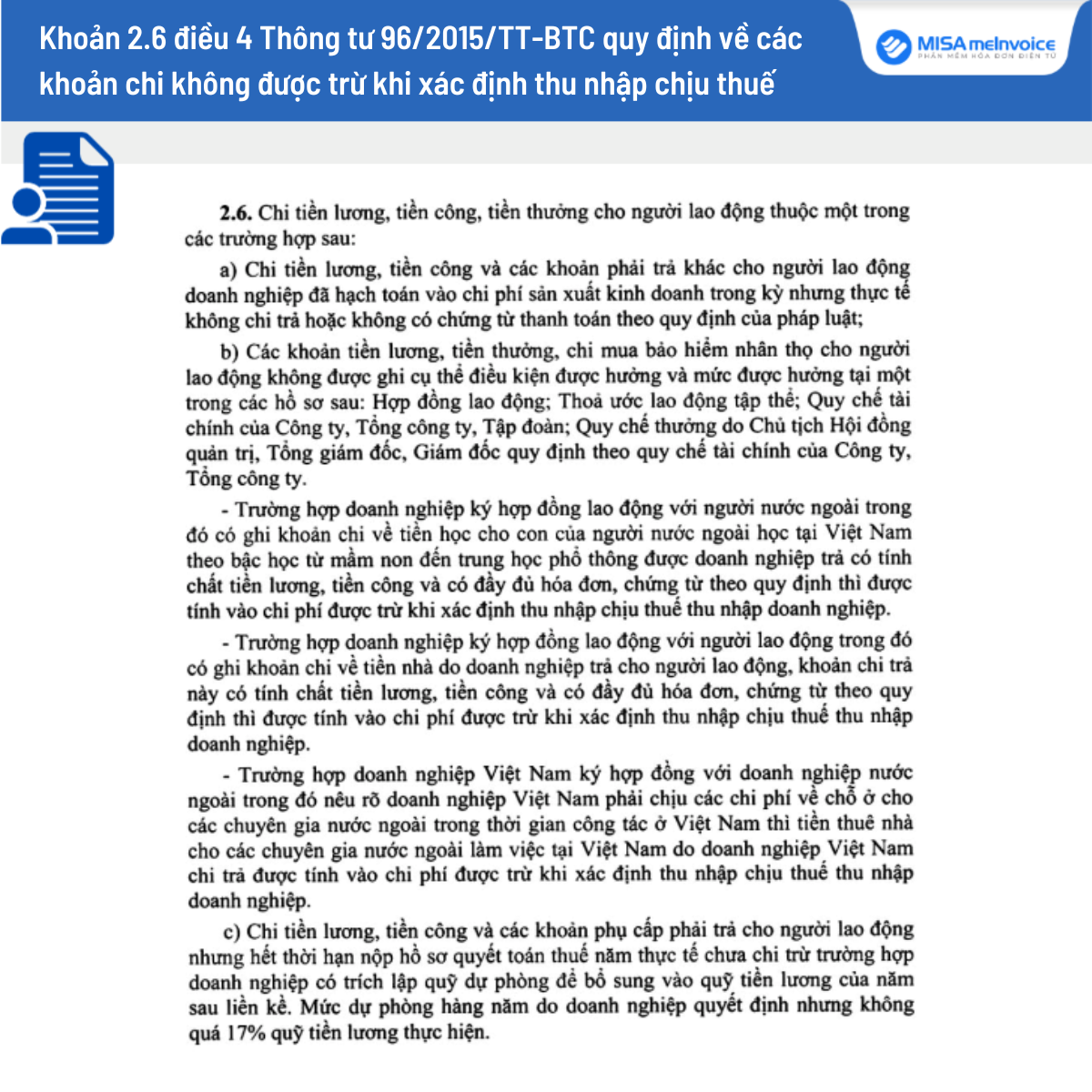

Căn cứ theo khoản 2.6 điều 4 Thông tư 96/2015/TT-BTC (sửa đổi tại Thông tư 25/2018/TT-BTC) quy định về các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:

a) Chi tiền lương, tiền công và các khoản phải trả khác cho người lao động doanh nghiệp đã hạch toán vào chi phí sản xuất kinh doanh trong kỳ nhưng thực tế không chi trả hoặc không có chứng từ thanh toán theo quy định của pháp luật.

b) Các Khoản tiền lương, tiền thưởng cho người lao động không được ghi cụ thể Điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty (sửa đổi bởi Khoản 2 Điều 3 Thông tư 25/2018/TT-BTC).

Ngoài ra, căn cứ theo Công văn 73512/CT-TTHT năm 2018 do Cục Thuế thành phố Hà Nội ban hành: Công ty chi trả lương tháng 13 cho người lao động và được ghi cụ thể điều kiện hưởng và mức được hưởng tại một trong các hồ sơ dưới đây:

- Hợp đồng lao động

- Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn;

- Thỏa ước lao động tập thể

- Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty

Tiền lương tháng 13 là khoản thu nhập chịu thuế TNCN từ tiền lương tiền công của cá nhân, nếu cá nhân là người góp vốn của công ty phát sinh thu nhập từ lợi tức ghi tăng vốn thì thuộc đối tượng nộp thuế TNCN đối với hoạt động đầu tư vốn trừ lợi tức của doanh nghiệp tư nhân, công ty trách nhiệm hữu hạn một thành viên do cá nhân làm chủ.

Do đó, tiền lương tháng 13 được đưa vào chi phí hợp lý để khấu trừ thuế TNDN và được ghi cụ thể điều kiện được hưởng và mức hưởng tại các hồ sơ về hợp đồng lao động, thỏa ước lao động tập thể hoặc quy chế tài chính công ty/Quy chế thưởng của doanh nghiệp.

Trên đây là các nội dung giải đáp cho thắc mắc lương tháng 13 có tính thuế TNCN không, hi vọng sẽ cung cấp nhiều nội dung hữu ích cho bạn đọc.

Phần mềm AMIS Thuế thu nhập cá nhân giúp xoá tan nỗi lo bị phạt khi đăng ký và kê khai Thuế TNCN theo quy định pháp luật:

- Tăng +60% năng suất làm việc khi điện tử hoá hoàn toàn nghiệp vụ

-

- Đăng ký MST cá nhân

- Đăng ký người phụ thuộc

- Lập chứng từ khấu trừ thuế TNCN điện tử

- Quyết toán Thuế TNCN hàng năm

- Kê khai thuế TNCN hàng tháng/ quý/ lần phát sinh

- Tiết kiệm 50% thời gian, đảm bảo 100% thời hạn

Kết nối trực tiếp với cơ quan thuế Việt Nam giúp HR kê khai, nộp hồ sơ và nhận kết quả trực tuyến tức thời.

| Đăng ký TƯ VẤN và nhận BÁO GIÁ phần mềm MISA AMIS Thuế TNCN – Xuất chứng từ khấu trừ thuế TNCN điện tử và quản lý, kê khai thuế TNCN tự động |

| Quý khách vui lòng điền chính xác các thông tin dưới đây để MISA hỗ trợ nhanh nhất: |