Kê khai hóa đơn điều chỉnh, thay thế được thực hiện như thế nào theo quy định của thông tư 78/2021/TT-BTC. Hãy cùng MISA meInvoice tìm hiểu bài viết dưới đây để hiểu rõ chi tiết.

1. Hóa đơn thay thế/điều chỉnh kê khai vào kỳ nào?

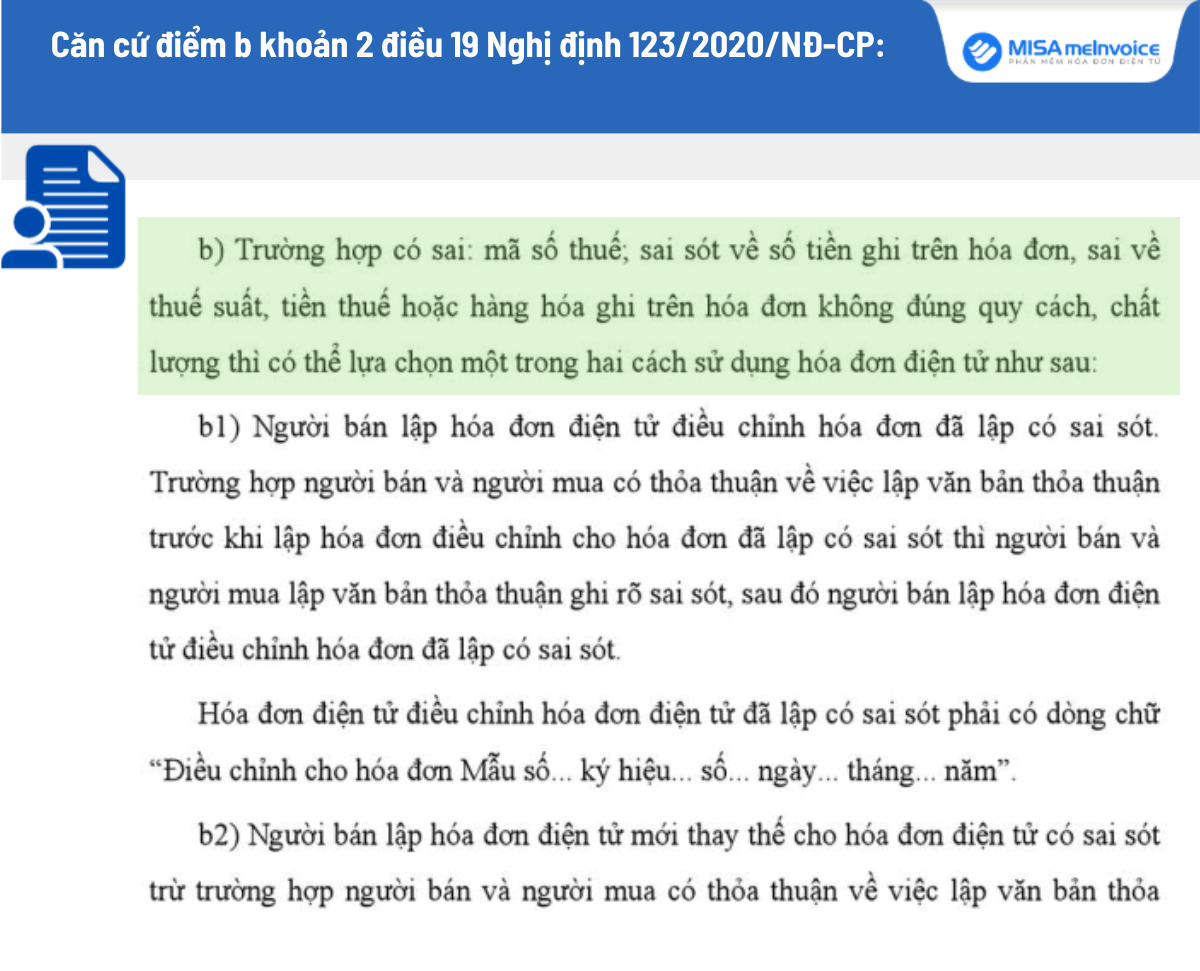

Căn cứ điểm b khoản 2 điều 19 Nghị định 123/2020/NĐ-CP quy định:

Như vậy, người nộp thuế được lựa chọn một trong hai hình thức xử lý: Lập hóa đơn điều chỉnh hoặc lập hóa đơn thay thế hóa đơn có sai sót.

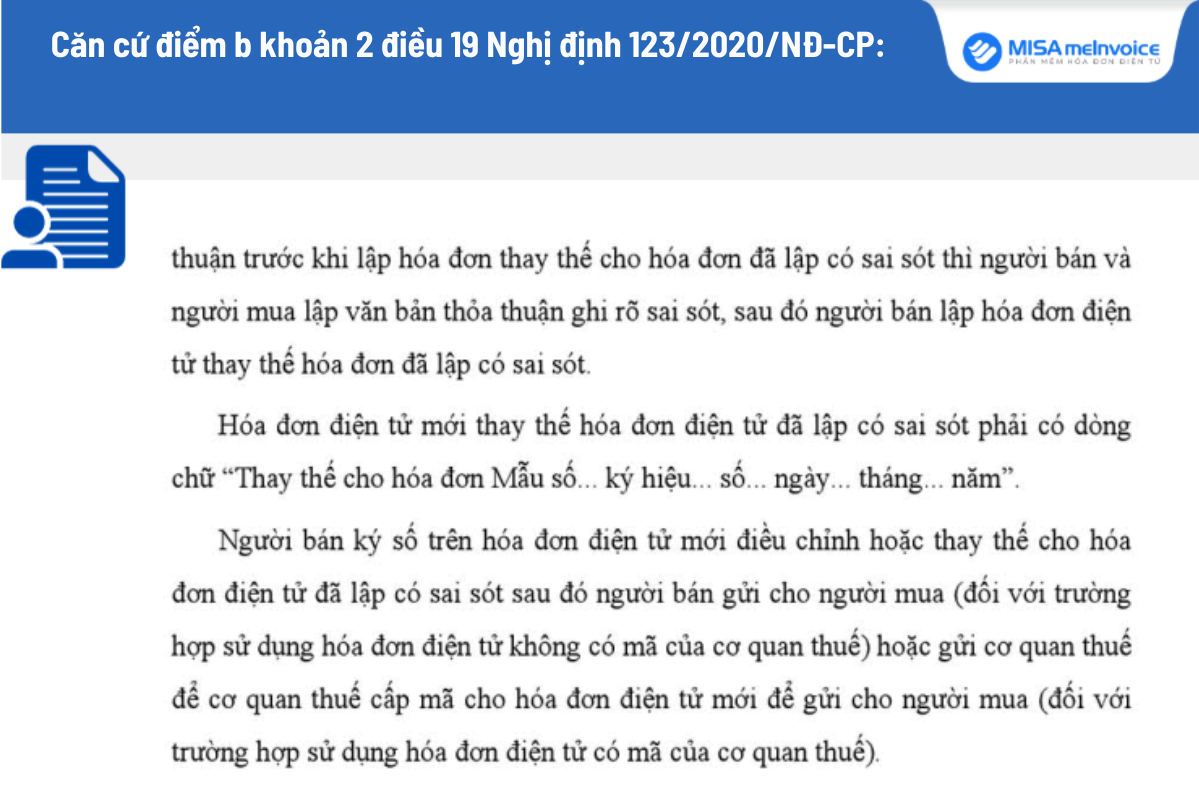

Căn cứ quy định tại Điều 5 Nghị định 209/2013/NĐ-CP được hướng dẫn bởi Điều 8 Thông tư 219/2013/TT-BTC về thời điểm phát sinh thuế giá trị gia tăng và thời điểm lập hóa đơn như sau:

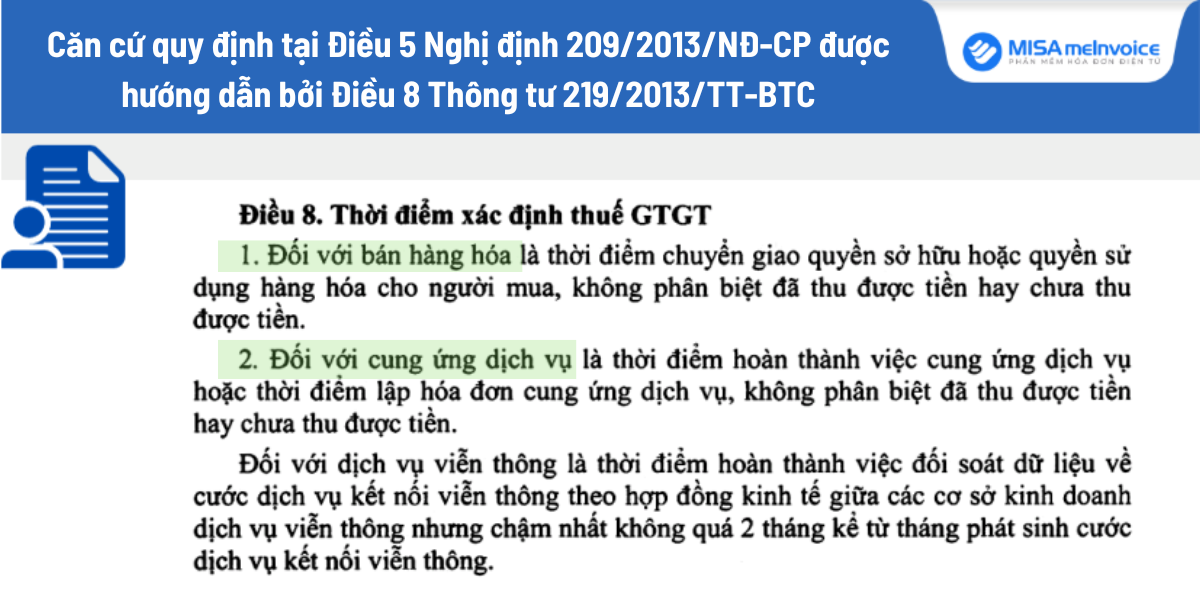

Căn cứ quy định tại khoản 1 Điều 47 Luật Quản lý thuế 2019 và khoản 4 điều 7 Nghị định 126/2020/NĐ-CP:

Người nộp thuế được nộp hồ sơ khai bổ sung cho từng hồ sơ khai thuế nếu phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

Do vậy, khi lập hóa đơn thay thế hoặc hóa đơn điều chỉnh cho hóa đơn có sai sót sẽ làm thay đổi nghĩa vụ thuế GTGT đã thực hiện kê khai trước đó. Trong trường hợp này, doanh nghiệp cần phải lập tờ khai thuế GTGT bổ sung cho tháng (quý) có hóa đơn bị sai sót.

Hóa đơn thay thế hoặc hóa đơn điều chỉnh và hóa đơn bị thay thế/bị điều chỉnh phát sinh tại hai kỳ kê khác nhau thì doanh nghiệp phải thực hiện kê khai hóa đơn thay thế/hóa đơn điều chỉnh trên tờ khai bổ sung của kỳ phát sinh hóa đơn bị thay thế/hóa đơn bị điều chỉnh.

Có thể bạn quan tâm?

- Mẫu biên bản thay thế hóa đơn MỚI nhất và cách xuất chi tiết

- Mẫu biên bản điều chỉnh hóa đơn điện tử MỚI NHẤT

2. Cách kê khai hóa đơn thay thế/điều chỉnh khác kỳ như thế nào?

Trường hợp phát sinh hóa đơn thay thế/hóa đơn điều chỉnh, doanh nghiệp cần xác định sai sót cũng như mức độ ảnh hưởng của việc lập hóa đơn thay thế/hóa đơn điều chỉnh đối với nghĩa vụ thuế của kỳ gốc và thực hiện kê khai theo hướng dẫn sau:

| Sai sót | Chỉ tiêu tờ khai | Thủ tục |

| Sai sót của việc lập hóa đơn thay thế/hóa đơn điều chỉnh không làm ảnh hưởng đến tiền thuế phải nộp, tiền thuế được khấu trừ | Sai chỉ tiêu [23]: Giá trị hàng hóa mua vào

[29],[30],[32],[32a]: Doanh thu hàng hóa, dịch vụ bán ra chịu thuế suất GTGT 0%; Doanh thu hàng hóa dịch vụ bán ra chịu thuế suất GTGT 5%; Doanh thu hàng hóa dịch vụ bán ra chịu thuế suất GTGT 10%; Doanh thu hàng hóa dịch vụ bán ra không tính thuế |

Không phải nộp Tờ khai bổ sung. DN chỉ cần nộp bản giải trình khai bổ sung và các tài liệu có liên quan. |

| Trường hợp ảnh hưởng của khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được hoàn của kỳ gốc | Sai sót làm tăng, giảm chỉ tiêu [40] “KHBS” | Lập Tờ khai bổ sung, bản giải trình:

Tại tờ khai của kỳ bị sai:

Phải nộp đủ số tiền thuế thiếu và tiền chậm nộp. Nếu chỉ tiêu [40] “KHBS” <0: Theo dõi bù trừ với thuế phải nộp kỳ sau. |

| Nếu ảnh hưởng của khai bổ sung chỉ làm tăng hoặc giảm số thuế GTGT còn được khấu trừ chuyển kỳ sau của kỳ gốc | Sai sót chỉ làm ảnh hưởng tăng, giảm chỉ tiêu [43] |

Lập Tờ khai bổ sung, Bản giải trình: Tại tờ khai của kỳ bị sai:

Trên tờ khai của kỳ phát hiện:

|

Lưu ý: Doanh nghiệp cần đảm bảo chỉ tiêu [22] kỳ này bằng chỉ tiêu [43] của tờ khai chính thức kỳ trước liên kề mà không điều chỉnh lũy kế các tờ khai.

|

MISA meInvoice – Phần mềm hóa đơn điện tử đứng đầu danh sách được Tổng cục Thuế lựa chọn |

3. Lưu ý quan trọng khi kê khai bổ sung hồ sơ khai thuế

- Thời hạn kê khai bổ sung

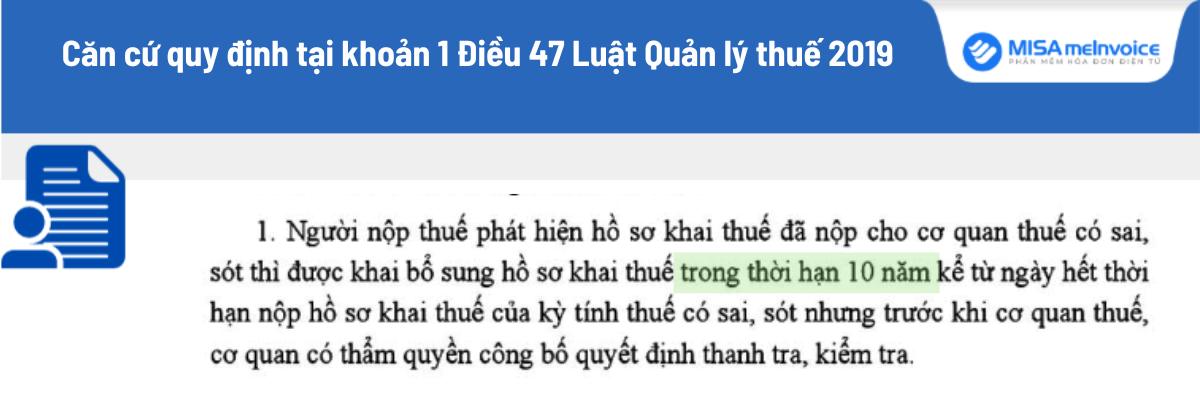

Căn cứ khoản 1 điều 47 Luật Quản lý thuế 2019 quy định:

Do vậy, thời hạn kê khai bổ sung là 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai sót nhưng trước khi cơ quan Thuế hoặc cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

- Các quy định khai bổ sung hồ sơ khai thuế khi cơ quan thuế công bố quyết định thanh tra, kiểm tra và ban hành kết luận, quyết định xử lý.

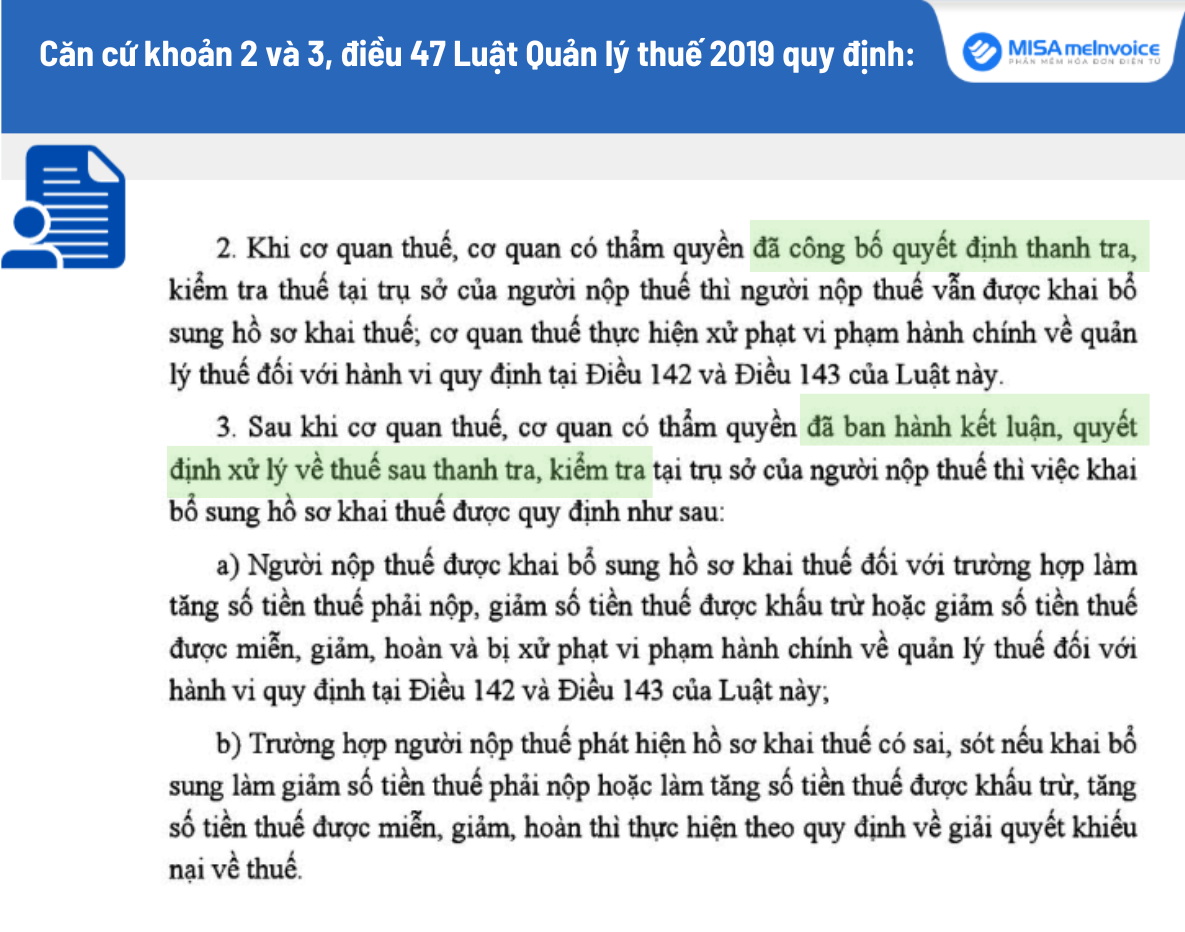

Căn cứ khoản 2 và 3 điều 47 Luật Quản lý thuế 2019 quy định:

Sau khi cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế sau thanh tra, kiểm tra tại trụ sở của người nộp thuế thì việc khai bổ sung hồ sơ khai thuế được quy định như sau:

-

- Trường hợp làm tăng số tiền thuế phải nộp, giảm số tiền thuế được khấu trừ hoặc giảm số tiền thuế được miễn, giảm, hoàn thì người nộp thuế được khai bổ sung hồ sơ khai thuế. Đồng thời người nộp thuế sẽ bị xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại Điều 142 và Điều 143 của Luật quản lý thuế 2019.

- Trường hợp người nộp thuế phát hiện hồ sơ khai thuế có sai, sót nếu khai bổ sung làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được khấu trừ, tăng số tiền thuế được miễn, giảm, hoàn thì thực hiện theo quy định về giải quyết khiếu nại về thuế.

- Hồ sơ kê khai bổ sung

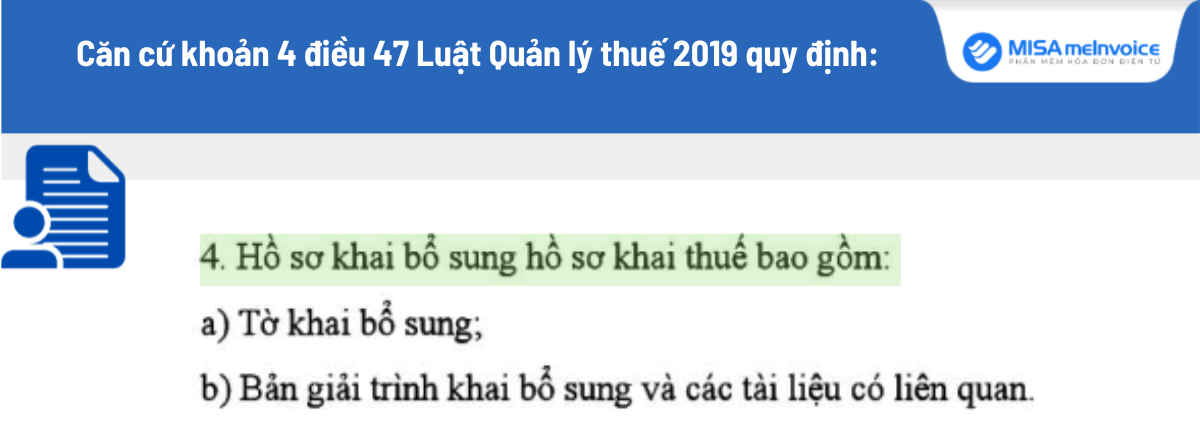

Căn cứ khoản 4 điều 47 Luật Quản lý thuế 2019 quy định:

Như vậy hồ sơ khai bổ sung hồ sơ khai thuế sẽ bao gồm tờ khai bổ sung; bản giải trình khai bổ sung và các tài liệu có liên quan.

Trên đây là các nội dung hướng dẫn kê khai hóa đơn điều chỉnh/thay thế khác kỳ chuẩn thông tư 78. Hi vọng sẽ giúp bạn đọc hiểu rõ và thực hiện đúng theo quy định của pháp luật.

Phần mềm hóa đơn điện tử MISA MeInvoice – Tự động hóa 80% nghiệp vụ xử lý & quản lý hóa đơn đầu vào giúp công việc của kế toán dễ dàng, nhanh chóng, không lo sai sót.

Phần mềm mang đến nhiều tiện ích nổi bật như:

- Tự động ĐỒNG BỘ 100% HÓA ĐƠN từ hàng loạt nhà cung cấp

- Tự động PHÂN TÍCH, KIỂM TRA & CẢNH BÁO tính chính xác, hợp pháp, hợp lệ của: Thông tin hóa đơn, thông tin chữ ký số, trạng thái hoạt động của người bán; cảnh báo nhà cung cấp nào nằm trong đối tượng rủi ro về thuế

- Tự động ĐỒNG BỘ HÓA ĐƠN lên phần mềm kế toán

- Quản lý, lưu trữ hóa đơn tập trung trên 1 nền tảng duy nhất, tránh thất lạc

Để doanh nghiệp dễ dàng sử dụng, MISA hỗ trợ tối đa chi phí triển khai hóa đơn điện tử. Khách hàng có nhu cầu dùng thử MIỄN PHÍ phần mềm hóa đơn điện tử MISA meInvoice của MISA vui lòng ĐĂNG KÝ tại: