Cách tính thuế VAT được xác định theo công thức nào và những lưu ý gì khi tính thuế VAT cho các hàng hóa/dịch vụ vẫn luôn là băn khoăn của không ít doanh nghiệp. Hãy cùng MISA meInvoice tìm hiểu bài viết dưới đây để nắm rõ hơn công thức tính VAT cho từng trường hợp cụ thể.

1. Mức thuế suất thuế VAT hiện nay

Căn cứ theo quy định tại điều 9, điều 10 và điều 11 Thông tư 219/2013/TT-BTC thì hiện nay thuế VAT được áp dụng 3 mức là 0%, 5% và 10%.

Ngoài ra, căn cứ theo Nghị định 72/2024/NĐ-CP quy định chính sách giảm thuế GTGT theo nghị quyết 142/2024/QH15, một số trường hợp hàng hóa và dịch vụ được giảm thuế từ 10% xuống 8% từ ngày 01/07/2024 đến hết ngày 31/12/2024 nhằm thực hiện chính sách phát triển kinh tế trong các giai đoạn khác nhau.

| Có thể bạn quan tâm?

|

2. Công thức và cách tính thuế VAT cụ thế

2.1. Cách tính thuế VAT xuôi

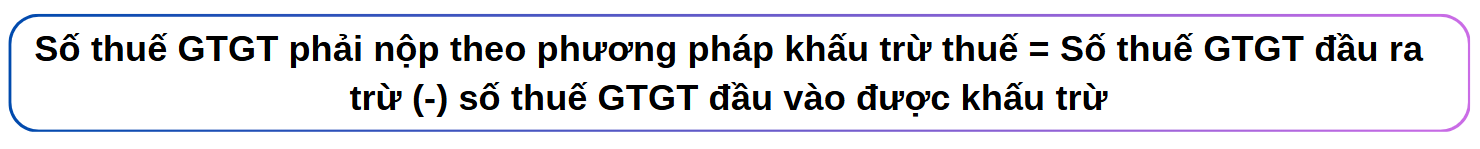

Tính thuế VAT theo phương pháp khấu trừ

Tính thuế VAT theo phương pháp khấu trừ được áp dụng với các đối tượng là các cơ sở sản xuất kinh doanh thực hiện đầy đủ chế độ kế toán, hóa đơn, chứng từ theo các quy định pháp luật, bao gồm:

- Cơ sở kinh doanh có doanh thu hàng năm từ bán hàng hóa, cung ứng dịch vụ từ 1 tỷ đồng trở lên.

- Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế.

- Tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu trừ do bên Việt Nam kê khai, khấu trừ, nộp thay.

- Chi nhánh mới thành lập của doanh nghiệp hoặc thành lập từ dự án đầu tư của doanh nghiệp mà doanh nghiệp đang nộp thuế theo phương pháp khấu trừ và chi nhánh thuộc trường hợp khai thuế GTGT riêng thì chi nhánh cũng áp dụng phương pháp khấu trừ để kê khai, nộp thuế GTGT.

Số thuế GTGT phải nộp bằng phương pháp khấu trừ được xác định theo công thức:

Trong đó:

-

- Số thuế GTGT đầu ra bằng tổng số thuế GTGT của hàng hóa, dịch vụ bán ra ghi trên hóa đơn GTGT và được xác định bằng giá tính thuế của hàng hóa, dịch vụ chịu thuế bán ra nhân với thuế suất GTGT của hàng hóa, dịch vụ đó.

- Số thuế GTGT đầu vào được khấu trừ bằng tổng số thuế GTGT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ, tài sản cố định; trên chứng từ nộp thuế GTGT của hàng hóa nhập khẩu; trên chứng từ nộp thuế GTGT thay cho phía nước ngoài và đáp ứng đầy đủ các điều kiện khấu trừ thuế đầu vào.

>> Đọc chi tiết: Tính thuế GTGT theo phương pháp khấu trừ – Cách tính thuế giá trị gia tăng (P2)

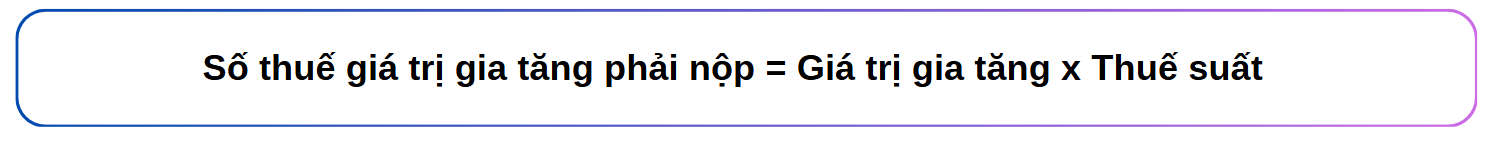

Tính thuế VAT theo phương pháp trực tiếp

Tính thuế giá trị gia tăng theo phương pháp trực tiếp được áp dụng trong các trường hợp sau:

- Đối với hoạt động mua bán, chế tác vàng, bạc, đá quý: Các cơ sở kinh doanh có hoạt động mua bán, chế tác vàng, bạc, đá quý.

Căn cứ Điều 11 Luật Thuế giá trị gia tăng 2008 (được sửa đổi bởi Khoản 5 Điều 1 Luật thuế giá trị gia tăng sửa đổi năm 2013), công thức xác định số thuế GTGT phải nộp với đối tượng này được xác định như sau:

Trong đó:

-

- Giá thanh toán của vàng, bạc, đá quý bán ra: là giá thực tế ghi trên hóa đơn bán ra, bao gồm cả tiền công chế tác (nếu có), thuế GTGT và các khoản phụ thu, phí thu thêm mà bên bán được hưởng.

- Giá thanh toán của vàng, bạc, đá quý mua vào: được xác định bằng giá trị vàng, bạc, đá quý mua vào nội địa hoặc nhập khẩu, đã có thuế GTGT dùng cho mua bán, chế tác vàng, bạc, đá quý bán ra tương ứng.

- Thuế suất thuế GTGT của mặt hàng là vàng, bạc, đá quý là 10%.

- Đối với các hoạt động khác (không bao gồm các hoạt động mua bán, chế tác vàng, bạc, đá quý)

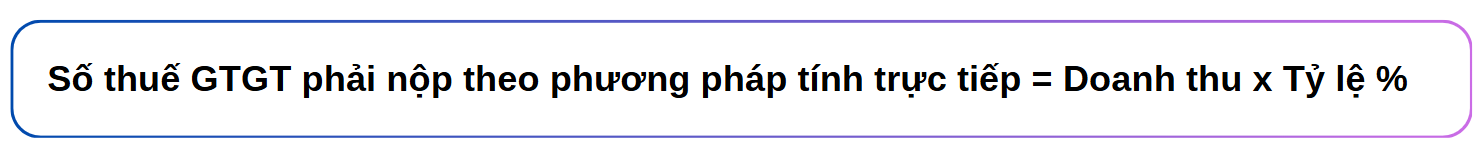

Công thức xác định số thuế GTGT phải nộp với đối tượng này được xác định như sau:

- Doanh thu để tính thuế GTGT: là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT bao gồm các khoản phụ thu, phí thu thêm mà cơ sở kinh doanh được hưởng.

- Tỷ lệ % để tính thuế giá trị gia tăng được quy định như sau:

+ Đối với dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

+ Đối với hoạt động phân phối, cung cấp hàng hoá: 1%;

+ Đối với sản xuất, vận tải, dịch vụ có gắn với hàng hoá, xây dựng có bao thầu nguyên vật liệu: 3%;

+ Đối với hoạt động kinh doanh khác: 2%.

>> Đọc chi tiết: Tính thuế GTGT theo phương pháp trực tiếp – Cách tính thuế giá trị gia tăng (P1)

2.2. Cách tính thuế VAT ngược

VAT ngược là gì?

Căn cứ theo Điều 2 Luật Thuế giá trị gia tăng số 13/2008/QH12 quy định:

Thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hoá, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

Như vậy, thuế VAT (Value Added Tax) là thuế được áp dụng trên phần giá trị tăng thêm của hàng hóa phát sinh trong quá trình sản xuất và lưu thông mà không áp dụng với toàn bộ giá trị của hàng hóa, dịch vụ.

VAT ngược là việc xác định thuế GTGT phải đóng cho một hàng hóa, dịch vụ trong trường hợp giá bán của hàng hóa, dịch vụ đã bao gồm thuế GTGT.

Tính thuế VAT ngược được áp dụng trong trường hợp hàng hóa, dịch vụ đã bao gồm VAT và cần tính giá trị gốc của hàng hóa, dịch vụ đó trước khi áp thuế VAT.

Khi nào tính thuế VAT ngược

Việc tính thuế VAT ngược được áp dụng trong trường hợp khi số tiền người mua phải thanh toán với hàng hóa/dịch vụ đã bao gồm VAT và người mua muốn biết được số tiền thuế phải đóng cho hàng hóa đó là bao nhiêu thì sẽ cần tính VAT ngược.

Cách tính và công thức tính thuế VAT ngược

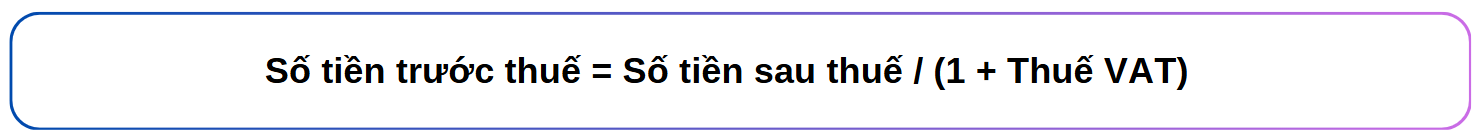

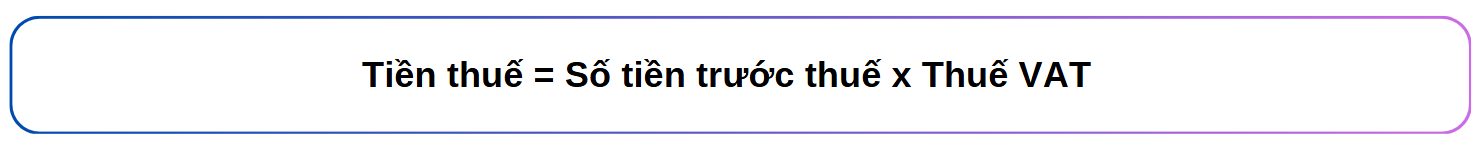

Công thức tính thuế VAT ngược được xác định như sau:

Trong đó:

- Số tiền sau thuế: là giá trị hàng hóa đã bao gồm thuế giá trị gia tăng hay giá mà người mua phải trả cho hàng hóa hoặc dịch vụ, đã bao gồm thuế VAT.

- Thuế VAT: Là phần trăm thuế giá trị gia tăng áp dụng cho loại hàng hóa hoặc dịch vụ đó (thường là 10% hoặc 5%).

Ví dụ: Giá hàng hóa A bán ra là 32.000.000 VNĐ (đã bao gồm 10% VAT)

Như vậy:

- Số tiền trước thuế = 32.000.000/(1+10%) = 29.090.909

- Tiền thuế VAT = 29.090.909 x 10% = 2.909.090 VNĐ

3. Tính thuế VAT ngược khác gì với tính thuế VAT thông thường?

Tính thuế VAT ngược sẽ có sự khác biệt so với tính thuế VAT thường, cụ thể:

- Tính thuế VAT thường: Xác định bằng giá tính thuế và thuế suất thuế VAT của hàng hóa, dịch vụ theo quy định. Kết quả mong muốn nhận được chính là số tiền thuế VAT doanh nghiệp cần phải đóng.

- Tính thuế VAT ngược: Số tiền trước thuế hoặc số tiền thuế khi đã biết được giá bán của hàng hóa, dịch vụ có bao gồm thuế GTGT.

Trên đây là tổng hợp các nội dung về công thức và cách tính thuế VAT trong từng trường hợp cụ thể, hi vọng sẽ giúp bạn đọc tính thuế VAT cho các hàng hóa/dịch vụ dễ dàng và chính xác hơn.

Nắm bắt nhu cầu về việc ứng dụng các giải pháp công nghệ trong quản lý tài chính – kế toán cho doanh nghiệp, phần mềm hóa đơn điện tử MISA meInvoice của MISA được thiết kế đáp ứng đầy đủ nghiệp vụ quản lý hóa đơn điện tử theo Thông tư 78/2021/TT-BTC và Nghị định 123/2020/NĐ-CP, giải quyết tối ưu các vấn đề Doanh nghiệp đang gặp phải: Phát hành, Lưu trữ, quản lý, tìm kiếm,…hóa đơn.

Hàng loạt báo lớn như: VnExpress, Dân trí, Cafebiz, ITCnews, Tạp chí Thuế… đã nhận định rằng MISA meInvoice là phần mềm hóa đơn điện tử an toàn nhất, dễ sử dụng nhất, là giải pháp hóa đơn điện tử hàng đầu Việt Nam với các tính năng ứng dụng vượt trội:

- Phát hành và tra cứu hóa đơn mọi lúc mọi nơi ngay cả trên Mobile

- Chẳng lo nhập lại dữ liệu, tối giản hóa quy trình khi kết nối thông minh mới phần mềm kế toán phổ biến nhất, phần mềm bán hàng được ưa chuộng nhất và các phần mềm quản trị khác.

- Tuyệt đối bảo mật nhờ công nghệ Blockchain bản quyền

- Chất lượng chuyên môn tư vấn cao, hỗ trợ tận tình trong suốt quá trình sử dụng của khách hàng.

Để doanh nghiệp dễ dàng sử dụng, MISA hỗ trợ tối đa chi phí triển khai hóa đơn điện tử. Khách hàng có nhu cầu dùng thử MIỄN PHÍ phần mềm hóa đơn điện tử MISA meInvoice của MISA vui lòng ĐĂNG KÝ tại: