Luật Thuế giá trị gia tăng sửa đổi là một trong các Luật được Quốc hội khóa XV chính thức thông qua tại Chương trình Kỳ họp thứ 8 vào chiều ngày 26/11/2024 với kết quả 407/451 đại biểu Quốc hội tham gia biểu quyết tán thành, chiếm 84,97% tổng số đại biểu Quốc hội.

Nội dung bài viết dưới đây MISA meInvoice sẽ tổng hợp tới Quý anh chị những cập nhật những nội dung mới nhất của Dự thảo Luật thuế giá trị gia tăng sửa đổi.

1. Luật Thuế giá trị gia tăng (sửa đổi) mới nhất và những thông tin cơ bản

| Loại văn bản | Dự thảo |

| Cơ quan đề xuất | Bộ tài chính |

| Cơ quan phê duyệt | Quốc hội |

| Ngày thông qua Dự thảo | 26-11-2024 |

| Ngày có hiệu lực thi hành | 01-07-2025 |

| Tổng quan | Luật Thuế giá trị gia tăng (sửa đổi) gồm 04 Chương và 17 Điều. |

Luật Thuế giá trị gia tăng (sửa đổi) được Quốc hội thông qua gồm 04 Chương và 17 Điều. Luật quy định, thuế giá trị gia tăng là thuế tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

- Tải bản Dự thảo mới nhất (Dự thảo 5) về Luật Thuế GTGT sửa đổi: File word

(Vì Luật Thuế giá trị gia tăng sửa đổi chỉ vừa mới được thông qua nên hiện vẫn chưa có văn bản luật chính thức. Bạn đọc có thể tham khảo bản Dự thảo mới nhất ở trên để tìm hiểu thêm các chính sách, nội dung cập nhật mới về Luật thuế GTGT sửa đổi).

* Blog MISA meInvoice sẽ update khi có văn bản luật chính thức.

- Luật Thuế Giá trị gia tăng 2025 chính thức có hiệu lực từ ngày 01/07/2025 và thay thế Luật thuế GTGT 2008 số 13/2008/QH12; Luật thuế GTGT 2013 sửa đổi số 31/2013/QH13.

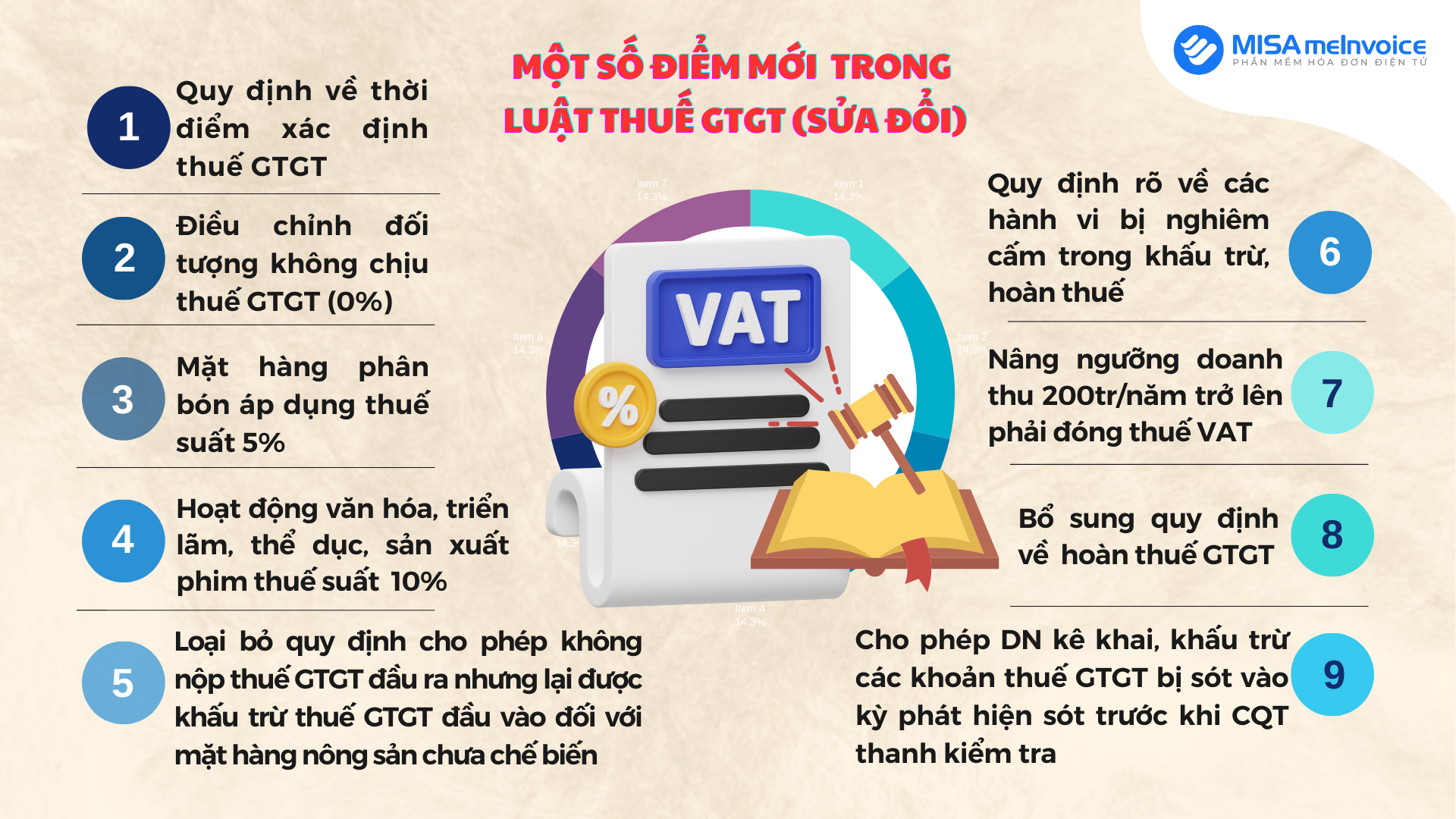

2. Tổng hợp những ĐIỂM MỚI đáng lưu ý về Luật Thuế GTGT (sửa đổi) mới nhất 2025

2.1. Tổng quan về những điểm mới trong luật Thuế GTGT (sửa đổi)

|

Điểm mới tại Luật thuế giá trị gia tăng (sửa đổi) |

| ✅ 1. Quy định về thời điểm xác định thuế giá trị gia tăng |

| ✅ 2. Điều chỉnh đối tượng không chịu thuế GTGT (Thuế suất 0%), đặc biệt là đối với các mặt hàng xuất khẩu |

| ✅ 3. Điều chỉnh đối tượng, mặt hàng áp dụng mức thuế suất 5% (trong đó đáng lưu ý nhất là mặt hàng phân bón áp dụng thuế suất 5%) |

| ✅ 4. Điều chỉnh mức thuế suất áp dụng cho lĩnh vực hoạt động văn hóa, triển lãm, thể dục, sản xuất phim từ 5% lên 10% |

| ✅ 5. Loại bỏ quy định cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào đối với mặt hàng nông sản chưa chế biến hoặc chỉ qua sơ chế thông thường (khoản 1 Điều 5 Dự thảo Luật Thuế giá trị gia tăng sửa đổi) |

| ✅ 6. Cho phép cơ sở kinh doanh được kê khai, khấu trừ các khoản thuế GTGT bị sót vào kỳ phát hiện sót trước khi cơ qua thuế thanh kiểm tra (điểm đ khoản 1 Điều 13) |

| ✅ 7. Bổ sung quy định về điều kiện hoàn thuế GTGT |

| ✅ 8. Nâng ngưỡng doanh thu phải đóng thuế GTGT từ 200 triệu đồng/năm trở lên phải đóng thuế VAT |

| ✅ 9. Quy định rõ về các hành vi bị nghiêm cấm trong khấu trừ, hoàn thuế |

2.2. NỘI DUNG CHI TIẾT về 9 quy định mới đáng lưu ý của Luật Thuế GTGT (sửa đổi) mới nhất 2025

✅ Quy định về thời điểm xác định thuế giá trị gia tăng

- Đối với hàng hóa: Là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua hoặc thời điểm lập hóa đơn không phân biệt đã thu được tiền hay chưa thu được tiền;

- Đối với dịch vụ: Là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

(Quy định tại Điều 8 Dự thảo Luật thuế GTGT sửa đổi được Quốc hội thông qua)

✅ Điều chỉnh đối tượng không chịu thuế GTGT (Thuế suất 0%), đặc biệt là đối với các mặt hàng xuất khẩu

Hiện tại trong Luật hiện hành có 26 nhóm hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT và đang thực hiện chiến lược cải cách hệ thống thuế đến năm 2030 theo hướng là phải thu hẹp nhóm đối tượng không chịu thuế.

Trong đợt sửa đổi Luật lần này cũng đã thu hẹp nhóm hàng hóa, dịch vụ không chịu thuế theo hướng: Vẫn giữ nguyên 26 nhóm hàng hóa, dịch vụ thuộc đối tượng không chịu thuế, tuy nhiên trong 26 nhóm đó thì sẽ thu hẹp lại.

Theo đó, chuyển 12 loại hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT sang đối tượng chịu thuế GTGT gồm:

“Phân bón; máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp; tàu đánh bắt xa bờ; lưu ký chứng khoán; dịch vụ tổ chức thị trường của sở giao dịch chứng khoán hoặc trung tâm giao dịch chứng khoán; dịch vụ bưu chính công ích; dịch vụ viễn thông công ích; dịch vụ Internet phổ cập theo chương trình của Chính phủ; dịch vụ duy trì vườn thú; dịch vụ duy trì vườn hoa, công viên; dịch vụ duy trì cây xanh đường phố; dịch vụ chiếu sáng công cộng.”

Bên cạnh đó, trong Luật sửa đổi này quy định rõ về các mặt hàng, dịch vụ xuất khẩu được áp dụng mức thuế suất 0%, cụ thể như sau:

|

Mức thuế suất 0% áp dụng đối với Hàng hóa xuất khẩu, bao gồm:

|

|

Mức thuế suất 0% áp dụng đối với Dịch vụ xuất khẩu, bao gồm:

|

|

Mức thuế suất 0% áp dụng đối với Hàng hóa, dịch vụ xuất khẩu khác gồm:

|

- Luật sửa đổi cũng quy định thêm về các trường hợp không được áp dụng mức thuế suất 0%, cụ thể:

|

Các trường hợp không áp dụng thuế suất 0% gồm:

|

Có thể bạn quan tâm?

- Cách tra cứu các mặt hàng, mã ngành được giảm thuế GTGT

- Hướng dẫn cách Lập và Xuất hóa đơn điện tử theo Thông tư 78

✅ Điều chỉnh đối tượng, mặt hàng áp dụng mức thuế suất 5% (trong đó đáng lưu ý nhất là mặt hàng phân bón áp dụng thuế suất 5%)

Căn cứ theo khoản 2 Điều 9 Luật Thuế giá trị gia tăng sửa đổi (Dự thảo 5) quy định về việc áp dụng thuế suất thuế GTGT 5% đối với một số hàng hóa dịch vụ, cụ thể:

|

Mức thuế suất 5% áp dụng đối với các mặt hàng, lĩnh vực, dịch vụ gồm:

|

Như vậy, dự thảo Luật thuế GTGT 2025 đưa ra những bổ sung và sửa đổi đối với các hàng hóa áp dụng mức thuế suất 5%.

Trong đó đáng chú ý là mặt hàng phân bón trước đây thuộc đối tượng không chịu thuế (khoản 3 Điều 5 Luật Thuế giá trị gia tăng 2008, bổ sung bởi Luật Sửa đổi, bổ sung một số Điều của các Luật về thuế 2014); thì từ 01/07/2025 khi Luật thuế GTGT sửa đổi được áp dụng thì phân bón là mặt hàng phải chịu thuế suất 5%.

“72,67% tổng số đại biểu Quốc hội cho ý kiến tán thành với đề nghị của Ủy ban Thường vụ Quốc hội và Chính phủ theo hướng quy định thuế suất 5% đối với mặt hàng phân bón, máy móc, thiết bị chuyên dùng phục vụ sản xuất nông nghiệp, tàu khai thác thủy sản. Nội dung này đã được thể hiện tại khoản 2 Điều 9 của dự thảo Luật.”

✅ Điều chỉnh mức thuế suất áp dụng cho lĩnh vực hoạt động văn hóa, triển lãm, thể dục, sản xuất phim từ 5% lên 10%

Theo khoản 2 Điều 9 trong dự thảo Luật Thuế giá trị gia tăng, quy định về việc áp dụng thuế suất 5% đối với các hàng hóa và dịch vụ thuộc hoạt động văn hóa, triển lãm, thể dục, thể thao, biểu diễn nghệ thuật, sản xuất, nhập khẩu, phát hành và chiếu phim đã được bãi bỏ.

Bên cạnh đó, khoản 3 Điều 9 của dự thảo quy định mức thuế suất 10% sẽ áp dụng cho tất cả hàng hóa và dịch vụ không thuộc khoản 1 và khoản 2 của Điều này.

Như vậy, theo đề xuất mới nhất trong dự thảo Luật Thuế giá trị gia tăng, các hàng hóa và dịch vụ trong lĩnh vực hoạt động văn hóa, triển lãm, thể dục, thể thao, biểu diễn nghệ thuật, sản xuất, nhập khẩu, phát hành và chiếu phim sẽ không còn được hưởng mức thuế suất ưu đãi 5% mà thay vào đó chịu thuế suất 10%.

|

MISA meInvoice – Phần mềm hóa đơn điện tử đứng đầu danh sách được Tổng cục Thuế lựa chọn |

✅ Loại bỏ quy định cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào đối với mặt hàng nông sản chưa chế biến hoặc chỉ qua sơ chế thông thường

Cũng tại cuộc họp Quốc hội ngày 26/11/2024, bàn về đối tượng không chịu thuế (Điều 5 trong Dự thảo Luật sửa đổi), đa số các đại biểu nhất trí cho rằng việc cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào là không đúng nguyên tắc của thuế GTGT.

Qua tổng hợp ý kiến, 70,50% tổng số đại biểu Quốc hội cho ý kiến tán thành việc bỏ quy định cho phép không nộp thuế GTGT đầu ra nhưng lại được khấu trừ thuế GTGT đầu vào đối với nông sản chưa chế biến hoặc sơ chế ở khâu thương mại để bảo đảm nguyên tắc của thuế GTGT là chỉ được khấu trừ thuế GTGT đầu vào khi đầu ra thuộc diện chịu thuế GTGT.

✅ Cho phép cơ sở kinh doanh được kê khai, khấu trừ các khoản thuế GTGT bị sót vào kỳ phát hiện sót trước khi cơ qua thuế thanh kiểm tra

Tại điểm đ khoản 1 Điều 13 dự thảo Luật thuế giá trị gia tăng (sửa đổi) quy định mới:

đ) Thuế giá trị gia tăng đầu vào phát sinh trong tháng nào được kê khai, khấu trừ khi xác định số thuế phải nộp của tháng đó. Trường hợp cơ sở kinh doanh phát hiện hóa đơn giá trị gia tăng đầu vào, chứng từ nộp thuế khi kê khai, khấu trừ bị sót thì được kê khai, khấu trừ vào kỳ phát hiện sót trước khi cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.”

✅ Bổ sung quy định về điều kiện hoàn thuế GTGT

Dự thảo Luật đã bổ sung quy định về điều kiện để được hoàn thuế, trong đó, người mua chỉ được hoàn thuế giá trị gia tăng trong trường hợp:

Người bán đã kê khai, nộp thuế GTGT theo quy định đối với hóa đơn đã xuất cho cơ sở kinh doanh đề nghị hoàn thuế.

Điều này tạo căn cứ pháp lý cho cơ quan thuế chỉ giải quyết hồ sơ hoàn thuế khi bên bán đã kê khai và nộp tiền vào ngân sách nhà nước. Do đó, sẽ không xảy ra trường hợp hoàn thuế cho các hóa đơn giả khi không có giao dịch và không có số thuế đầu vào đã được nộp vào ngân sách.

Đồng thời, tại Điều 14 của dự thảo Luật thuế giá trị gia tăng (sửa đổi) có thêm quy định:

Cơ sở kinh doanh chỉ sản xuất hàng hóa, cung ứng dịch vụ chịu thuế suất thuế giá trị gia tăng 5% nếu có số thuế giá trị gia tăng đầu vào chưa được khấu trừ hết từ ba trăm triệu đồng trở lên sau 12 tháng hoặc 04 quý thì được hoàn thuế giá trị gia tăng

✅ Nâng ngưỡng doanh thu không chịu thuế giá trị gia tăng lên 200 triệu đồng/năm

Theo quy định hiện hành, mức doanh thu không chịu thuế GTGT là 100 triệu đồng/năm.

Tại cuộc họp ngày 26/11/2024, Quốc hội đã thống nhất nâng ngưỡng doanh thu không chịu thuế lên mức 200 triệu đồng/năm trong Luật mới.

Theo đó, hàng hóa, dịch vụ của hộ, cá nhân kinh doanh có mức doanh thu hàng năm từ 200 triệu đồng trở xuống không thuộc đối tượng chịu thuế GTGT. Điều này được kỳ vọng sẽ hỗ trợ các hộ kinh doanh nhỏ lẻ giảm áp lực thuế và tạo điều kiện thuận lợi, thúc đẩy hơn cho hoạt động sản xuất, kinh doanh.

✅ Quy định rõ về các hành vi bị nghiêm cấm trong khấu trừ, hoàn thuế

Luật thuế giá trị gia tăng (sửa đổi) quy định về các hành vi bị nghiêm cấm trong khấu trừ, hoàn thuế gồm:

- Mua, cho, bán, tổ chức quảng cáo, môi giới mua, bán hóa đơn.

- Tạo lập giao dịch mua, bán hàng hóa, cung cấp dịch vụ không có thật hoặc giao dịch không đúng quy định của pháp luật.

- Lập hóa đơn bán hàng hóa, dịch vụ trong thời gian tạm ngừng hoạt động kinh doanh, trừ trường hợp lập hóa đơn giao cho khách hàng để thực hiện các hợp đồng đã ký trước ngày thông báo tạm ngừng kinh doanh.

- Sử dụng hóa đơn, chứng từ không hợp pháp, sử dụng không hợp pháp hóa đơn, chứng từ quy định của Chính phủ.

- Không chuyển dữ liệu hóa đơn điện tử về cơ quan thuế theo quy định.

- Làm sai lệch, sử dụng sai mục đích, truy cập trái phép, phá hủy hệ thống thông tin về hóa đơn, chứng từ.

- Đưa, nhận, môi giới hối lộ hoặc thực hiện các hành vi khác liên quan đến hóa đơn, chứng từ để được khấu trừ thuế, hoàn thuế, chiếm đoạt tiền thuế, trốn thuế giá trị gia tăng…

3. [Update] Tổng hợp Luật Thuế giá trị gia tăng tính đến thời điểm hiện tại

| Luật thuế GTGT | Số – Ngày ban hành | Thời hạn có hiệu lực | Lưu ý |

| Luật thuế GTGT sửa đổi (2025) | Quốc hội chính thức thông qua Dự thảo vào ngày 26/11/2024

(Chưa có văn bản luật chính thức) |

Có hiệu lực từ ngày 01/07/2025 | Thay thế Luật thuế GTGT 2008 số 13/2008/QH12 và Luật thuế GTGT 2013 sửa đổi số 31/2013/QH13. |

| Luật thuế giá trị gia tăng, Luật thuế tiêu thụ đặc biệt và Luật quản lý thuế sửa đổi 2016 | Luật số 106/2016/QH13 | Có hiệu lực từ ngày 01/07/2016 | Sửa đổi, bổ sung một số điều của Luật thuế GTGT 2008 và Luật thuế GTGT sửa đổi 2013 tại Điều 1 của Luật này |

| Luật sửa đổi các Luật về thuế 2014 | Số 71/2014/QH13 | Có hiệu lực từ ngày 01/01/2015 | Bổ sung một số điều của Luật thuế GTGT 2008 và Luật thuế GTGT sửa đổi 2013 tại Điều 3 của Luật này. |

| Luật thuế giá trị gia tăng sửa đổi năm 2013 | Số 31/2013/QH13 ban hành ngày 19/06/2013 | Có hiệu lực từ ngày 01/01/2014 | Bổ sung một số điều của Luật thuế giá trị gia tăng 2008. |

| Luật thuế giá trị gia tăng 2008 | Số 13/2008/QH12 ban hành ngày 03/06/2008 | Có hiệu lực từ ngày 01/01/2009 |

Phần mềm hóa đơn điện tử MISA meInvoice đáp ứng đầy đủ các quy định hóa đơn điện tử

Hiện nay, mặc dù có nhiều nhà cung cấp hóa đơn điện tử trên thị trường, nhưng phần mềm hóa đơn điện tử MISA meInvoice vẫn luôn là lựa chọn hàng đầu của các doanh nghiệp bởi những lý do sau:

- Thứ nhất, MISA là đơn vị có hơn 30 năm kinh nghiệm làm phần mềm trong lĩnh vực tài chính – kế toán, đã đồng hành cùng hàng ngàn doanh nghiệp lớn nhỏ. Với nền tảng vững mạnh này, MISA cam kết mang đến cho người dùng không chỉ phần mềm chất lượng mà còn sự hỗ trợ chuyên sâu về kỹ thuật và nghiệp vụ kế toán liên quan đến hóa đơn điện tử, giúp doanh nghiệp hoạt động hiệu quả và tuân thủ đầy đủ các quy định pháp lý.

- Thứ hai, MISA sở hữu hệ sinh thái tài chính – kế toán khép kín, cho phép người dùng dễ dàng tích hợp phần mềm hóa đơn điện tử với phần mềm kế toán, từ đó tự động cập nhật dữ liệu và quản lý dữ liệu một cách tập trung.

- Phần mềm hóa đơn điện tử MISA meInvoice luôn được cập nhật các quy định mới nhất, giúp doanh nghiệp tránh được sai sót trong quá trình thực hiện các nghiệp vụ, đáp ứng đầy đủ các yêu cầu theo Thông tư 78/2021/TT-BTC, Nghị định 123/2020/NĐ-CP, và Nghị định 72/2024/NĐ-CP.

- Là phần mềm tiên phong áp dụng công nghệ Blockchain bảo mật – an toàn dữ liệu tuyệt đối cho người dùng.

- Lập và phát hành hóa đơn nhanh chóng trên mọi nền tảng Web, Desktop, Mobile, dễ dàng tra cứu – quản lý tập trung hóa đơn điện tử đầu vào giúp tiết kiệm 80% thời gian nhập liệu, quản lý thủ công của Kế toán.

Quý doanh nghiệp, hộ kinh doanh quan tâm nhận ưu đãi & dùng thử MIỄN PHÍ đầy đủ tính năng hóa đơn điện tử MISA meInvoice, vui lòng ĐĂNG KÝ tại:

![[Mới] Hướng dẫn xử lý hóa đơn sai sót theo thông tư 78 và Nghị định 123](/wp-content/uploads/2022/01/xu-ly-hoa-don-dien-tu-co-sai-sot-nd123-tt78-218x150.png)

![[Giải đáp] Có tài khoản định danh điện tử mức 3 không? Tài khoản định danh mức 3](/wp-content/uploads/2025/01/dinh-danh-muc-3-218x150.png)